公共料金におすすめの高還元率クレジットカード14選!メリット・デメリットも解説

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

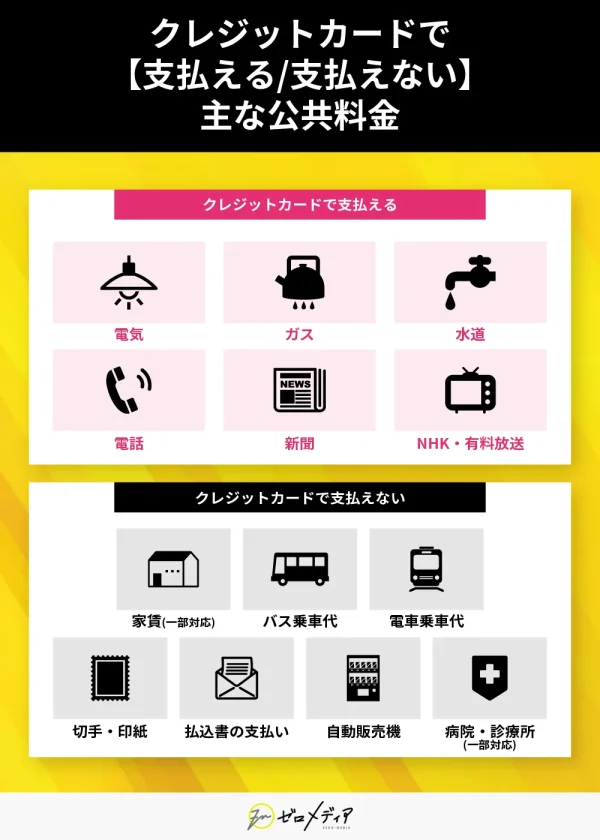

電気、ガス、水道、電話などの公共料金は、基本的にクレジットカードで支払えます。

経済産業省の家計調査(2022年)によると、2人以上の世帯は、平均で光熱費24,874円・通信12,564円を支払っており、還元率1%のクレジットカードで支払うだけで年間4,492円分もお得になります。

- ポイントがお得に貯まる

- 支払いをまとめられる

- 支払いを明細で管理できる

- 支払い忘れを防げる

そこでこの記事では、公共料金の支払いにおすすめのクレジットカード14選を紹介。公共料金の支払いで貯まるポイント還元率ランキングも発表しています。

クレジットカードで払える公共料金の種類やクレジットカードで支払いをする方法・やり方についても解説しているため、ぜひ参考にしてみてください。

・CFP®︎認定者(J-90295265)

・J-FLEC認定アドバイザー

・1級ファイナンシャル・プランニング技能士

・宅地建物取引士

・日本証券アナリスト協会検定会員補

・証券外務員1種

・DC(確定拠出年金)プランナー

■SNS・HP

・水野総合FP事務所

・2級ファイナンシャルプランナー技能士

・AFP(アフィリエイテッド ファイナンシャル プランナー=日本FP協会認定普通資格)

・DCコンサルタント

■SNS・HP

・ YouTube

・プロフィール

■著書

「私たちの「お金の使い方・貯め方」教えて下さい」

大学卒業後、金融機関での勤務を経て株式会社ゼロアクセルに入社。金融商品に携わった経験を活かして、クレジットカードやカードローンなどのメディアを担当。現在は、金融情報や生活用品など幅広いジャンルを取り扱うメディア「ゼロメディア」に携わっている。

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】

広告等に関するガイドライン(一般社団法人第二種金融商品取引業協会)

比較広告に関する景品表示法上の考え方

特定商品取引法ガイド(消費者庁)

割賦販売法(後払分野)に基づく

監督の基本方針(経済産業省)

金融商品取引法

貸金業法改正の概要

Contents

- 公共料金の支払いにおすすめのクレジットカード検証ポイント

- 公共料金の支払いにおすすめのクレジットカード14選

- 公共料金の支払い向けクレジットカード還元率比較ランキング

- 公共料金支払いにおすすめのクレジットカード選び方とは?

- クレジットカードで払える公共料金の種類とは?

- 公共料金用クレジットカードの6つのメリット

- 公共料金をクレジットカードで支払う5つのデメリット

- 公共料金をクレジットカード払いにする際の注意点

- 自分の住まいの公共料金はクレジット払いに対応している?確認方法

- 公共料金の支払いをクレジットカードに変更する方法・やり方

- 公共料金はコンビニでクレジットカード払いできる?

- 公共料金のクレカ支払いに関するアンケート調査

- 公共料金クレジットカードに関するQ&A

- まとめ

- 公共料金の支払いにおすすめのクレジットカード 採点基準・ランキング根拠

- 参考文献・出典

公共料金の支払いにおすすめのクレジットカード検証ポイント

公共料金の支払いをクレジットカードで決済すると、毎月ポイントを貯めることができるため取り入れることをおすすめします。特定の電気やガス会社、スマホキャリアの決済でボーナスポイントが加算されるクレジットカードもあります。

年会費にも注目してみるといいでしょう。永年無料のカードがリスクが低く、有料のカードは利益率が高いでしょう。また、条件によっては有料のカードでも無料になる場合があります。

次の公共料金の支払いからクレカ決済にしたいという方は併せて確認した方がいい項目です。審査が慎重なクレジットカードなほど発行まで時間がかかりがちです。

数多くのクレジットカードの中からどんな基準で選べばいいのか、専門家の視点からも意見をもらうべくクレジットカードに知見の深い専門家に独自インタビューを実施しました。

ゼロメディア編集部で行っています

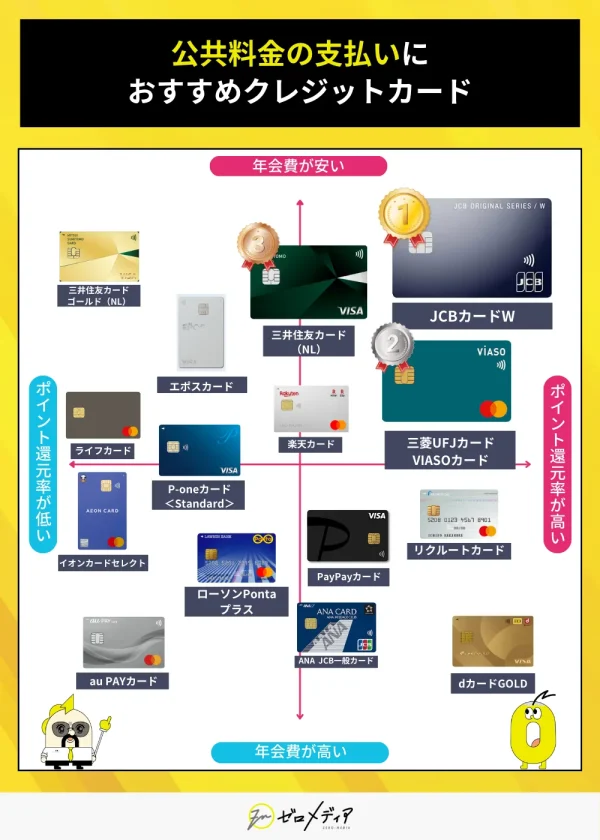

独自調査による公共料金におすすめクレジットカードの結論

| 公共料金の 支払いにおすすめ クレジットカード | JCBカードW | 三菱UFJカード VIASOカード | 三井住友 カード(NL) |

|---|---|---|---|

| 券面 |  |  |  |

| おすすめ ポイント | 基本ポイント還元率が 1.0%で貯めやすい | 貯まったポイントを 自動キャッシュバック | 身近な店舗で 最大7%還元※ |

| 詳細 |

公共料金におすすめのクレジットカードを探している方が最も比較すべき項目は「ポイント還元率」です。

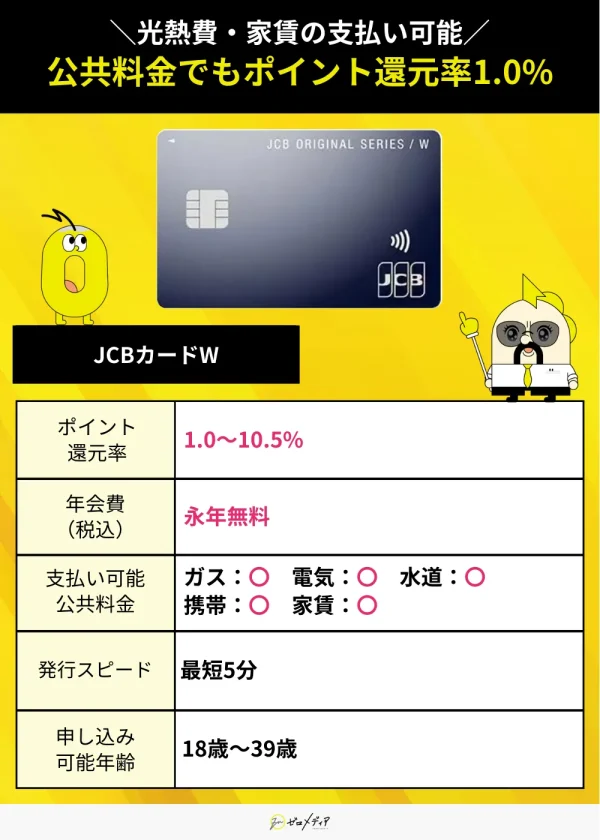

「ポイント還元率」「年会費」「発行スピード」「専門家インタビュー」「ユーザーアンケート」にて検証を行った結果、当メディアが総合的に最もおすすめするポイント還元率が高いクレジットカードは『JCBカードW』です。

39歳以下の申し込み限定でお得に使えるクレジットカード。基本ポイント還元率が1.0%のためどこで決済しても通常の2倍多くポイントを貯めることができます。

Amazonやセブンイレブンなど一部の対象店舗では最大で10.5%還元。対応しているスマホ決済や電子マネーも豊富なため、メインカードとして使いやすく非常に便利です。

出典

三井住友カード(NL)公式サイト

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

公共料金の支払いにおすすめのクレジットカード14選

- 買い物などいろんな用途で使いたい

- 使い道に困っている

- はい

- いいえ

- はい

- いいえ

- ガス/電気/水道/携帯/家賃の

支払いをこのカード1枚で完結! - いつでもどこでも1.0%の

ポイント高還元 - 39歳までの申し込み限定で使える

お得なカード - 最短5分でカード番号発行

- もう一度診断する

三井住友カード(NL)

- ガス/電気/水道/携帯/家賃の

支払いに対応!

- 対象コンビニ・飲食店では

ポイント還元率最大7.0%※ - Vpassアプリに家計管理機能アリ

- Vポイントが貯まる

※:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元出典

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- もう一度診断する

- ガス/電気/水道/携帯/家賃の

支払いでポイントが貯まる - 利用限度額が最大200万円で

メインカードにしやすい - 誕生月は毎年ポイント還元3倍

- 家族カードも永年無料

- もう一度診断する

VIASOカード

- 貯まったポイントを現金で

自動キャッシュバック - 携帯・ネット料金・ETCの

支払いでポイント2倍 - 最大限度額が300万円と高い

- 年会費が永年無料

- もう一度診断する

JCB CARD Wの口コミ

今回の調査のユーザー評価:4.1(満点5.0中)|レビュー数:5件

ポイント還元率が高く、光熱費や携帯料金、保険料など全てクレジットカードで払うことで、よりポイントが貯まりやすいです。また、様々なキャンペーンも実施されており、活用することで更にポイントを貯めることができる点が良いです。

家賃の支払いに利用しています。ポイントの還元率はJCB屈指というだけあって、どんどん貯まっていきます。ETCカードの追加も出来て良かったです。

日本国内であればどこでも利用できるため、利便性が高いです。またJCBアプリを使って今月の使用額や支払額、各種手続きが可能なためお金の管理がどこでも楽にできます。

年会費が永久に無料でポイントが非常に貯まりやすいため、無駄な出費をせずにお得に使いたい人に圧倒的にお勧めだなと思います。

ポイント還元率が高く年会費が無料な点はよかったが、VISAやMastercard®と比べると使える店が少ないので不便に感じました。

口コミの出典:JCBカードWに関する口コミ募集!

JCB CARD Wの総評

公共料金以外にもあらゆる決済で通常の2倍のポイントが貯まります。

電気やガスなどの公共料金、固定費、家賃を毎月このカードで支払うだけでも年間で数千ポイント分お得になるでしょう。また、前もって自分で目標の支出金額を設定しておくと、利用金額が超えたタイミングでアラート機能が発動し、使いすぎを防ぎます。

| 年会費 | 年会費永年無料 |

|---|---|

| 還元率 | 1.0%~10.5% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で3,600円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | QUIC Pay、iD 楽天Edy、WAON nanaco |

| スマホ決済 | Apple Pay GooglePay |

| 申し込み可能年齢 | 18歳〜39歳 |

| 国際ブランド | JCB |

JCBカードWに関するよくある質問

JCBカードWで公共料金を支払っても口座振替割引の適用はされません。その分ポイントは貯められるので、口座振替割引対象の公共料金の場合はどちらで支払うのがお得か比較して申し込むのが良いでしょう。

出典

三菱UFJカード VIASOカード

- 携帯・ネット料金の支払いでポイント2倍

- 貯まったポイントは自動で現金還元

- 公共料金の明細をアプリで管理できて便利

- 新聞や衛星放送の支払いにも対応

- 現金還元以外の使い道がない

- 家賃の支払いには対応していない

| 公共料金還元率 | 0.5%~1.0% |

|---|---|

| 基本還元率 | 0.5%~1.0% |

| 年会費 | 永年無料 |

- ポイントを自動で現金還元

- 携帯・ネット代の支払いで1%還元

- ネットショッピングで還元率UP

- 海外旅行保険が付帯

- 新規入会で最大10,000円

をキャッシュバック

三菱UFJカード VIASOカードは、ポイントが完全自動でキャッシュバックされるのが特徴です。

また、携帯・ネット料金・ETCの支払いに利用すると、本来0.5%の還元率が1.0%にアップするため、固定費の支払いがお得にできます。

- 携帯料金

→au、docomo、SoftBank、Y!mobile - インターネットプロバイダ料金

→Yahoo! BB、OCN、au one net、BIGLOBE、So-net、ODN

監修者コメント

祖父江さん

年会費は永年無料なので、余計なコストも一切かかりません。

三菱UFJカード VIASOカードの口コミ

口コミの出典:三菱UFJカード VIASOカードの口コミを募集!

三菱UFJカード VIASOカードの総評

過去にポイントを失効させたことがある人や、ポイントの使い道に困る人はこのカードがおすすめです。

基本ポイント還元率は0.5%と低めですが、携帯・ネット料金・ETCの支払いなど特定の固定費の支払いではポイントが2倍に。固定費用のサブカードとして持っておくと、あらゆる支出に対しても、漏れなくポイントの恩恵を受けられるでしょう。ただし家賃の支払いは対象外です。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5%~1.0% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で2,400円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | × |

| 電子マネー機能 | モバイルSuica 楽天Edy スマートICOCA |

| スマホ決済 | Apple Pay GooglePay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Mastercard®、JCB、Visa、American Express |

三菱UFJカード VIASOカードに関するよくある質問

おすすめはふるさと納税や保険、年金の支払いです。比較的額が大きく、ポイント付与の対象となるためたくさんポイントを貯めたいという人にはおすすめの支払い先となっています。

※会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

三井住友カード(NL)

- 安心の三井住友ブランド

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※

- ナンバーレスカードなのでセキュリティ面も安心

- Vpassアプリで家計簿をつけるのがカンタン

- 通常の還元率は0.5%と普通の水準

| 公共料金還元率 | 0.5% |

|---|---|

| 基本還元率 | 0.5% |

| 年会費 | 永年無料 |

三井住友カード(NL)は、1枚持っておくと公共料金をはじめとした生活費がグッとお得になるクレジットカードです。

携帯電話料金や光熱費の引き落としでポイントが還元されます。

便利なアプリで決済履歴を確認できる点も公共料金の支払いに向いているでしょう。

監修者コメント

祖父江さん

年会費は永年無料なので、支出計算も簡単です。

三井住友カード(NL)の口コミ

口コミの出典:三井住友カード(NL)に関する口コミ募集!

三井住友カード(NL)の総評

即時発行、タッチ決済、ナンバーレスデザインと利便性が抜群の1枚です。

ガス・電気・水道・携帯・家賃すべての公共料金の決済を三井住友カード(NL)で対応できるので支払いがまとめられて便利ですよ。一部店舗では最大7%※のポイントが還元されるため、メインカードとしての需要も高いでしょう。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で1,800円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | iD(専用) WAON PiTaPa |

| スマホ決済 | Apple Pay GooglePay |

| 申し込み可能年齢 | 18歳以上 ※高校生を除く |

| 国際ブランド | Mastercard®、Visa |

三井住友カード(NL)に関するよくある質問

通常の還元率が適用されるため、200円(税込)あたりVポイントが1ポイント付与されます。毎月発生する水道代や電気代などの光熱費をクレジットカード払いにすることで、どんどんポイントが貯められますよ。

出典

三井住友カード(NL)公式サイト

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

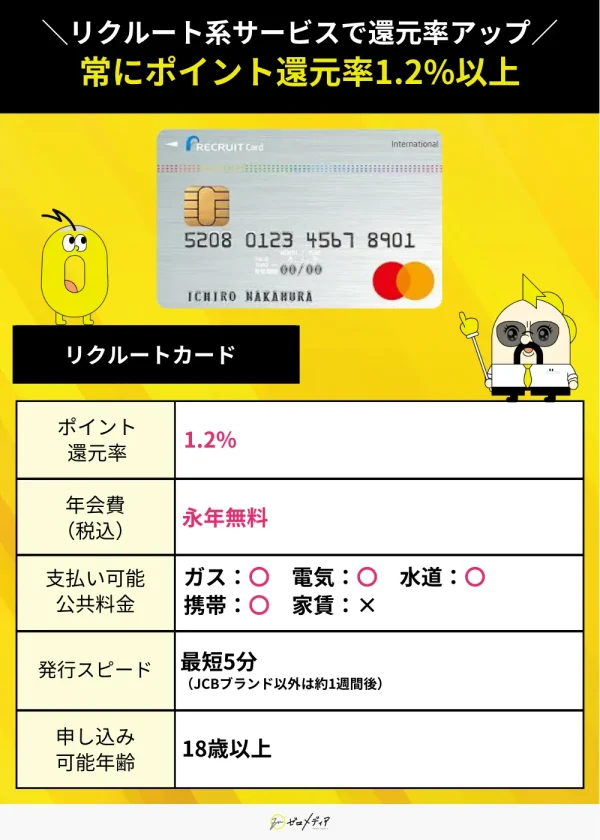

リクルートカード

| 公共料金還元率 | 1.2% |

|---|---|

| 基本還元率 | 1.2% |

| 年会費 | 永年無料 |

- 還元率がいつでも1.2%!

- ホットペッパー、じゃらんなどで

最大4.2%還元 - Pontaポイントやdポイントに交換可

- 新規申込で最大6,000円相当の

ポイントがもらえる

リクルートカードは基本のポイント還元率の高さが特徴で、常に1.2%のポイント還元を受け取れます。

さらに、ホットペッパー、じゃらん、ポンパレモールなどのリクルート関連サービスでは最大4.2%還元に。よく利用する人は持っておいて損はないでしょう。

貯まったポイントは、Pontaポイントやdポイントと交換◎。

祖父江さん

1ポイント=1円で利用できます。

- 公共料金の支払いでも1.2%の高還元率

- 光熱費、携帯・固定電話代・新聞購読料など払える種類が豊富

- 明細はネットから簡単に確認できる

- 年会費無料・付帯保険が充実

- ポイントの有効期限は1年と短め

- 家賃の支払いには対応していない

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.2% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で4,320円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | × |

| 電子マネー機能 | 楽天Edy nanaco |

| スマホ決済 | Apple Pay Goodle Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Mastercard®、JCB、Visa |

口コミの出典:リクルートカードに関する口コミ募集!

出典

au PAYカード

- 公共料金の支払いでもポイント1.0%還元

- アプリで公共料金の明細を管理できる

- 公共料金の支払い手続きはWebから可能

- 18歳以上から申し込みOK

- ポイントの有効期限は1年しかない

- 家賃の支払いには対応していない

| 公共料金還元率 | 1.0% |

|---|---|

| 基本還元率 | 1.0% |

| 年会費 | 条件つき無料 ※初年度無料 |

- いつでも還元率1.0%

- 初年度年会費無料

- 新規入会&利用で

最大5,000Pontaポイント贈呈

au Payカードは初年度の年会費が無料で、2年目以降も年1度以上の利用があれば年会費が無料のクレジットカードです。

公共料金の支払いに利用すれば、知らず知らずのうちにかなりのポイントが貯まることでしょう。

また世界200か国でau Payカードでの支払いを行えるため、海外で利用できるシーンが多いのも特徴です。

国内外の旅行時の保険も充実。出張や旅行が多い方にとっても使い勝手のいいクレジットカードとなっています。

監修者コメント

祖父江さん

破損や盗難の際に、損害の補償を受けられますよ。

au PAYカードの口コミ

au PAYカードの総評

基本ポイント還元率が1.0%な時点でお得な1枚ですが、さらにauもしくはUQ mobileの利用料金支払いで毎月110円(税込)がスマホ料金から割引に!1年間で1,320円分を浮かすことができます。

au PAY マーケットの買い物でも最大10%が還元。KDDI提供のサービスを利用している方にお勧めの1枚です。

| 年会費 | 年会費永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯電話代:10,000円 とした場合、 年間で3,600円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | × |

| 電子マネー機能 | × |

| スマホ決済 | au PAY Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Mastercard®、Visa、American Express |

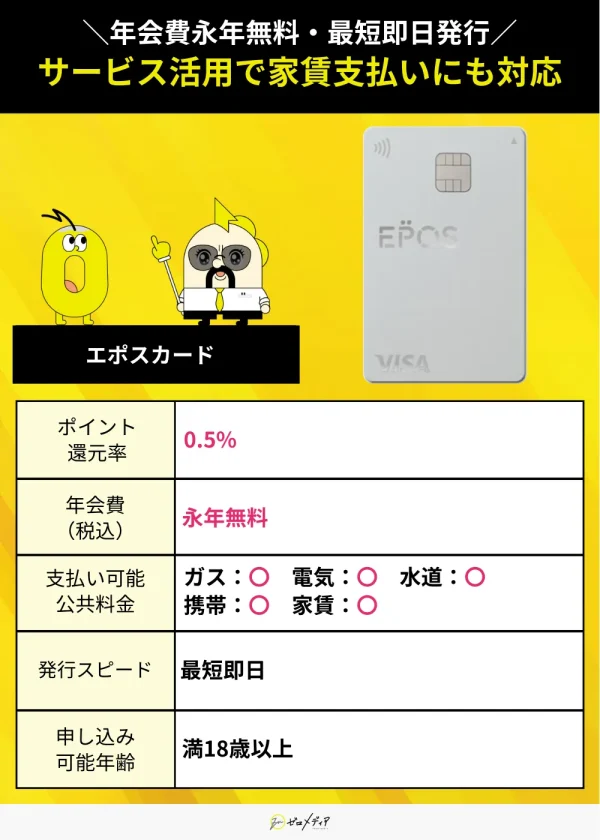

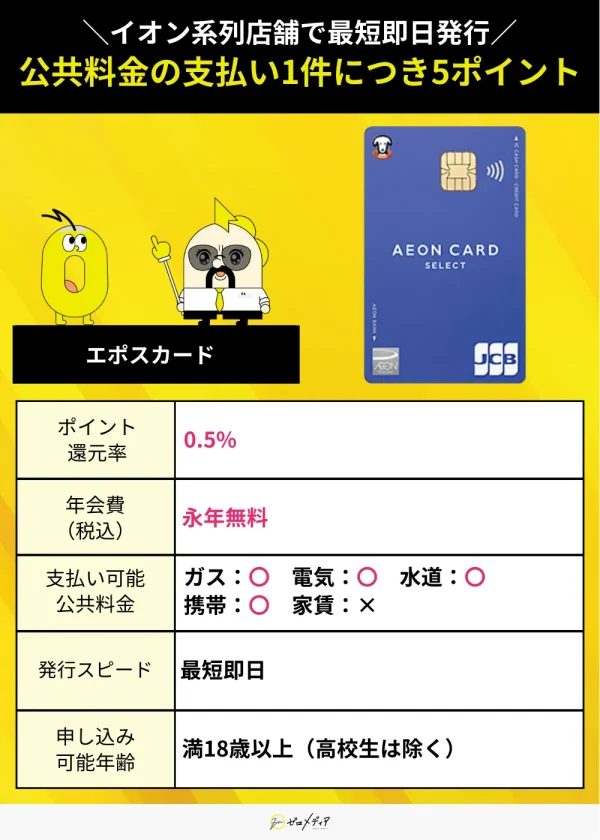

エポスカード

| 公共料金還元率 | 0.5% |

|---|---|

| 基本還元率 | 0.5% |

| 年会費 | 永年無料 |

年会費永年無料

- 家賃の支払いで

ポイントがザクザク貯まる - 年会費無料ゴールドカードの

招待が届く - 最大2,000円相当プレゼント

エポスカードは、年会費永年無料で利用できるクレジットカードで、最短即日の発行・受け取りもOK。様々な公共料金の支払いに対応しています。

ショッピング・光熱費・家賃の支払いでも0.5%還元なので、効率的にポイントを貯められます。

80,000円×0.5%=400ポイント

⇨1年で4,800ポイント

また、1年のうちに一定の利用額に達すると年会費無料のエポスゴールドカードの招待が届きます。

エポスゴールドカードにグレードアップできれば、公共料金やネット代などがポイント最大3倍に。よりお得にポイントが貯まるので非常におすすめです。

祖父江さん

限度額が心配な方は、家賃・公共料金用のクレジットカードとして発行するのも一つの手段です。

- 家賃の支払いでもポイントが貯まる

- 明細はアプリで簡単に管理OK

- ネット代・携帯代・保険料にも対応

- 年会費無料のゴールドカードの招待が届くことも

- ポイントの有効期限は2年しかない

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% ⇨公共料金ひと月あたり ・水道光熱費:10,000円 ・家賃:80,000円 とした場合、 年間で5,400円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | 楽天Edy モバイルSuica |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Visa |

口コミの出典:エポスカードに関する口コミ募集!

出典

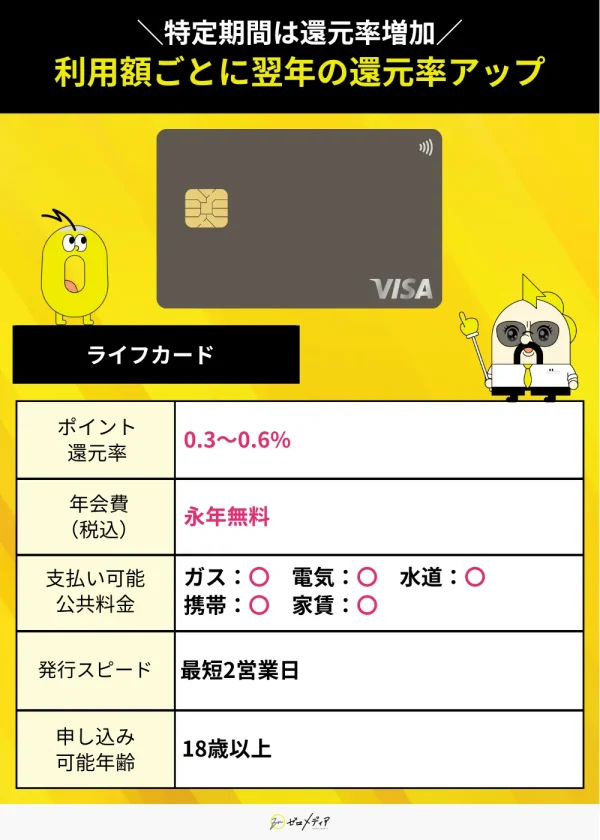

ライフカード

- 初年度の還元率は1.5倍、誕生月は3倍

- 利用額に応じて次年度の還元率アップ

- ポイントの使い道が多い

- 年会費永年無料

- 優待の数が少ない

- 旅行傷害保険が付帯していない

| 公共料金還元率 | 0.5% |

|---|---|

| 基本還元率 | 0.3%~0.6% |

| 年会費 | 永年無料 |

- 特定の期間はポイントがお得に

- 会員ランクが上がれば常時還元率アップ

- 公共料金の支払いでも0.5%の還元率

- 学生やアルバイトでも申し込みやすい審査基準

ライフカードは、使用回数・金額によって会員ランクが上がってさらにお得になるのが特徴です。

また公共料金の支払いでもポイントが貯まるので、支払ったお金の一部を無駄なくポイントに還元することができます。

- 携帯・通信料金

- 電気・ガス・水道料金

- 新聞料金

- NHK受信料

- 国民年金保険料

監修者コメント

祖父江さん

年間200万円以上使えば、次年度からは基本還元率が最大の1%になります。

ライフカードの総評

ライフカードはカードを使用すればするほどお得になっていくカードになっています。ショッピングでの使用はもちろん、公共料金の支払いもカード払いにすることでポイントとして還元でき、お得に生活することができます。

また、専用アプリを使うことで貯まったポイントや分割払いの確認ができるので、わざわざ手続きをする必要もないです。こまめにチェックすればお金の使い過ぎを予防できます。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.3%~0.6% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 最低でも年間で10,800円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | 〇 |

| 電子マネー機能 | モバイルSuica モバイルPASMO LINE Pay |

| スマホ決済 | Apple Pay GooglePay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Mastercard®、JCB、Visa |

ライフカードに関するよくある質問

はい。ライフカードの審査基準は「日本国内に住んでいる」「18歳以上(高校生不可)」「電話連絡が可能」の3つであり、他のカードと比べて気軽に申し込むことができます。

出典

PayPayカード

| 公共料金還元率 | 1.0% |

|---|---|

| 基本還元率 | 1.0%〜5.0% |

| 年会費 | 永年無料 |

- 基本還元率・公共料金還元率ともに1.0%

- PayPayアプリで一括管理が可能

- Yahoo!ショッピング・LOHACOでポイントが最大5%

PayPayカードは、唯一PayPayにチャージが可能なクレジットカードです。年会費無料で基本還元率が1.0%と高いのが特徴で、光熱費や携帯電話の支払いでも1.0%の還元が受けられます。

またPayPayカードを200円以上30回、10万円以上利用すれば、還元率は+0.5%となり、合計で最大1.5%の還元率となります。

PayPayカードの情報は、PayPayアプリで一括管理できるので、家計管理がしやすいのも魅力です。

祖父江さん

カード番号は最短20秒で発行が可能です。

- チャージ不要でPayPayが利用できる

- 予算設定で使いすぎ防止が可能

- 最短20秒で利用可能

- 旅行傷害保険の付帯がない

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で3,600円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | ー |

| スマホ決済 | Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 |

| 国際ブランド | Mastercard®、JCB、Visa |

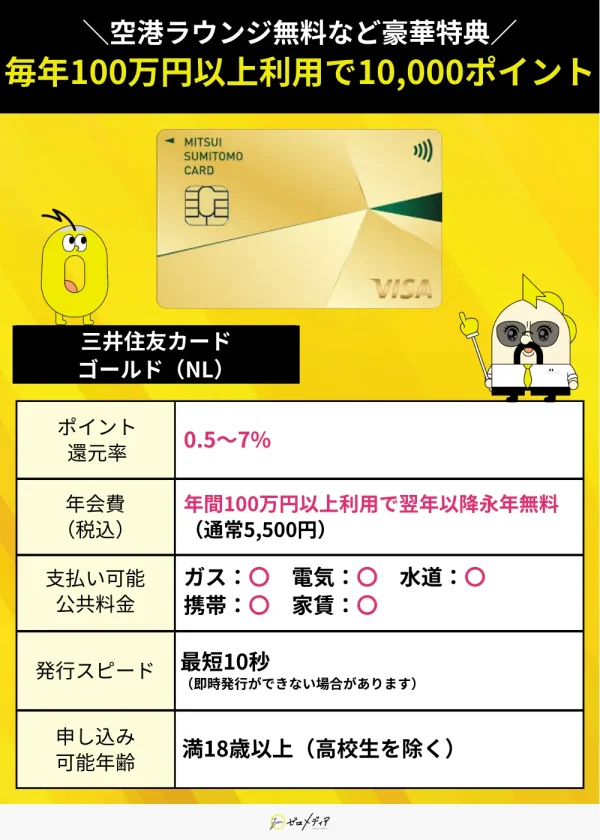

三井住友カード ゴールド(NL)

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

| 公共料金還元率 | 0.5% |

|---|---|

| 基本還元率 | 0.5%~最大7% |

| 年会費(税込) | 5,500円 ※年間100万円以上のご利用で、翌年以降永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、 三井住友カードのホームページを必ずご確認ください。 |

- 三井住友カード(NL)のベースを引き継いで進化したゴールド

- ナンバーレスカードのためセキュリティ面で安心

- 空港ラウンジサービス、ゴールドデスクなどのゴールド特典を提供

三井住友カード ゴールド(NL)は、三井住友カード(NL)の基本機能を引き継ぎつつ、さらに多くの特典を提供するゴールドカード。

三井住友カード(NL)と同様、基本還元率は0.5%で、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスで決済をすればポイント最大7%の還元※1が受けられます。

さらに、国内主要空港やハワイの空港ラウンジが無料で利用できるほか、ホテルや旅館の割引予約が可能な「Relux(リラックス)」の利用、ゴールド会員専用の窓口「ゴールドデスク」の利用など、充実したサポートが含まれています。

祖父江さん

デザインの選択肢も、「通常・グリーン・オーロラ」の3種類から選べるので、自分のスタイルに合わすことができるでしょう。

- 最短10秒での発行が可能※2

- 年間100万円の利用で毎年10,000ポイントプレゼント※3

- 通常、年会費がかかる

| 年会費 | 5,500円 ※年間100万円以上のご利用で、翌年以降永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、 三井住友カードのホームページを必ずご確認ください。 |

|---|---|

| 基本ポイント還元率 | 0.5%~最大7% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で1,800円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | iD(専用) WAON |

| スマホ決済 | Apple Pay GooglePay |

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

| 国際ブランド | Mastercard®、Visa |

出典

三井住友カード ゴールド(NL)

※1 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 時発行ができない場合がございます。

※3 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

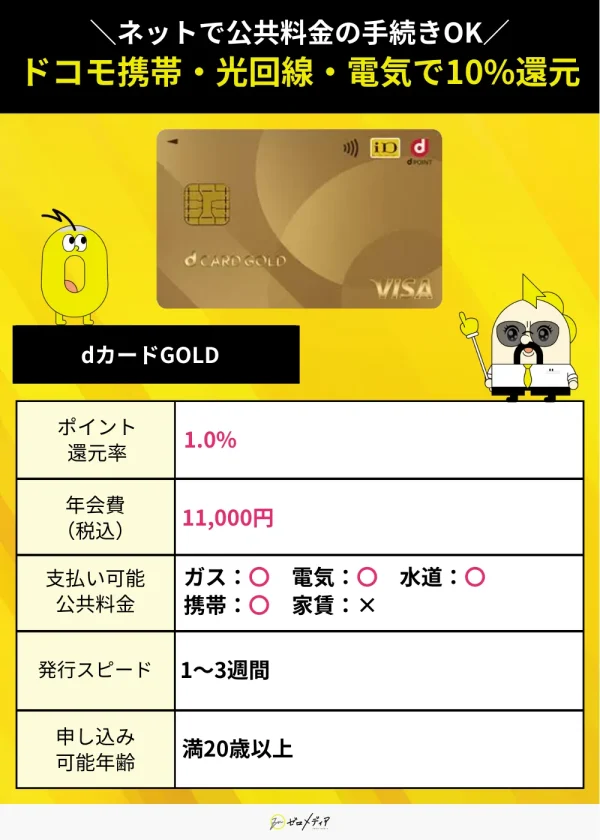

dカードGOLD

- docomoのスマホ・携帯料金は10%還元

- ネットで公共料金の支払い手続きができる

- ネット料金・新聞購読料・保険料にも対応

- 限度額は約300万円までなので公共料金の支払いも安心

- 年会費が発生する

- 18歳・19歳の大学生は申し込みできない

| 公共料金還元率 | 1.0% |

|---|---|

| 基本還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

ドコモのケータイ・光回線・電気が

最大10%還元- dポイント加盟店で

提示するだけでポイントが貯まる - 特約店でポイント還元率さらにUP

- ケータイ補償が3年間で最大10万円

- 最大11,000円分キャッシュバック

dカードGOLDは、ドコモグループがドコモユーザー向けに発行しているクレジットカード。携帯料金やインターネット通信費などの公共料金の支払いで最大10%還元になります。

| dカードゴールドはこんなにお得! | |

|---|---|

| ドコモの携帯料金 | 1,000円につき税抜の10%還元 |

| ドコモ光の利用料金 | 1,000円につき税抜の10%還元 |

| ドコモでんきGreenの利用料金 | 100円につき税抜の10%還元 |

例えば、ケータイ料金で月10,000円以上払っている人であれば、ひと月1,000円分の還元=年間で12,000円分の還元に。ケータイ・光回線・電気代にお金をかけている人ほどお得です。

さらに、dポイント加盟店ではdカードGOLDを提示するだけでポイントが貯まります。「d払い」で料金を支払い、それに加えてdカードを提示するとポイントの二重取りが可能です。

監修者コメント

祖父江さん

「家族でドコモを使っている」「ドコモのケータイ・光回線を使っている」という人はチェック必須のクレジットカードです!

dカードGOLDの口コミ

口コミの出典:dカードGOLDに関する口コミ募集!

dカードGOLDの総評

ドコモ系列のサービスを利用している方は最もポイントが貯まりやすいクレジットカードでしょう。ただし、年会費が11,000円(税込)発生するため、メインカードで使わないとあまりポイントが貯まらず元が取れないかもしれません。

国内の主要ラウンジ及びハワイの空港ラウンジが無料で利用できたり、スマホ補償が3年間付帯したりなど、ゴールドカードならではの特典も充実しているためたくさん活用できるでしょう。

| 年会費 | 11,000円(税込) |

|---|---|

| 基本ポイント還元率 | 1.0% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で14,400円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | × |

| 電子マネー機能 | × |

| スマホ決済 | Apple Pay |

| 申し込み可能年齢 | 満20歳以上 |

| 国際ブランド | Mastercard®、Visa |

出典

イオンカードセレクト

| 公共料金還元率 | 0.5% |

|---|---|

| 基本還元率 | 0.5% |

| 年会費 | 永年無料 |

- 公共料金の支払いで

1件ごとに毎月5ポイント - 毎月20日・30日イオンで5%OFF

イオンカードセレクトはイオングループが発行する、年会費が永久無料のクレジットカードです。

クレジットカードを、買い物や公共料金の支払いに利用すると、200円ごとに1ポイントが貯まります。

ほかには、給与受け取りとしてイオン銀行口座を指定すると、毎月10ポイントをもらえます。

イオングループの対象店舗での利用の場合、基本ポイントがいつでも2倍です。

祖父江さん

一定の条件を満たすと、年会費無料でゴールドカードが発行されるのもイオンカードセレクトのメリットでしょう。

- 利用明細はアプリで管理可能

- 公共料金の他に保険や税金の支払いも可能

- 公共料金を毎月支払えば年会費無料の

- ゴールドカードに招待されるかも

- ポイント還元率は平均的

- 家賃の支払いには対応していない

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で1,860円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | × |

| 電子マネー機能 | iD、WAON |

| スマホ決済 | Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上、高校生不可 |

| 国際ブランド | Mastercard®、JCB、Visa |

口コミの出典:イオンカードセレクトの口コミを募集!

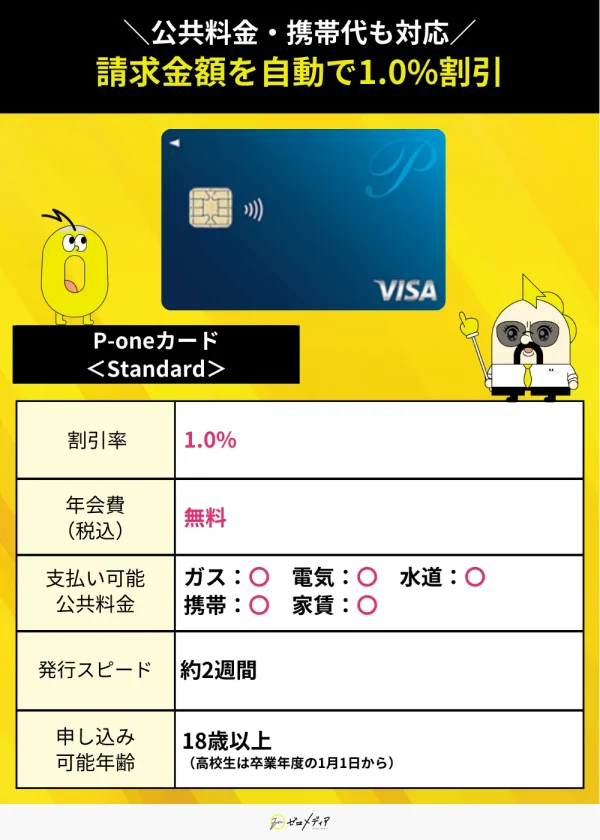

P-oneカード<Standard>

| 公共料金割引率 | 1.0% |

|---|---|

| 割引率 | 1.0% |

| 年会費 | 無料 |

- カード請求時に自動で1%OFFになる

- 公共料金や携帯電話の支払いでも1%の割引率

- 紛失・盗難保障が付帯

P-oneカード<Standard>は、年会費無料で利用できるクレジットカード。他のカードとは異なり、ポイントではなく請求時に1%自動で割引されるのが特徴です。

そのためポイントの使い道に困ることも、期限切れでポイントを失う心配もありません。

国際ブランドはJCB、Visa、Mastercardの3種類から選択可能で、カードのデザインも6種類と豊富なため、自分の好みのカードを見つけやすいでしょう。

また、紛失や盗難に対する補償が付いているので、安心して利用できるのもメリットの1つです。

祖父江さん

新規入会後、カード利用合計額に応じて最大15,000円分の還元が受けられます。

- 新規入会&利用で最大15,000円分還元

- 国際ブランドは3種類から選べる

- 選べるデザインの種類が6種類

- ETCカード・家族カードともに有料

| 年会費 | 無料 |

|---|---|

| 割引率 | 1.0% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で3,600円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | ー |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上(高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。) |

| 国際ブランド | Mastercard®、JCB、Visa |

楽天カード

| 公共料金還元率 | 0.20% ※利用先により還元率は異なる |

|---|---|

| 基本還元率 | 1.0%~17.0% |

| 年会費 | 永年無料 |

- 新規入会と利用で5,000ポイントがもらえる

- 基本ポイント還元率が1.0%と高い

- ポイントの使い道が豊富

楽天カードは、基本還元率が1.0%と高還元率のクレジットカード。そのため、日常の買い物でポイントを効率的に貯めることができます。

楽天グループサービスのポイント還元率が高く、楽天市場では常に3%、またサービスの利用に応じて更なる還元率アップも可能です。

年会費無料ながら、海外旅行傷害保険として最大2,000万円までの補償や、ハワイのラウンジ利用など保険や特典が充実しています。

祖父江さん

カード新規申し込み+利用期限までに1回以上(1円以上)利用すれば、5,000ポイントが獲得可能です。

- 年会費が永年無料

- ハワイのラウンジが利用できる

- 楽天グループサービスのポイント還元率が高い

- 公共料金の支払いは0.2%還元になる

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0% ※公共料金は0.2%(利用先により還元率は異なる) ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で720円相当お得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | 楽天Edy |

| スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上(高校生を除く) |

| 国際ブランド | Mastercard®、JCB、Visa、American Express |

出典

ローソンPontaプラス

| 公共料金還元率 | 1.0% |

|---|---|

| 基本還元率 | 1.0%~6.0% |

| 年会費 | 永年無料 |

- 基本還元率・公共料金還元率ともに1.0%

- ローソンでの利用で最大6%還元

- 会員限定の特典が充実

ローソンPontaプラスは、ローソン銀行が発行している年会費無料のクレジットカード。基本還元率は1.0%と高く、「Pontaポイント」を貯めることができます。

水道料金や電気料金・ガス料金などの公共料金や、携帯電話料金・固定電話料金などにもクレジットカード払いが可能で、1.0%の還元率で付与されます。

U-NEXTトライアルを試すと1,200円分もらえたり、おそうじ本舗のハウスクリーニング代が優待価格で利用できたりなど特典も充実しています。

祖父江さん

Pontaポイントは使い道が豊富で、JALマイルに交換することもできます。

- Pontaポイントの使い道が豊富

- ハウスクリーニング代が通常価格より10%割引

- ETCカードの年会費が無料

- 利用可能枠が少ない

| 年会費 | 無料 |

|---|---|

| 基本ポイント還元率 | 1.0% ⇨公共料金ひと月あたり ・水道光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で3,600円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | ー |

| スマホ決済 | Apple Pay |

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

| 国際ブランド | Mastercard® |

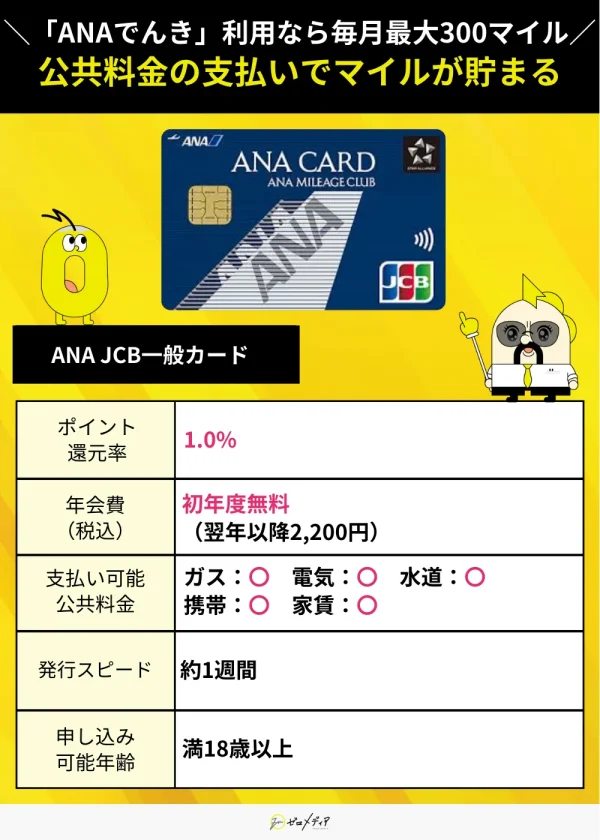

ANA JCB一般カード

| 公共料金還元率 | 1.0% |

|---|---|

| 基本還元率 | 1.0% |

| 年会費 | 初年度無料 ※2,200円(税込) |

- 年会費は初年度無料

- ボーナスマイルが豊富

- 公共料金の支払いでマイルが貯まる

ANA JCB一般カードは、初年度の年会費が無料のクレジットカードです。1,000円の買物をするたびにOki Dokiポイントが1ポイント貯まり、マイルにも交換できます。

さらに「マイル自動移行コース10マイル」を選択すると、1ポイント=10マイルで自動的にマイルに交換されるのもポイントです。

公共料金の支払いにANA JCB一般カードを利用した場合、普通に生活しているだけでどんどんマイルが貯まるでしょう。

ボーナスマイルとして、以下のように様々な場面でマイルがもらえます。

- 入会:1,000マイル

- 毎年の継続:1,000マイル

- 搭乗ごと:搭乗マイル×10%

国内外の旅行の際に最高1億円の傷害保険が付帯されているので、旅行の際に携帯するにもピッタリです。

- ANAでんきなら毎月最大300マイル獲得

- 支払える公共料金の種類が豊富

- 公共料金はWebで支払い手続きが完了

- 限度額は最高100万円なので安心

- 公共料金の支払いで貯まるのはポイント

- 翌年度以降は年会費が発生する

| 年会費 | 初年度無料 (翌年以降2,200円) |

|---|---|

| 基本ポイント還元率 | 1.0% ⇨公共料金ひと月あたり ・ガス光熱費:20,000円 ・携帯・電話代:10,000円 とした場合、 年間で3,600円相当もお得 |

| ガス | ◯ |

| 電気 | ◯ |

| 水道 | ◯ |

| 携帯 | ◯ |

| 家賃 | ◯ |

| 電子マネー機能 | QUICPay ID PASMO 楽天Edty |

| スマホ決済 | au PAY Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | JCB |

口コミの出典:ANA JCB 一般カードの口コミ募集!

公共料金の支払い向けクレジットカード還元率比較ランキング

ここでは、本記事で紹介したクレジットカードの公共料金還元率を比較してランキングにまとめました。

出典

※ランキングは、当サイトでとくにおすすめのクレジットカード(JCBカードW・dカードゴールド・リクルートカード・au PAYカード)より選定しています。公共料金還元率が同じ場合には、年会費が低価格なクレジットカードを上位としています。

※情報は、2023年1月時点の各公式サイトを参考にしています。

1リクルートカード

公共料金還元率1.2%

1.2%の高還元率で毎月しっかりポイントが

貯まる!使える

| 公共料金還元率 | 1.2% |

|---|---|

| 基本ポイント還元率 | 1.2% |

| 年会費 | 永年無料 |

| 貯まるポイント | リクルートポイント |

2JCBカードW

公共料金還元率1.0%

公共料金の支払いほかお買い物でも

ポイントが貯まる!

| 公共料金還元率 | 1.0% |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 年会費 | 永年無料 |

| 貯まるポイント | Oki Dokiポイント |

3dカードゴールド

公共料金還元率1.0%

ドコモケータイ・ドコモ光利用で最大10%還元も!

ドコモユーザーにおすすめ!

| 公共料金還元率 | 1.0% |

|---|---|

| 基本ポイント還元率 | 1.0% |

| 年会費(税込) | 11,000円 |

| 貯まるポイント | dポイント |

公共料金支払いにおすすめのクレジットカード選び方とは?

公共料金の支払いに便利なクレジットカードを選ぶ際は、以下のポイントを意識してみましょう。

- 年会費が無料

- 還元率が高い

- 自分の使いやすいポイントが貯まる

- 機能・特典・サービスの充実度

- 付帯保険の充実度

- キャンペーン内容

年会費が無料

公共料金の支払いに便利なクレジットカードを選ぶポイントの1つは、年会費が無料なクレジットカードかどうかです。

公共料金の支払いでお得にクレジットカードを利用できても、年会費が負担になってしまう場合には意味がありません。

クレジットカードの年会費は、0円のものから高額なものまでさまざまあります。

手厚い保険や空港ラウンジ無料利用など、付帯サービスが充実しているクレジットカードほど年会費は高くなる傾向にあるでしょう。

ただ、公共料金の支払いでお得にクレジットカードを利用することが目的の場合には、年会費が無料のクレジットカードがおすすめです。

還元率が高い

公共料金の支払いに便利なクレジットカードを選ぶうえで、還元率が高いクレジットカードかどうかも大切なポイントの1つといえるでしょう。還元率が高いことで、より効率的にポイントを貯められます。

この記事で紹介したクレジットカードでは、以下の4種類があげられます。

還元率で選ぶおすすめクレジットカード

| クレジットカード | JCBカードW | au PAYカード | dカードゴールド | リクルートカード |

|---|---|---|---|---|

| 券面 |  |  |  |  |

| 公共料金の 還元率 | 1.00% | 1.0% | 1.0%~10.0% | 1.2% |

| 実質 年利 | 1.0%~10.5% | 3.0〜18.0% | 3.0〜18.0% | 3.0〜18.0% |

| 詳細 |

公共料金の支払いは生活していくうえで必要不可欠です。

自分の使いやすいポイントが貯まる

自分の使いやすいポイントが貯まるかどうかも、クレジットカードを選ぶうえで大切です。

クレジットカードによって、ポイントの使いみちはさまざまあります。ポイントの使いみちとしてあげられるサービスの一例は、おもに以下です。

- ポイントを現金として、加盟店での買い物に使える

- 商品やギフト券に交換できる

- 旅行代金がポイントによりお得になる

- マイルやほかのポイントに交換できる

ポイントを現金としてお買い物に使えるクレジットカードの場合、加盟店が自分のよく利用する店舗だとより効率的に買い物ができます。

また仕事や旅行で飛行機をよく利用する場合は、ポイントをマイルに変えられるクレジットカードを持っていると便利です。

機能・特典・サービスの充実度

公共料金支払いの際の還元率が重要なのはもちろんですが、カードが持つ便利な機能や付帯する特典、サービスの充実度で選ぶのも一つの方法です。

たとえば、JCBカードWは、タッチ決済に対応しており、対象店舗でカードを端末にかざすだけで支払いが完了します。会計がスムーズに進みますし、待ち時間が少ないのが特徴です。

またdカードGOLDなら、国内主要空港ラウンジの無料で利用できる特典が付帯しています。さらに「ケータイ補償」が付帯しており、購入から3年間最大10万円の補償が受けられます。

このように、公共料金の支払いをメインに考える場合でも、カード自体の特典や保証で選ぶのも重要です。

付帯保険の充実度

クレジットカードには、利用することで自動的に付与される付帯保険というものがあります。この付帯保険の充実度もクレジットカードを選ぶ際の重要なポイントです。

| 保険 | 概要 |

|---|---|

| 国内・海外旅行保険 | ・事故による怪我や死亡に対する補償。 ・手荷物の遅延による損害を補償。 ・旅行をキャンセルした際の費用の補償。 |

| ショッピング保険 | ・購入後、一定期間内に商品が破損または盗難に遭った場合の補償。 ・購入した商品を一定期間内に返品する際、 |

| カード盗難保険 | ・カードが盗まれたり、紛失したりした場合に発生した不正利用に対する補償。 ・新しいカードの再発行にかかる手数料がカバーされることもある。 |

| 個人賠償責任保険 | ・日常生活において他人に対して損害を与えた場合に、 その賠償金を補償する保険。他人が怪我をした場合の治療費や慰謝料、 他人の物を壊した場合の修理費用や交換費用などが保障される。 |

| 住宅保険 | 一部のカードでは、住宅に関連するトラブルに対する保険が付帯されることがある。 |

このように付帯保険が充実していると様々なトラブルに対応できます。具体的な保障内容はクレジットカード会社によって異なるため、詳細は公式サイトから確認してみてください。

参考:外務省 海外安全ホームページ|海外旅行保険加入のおすすめ

キャンペーン内容

キャンペーンの内容も、申し込むクレジットカードを決めるうえで重要なポイントです。

カード発行後であっても会員を対象とするキャンペーンを多く実施しているカード会社もあるため、お得に利用したい方は最新のキャンペーン実施状況を確認してみると良いでしょう。

クレジットカードで払える公共料金の種類とは?

クレジットカードで支払える公共料金には、以下のようなものがあります。

- 電気

- ガス

- 水道

- 電話

- 新聞

- NHK・有料放送

大手の電力会社やガス会社はたいていクレジットカード払いに対応しています。

水道代金は、自治体によってはクレジットカード払いに対応している場合もありますが、すべての地域でクレジットカードが使えるとは限りません。

固定電話・携帯電話料金・新聞代金は、多くの場合クレジットカード払いできます。

クレジットカードで支払えないもの

クレジットカードは多くの支払いにて使用することができますが、対応していないものもあります。いざという時にクレジットカードの支払いができないと困ってしまうので覚えておきましょう。

- 家賃(対応しているところもある)

- バス乗車代

- 電車乗車代

- 切手、印紙

- 払込書の支払い

- 自動販売機

- 病院・診療所(対応しているところもある)

電車賃やバス賃はSuicaやPASMOといった電子マネーがあるため、クレカを使用することができません。

また、大きめの病院や医療費が高額になる場合は、クレジットカードでの支払いが可能です。

税金もクレジットカード払いが可能

クレジットカードの種類によっては、公共料金だけでなく税金や保険もクレジットカード払いが可能です。税金には大きく、国や地域に納める「国税」と、県や市などの地方自治体に納める「地方税」の2種類があります。

- 申告所得税及復興特別所得税

- 消費税及地方消費税

- 法人税

- 相続税

- 贈与税

- 源泉所得税及復興特別所得税

- 消費税

- 申告所得税

- 登録免許税

そのほかにもクレジットカード払いに対応している国税は多数あります。また以下の地方税もクレジットカード払いに対応しています。

クレジットカード払いが可能な主な地方税

住民税、個人事業税、自動車税(種別割)、軽自動車税(種別割)、不動産取得税、固定資産税、都市計画税

ただし地方税に関しては、クレジットカード払い非対応の自治体もあるので、お住まいの自治体の公式サイトをチェックしましょう。また注意点として税金をクレジットカードで支払う場合、手数料が発生します。

手数料は自治体によって異なりますが、東京都の場合なら、1万円までは37円、以降1万円ごとに75円が加算(消費税別)されます。

公共料金用クレジットカードの6つのメリット

電気代やガス代などの公共料金をクレジットカードで支払うのには、メリット・デメリットがあります。

ここからは6つのメリットと4つのデメリットをお伝えするので、ぜひ参考にしてください。

- 支払いをまとめられる

- 支払いを明細で管理できる

- 支払い忘れを防げる

- ポイントがお得に貯まる

- クレジットカードの利用実績が積める

- トラブルに対応しやすくなる

支払いをまとめられる

支払いをまとめられるのが、公共料金をクレジットカードで支払うメリットです。クレジットカード払いができる公共料金は電気代、ガス代、水道代、通信料金、新聞代等です。

もしも振込用紙で払う場合、公共料金によって支払日が異なるため、そのたびにお金を用意しなければなりません。

一方で、ガス代や電気代、水道代といった公共料金を全てクレジットカード払いにすれば、引き落としが月1度にまとまるので、何度もお金の用意をする手間が省けるでしょう。

支払いを明細で管理できる

支払いをクレジットカードにすることで、明細によって支払い金額を管理できるのもメリットです。

また、何枚もの領収書を見比べる必要もなく、スマホ一台で料金を確認可能な点もクレジットカード払いのメリットです。

支払い忘れを防げる

クレジットカードを利用すると支払い忘れを防げる効果もあります。支払いを請求書などにした場合、自分でコンビニなどに書類を持参し、お金を納めなければなりません。

あとで支払うつもりがそのまま支払いを忘れてしまい、滞納してしまう可能性があるでしょう。

その点、クレジットカード払いしておけば、あらゆる公共料金の支払いをクレジットカード会社が立て替えるので払い忘れることがありません。

ポイントがお得に貯まる

公共料金をクレジットカード払いする最大のメリットは、現金感覚で使えるポイントが還元されるところです。

振込用紙や口座振替を利用している方は、支払いを現金で行っています。そのため「支払い額に対して何か還元される」といった特典がありません。

一方、クレジットカード払いなら、利用金額に応じて現金感覚で使えるポイントがもらえます。

平均的な一人暮らしの方が、公共料金を還元率1.0%のクレジットカードで支払った場合に、貯まるポイントは以下のようになります。

公共料金を月20,719円(一人暮らし)※払う場合

| 払い方 | クレジットカード(1.0%還元) | 現金 |

|---|---|---|

| 1ヶ月で貯まるポイント | 207ポイント | 0ポイント |

| 1年で貯まるポイント | 2,484ポイント | 0ポイント |

※参照:総務省統計局|1世帯当たり1ヶ月間の収入と支出(単身世帯)

公共料金をクレジットカード払いにしただけで、年間2,500ポイント程度が貯まることが分かります。

ほかの手段で公共料金を支払った場合、ポイントは一切つかないので、クレジットカードで支払うのがいかにオトクかがよくわかります。

出典

※電気代・ガス代・上下水道・通信の合計です。

クレジットカードの利用実績が積める

公共料金でクレジットカードを利用するメリットは、クレジットカードの利用実績が積めることです。

たとえば、三井住友カード ゴールド(NL)では、年間100万円以上の利用で、翌年以降の年会費が無料になる特典が用意されています。※

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

またクレジットカードの利用実績を積むことで、クレジットカード会社からの評価も高まり、カードのアップグレードのお知らせ「インビテーション(招待状)」が届くカード会社もあります。

その他、クレジットカードの返済遅れなどなく利用すれば、信用情報が向上し、次回更新時にカードの利用限度額が引き上げられる場合もあります。

トラブルに対応しやすくなる

公共料金の支払いをクレジットカードに設定すれば、支払いに関するトラブルが発生した際も迅速に対応してもらえます。

カード会社によっては、不正利用を自動検知し一時的にカードの機能を停止するシステムを導入している場合もあります。

このようにしっかりとした安全対策がなされているクレジットカードであれば、トラブルのリスクを軽減することが可能です。

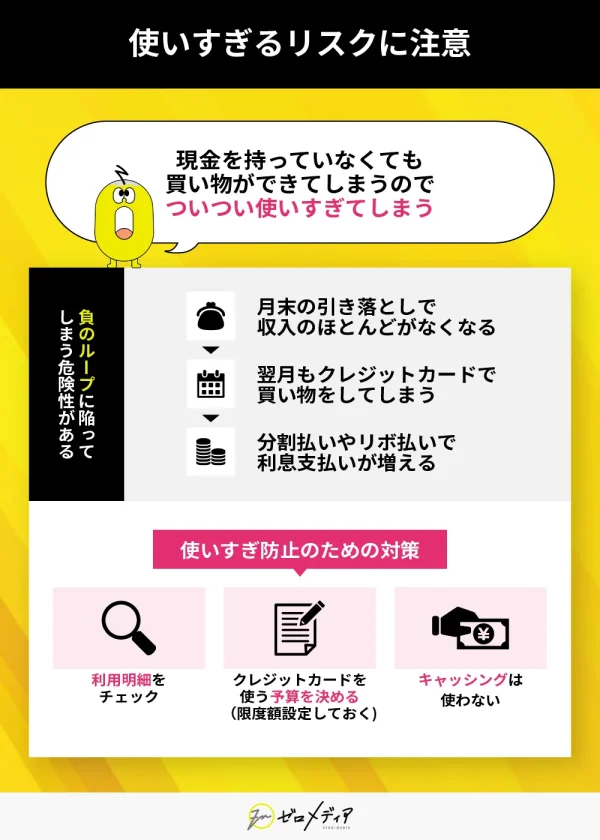

公共料金をクレジットカードで支払う5つのデメリット

- 使いすぎるリスクがある

- クレジットカードで支払えないものもある

- 年会費や手数料など出費が増えるリスクがある

- 利用枠が減る

- 口座振替割引を受けられなくなる

使いすぎるリスクがある

生活費をクレジットカードで支払うと、つい使いすぎてしまうというデメリットがあります。現金で支払っていると手持ち以上にお金を使うことはできません。

しかしクレジットカードは現金を持っていなくても買い物ができてしまうので、無駄な物を買いすぎてしまうということもあるでしょう。

普段よりも高額な買い物をしてしまい、月末の引き落としで収入のほとんどがなくなって、またクレジットカードで買い物をし続けるという負のループに陥ります。

使いすぎ防止のため利用明細をこまめにチェックする、予算をしっかり決めるなどの対策をしましょう。

クレジットカードで払えないものもある

クレジットカードは全ての支払いに利用できるというわけではありません。家賃・電車賃などクレジットカードに対応していないものも多いです。

保険料やNHK受信料などクレジットカード払いに対応しているものの、ポイント還元対象外になるものもあります。

生活費の全てをクレジットカードで支払うには、クレジットカード対応の店舗・サービスを探さなければなりません。

年会費や手数料など出費が増えるリスクがある

クレジットカードを所有・利用していると年会費や手数料などの出費が必要になることもあります。

特にリボ払いは膨大な手数料がかかってしまうため、利用するとさらに出費を増やす原因になるでしょう。

これらの出費を抑えるためには年会費無料のクレジットカードを契約する、リボ払い・キャッシングなどを利用しないといった対策が考えられます。

しかしこれらのサービスを利用することでより充実したサービスを受けられますので、自身のお財布と相談して検討しましょう。

利用枠が減る

クレジットカードで支払うデメリットに利用枠が減ることがあります。

クレジットカードには、事前に設定された「利用枠」があり、その上限額を超えて使用することはできません。たとえば利用枠が30万円に設定されており、公共料金や税金などで5万円消費した場合、残りのの利用枠は25万円になってしまいます。

結果として、カードの限度額に達してしまい、必要なときにカードが使えなくなるのがデメリットです。

なお普段の買い物で利用枠を先に使い切ってしまった場合、公共料金の支払いが自動的にカード決済できなくなる可能性もあるので、その点も注意が必要です。

口座振替割引を受けられなくなる

公共料金支払いで口座振替を選択すると、いくらか割引されるケースがあります。

毎月の水道料金やガス料金から数十円割引されている方は、クレジットカードの還元率でもらえるポイント数と比較するのがおすすめです。割引額を下回るクレジットカードを支払いに設定するのは、得策ではありません。

実際にどれくらいの差がでるのか「還元率1%」のクレジットカードを例にシミュレーションしてみました。口座振替割引は55円としています。

| 世帯人数 | 公共料金 | 口座振替割引額 (ガス・水道) | もらえる ポイント |

|---|---|---|---|

| 1人 | 10,000円 | 55円×2 =110円 | 100ポイント |

| 2人 | 20,000円 | 55円×2 =110円 | 200ポイント |

| 3人以上 | 30,000円 | 55円×2 =110円 | 300ポイント |

上記の結果から、2人以上の世帯にはクレジットカード払いがお得なことがわかります。このように、口座振替割引額とクレジットカードの還元率を比較してみるのがおすすめです。

公共料金をクレジットカード払いにする際の注意点

公共料金をクレジットカード払いにする際の注意点としては、以下のようなものが挙げられます。

- 利用可能枠が上限に達していると支払いが完了しない

- クレジットカードの更新・再発行時に変更手続きが必要

- 引っ越しの際は公共サービスを解約する

- 一部公共料金がカード払いに対応していない自治体がある

- 口座振替の割引適用がされない

- 公共料金のクレジットカード払いで還元率が下がるカードがある

利用可能枠が上限に達していると支払いが完了しない

クレジットカードには、買い物や借入で利用できる金額の上限を示す利用可能枠が存在します。

利用可能枠が上限に達していると、クレジットカードの利用可能額が0円になってしまうため、公共料金の支払いが完了しません。この場合、別途納付書などで支払いを完了させる必要が生じるため注意が必要です。

月々の支払いに対して利用可能枠が不足気味の場合には、カード会社に連絡し、利用可能枠の増額申請を行うのも一つの手です。

申請が承認されると、新たな利用枠が設定され、公共料金の支払いもスムーズに行えるようになります。

ただし、利用可能枠を増やしすぎるとクレジットカードの過剰利用に繋がり、支払いが困難になる恐れもあるため、自身の経済状況に合った使い方を心がけましょう。

クレジットカードの更新・再発行時に変更手続きが必要

クレジットカードが自動更新される場合でも、公共料金の支払い設定が自動的に引き継がれるとは限りません。

通常、クレジットカードの変更手続きは、自治体・企業のWEBサイトや郵送などで簡単に実施できます。

手続きが完了したら、カード会社のオンラインサービスや公共料金の支払いサイトで、更新されたカード情報(新しいカード番号や有効期限)が公共料金の支払い設定に反映されているか確認しましょう。

引っ越しの際は公共サービスを解約する

引っ越しする際は、公共サービスの解約を忘れずに行いましょう。

クレジットカード払いに設定している場合、指定口座から自動的に請求金額が引き落とされていても気づかない場合があるため、注意しなければなりません。

一部公共料金がカード払いに対応していない自治体がある

自治体によっては、一部公共料金がカード払いに対応していない場合があるので、注意が必要です。特に水道代は、自治体によって対応状況が異なります。

たとえば、大阪府柏原市では水道料金のクレジット支払いはできません。その理由は、口座振替の手数料と比較した場合に、クレジットカード会社に支払う手数料負担が高くなってしまうからです。

公共料金をクレジットカードで支払いたい場合は、まず自分が住んでいる自治体がカード払いに対応しているかをチェックしましょう。

口座振替の割引適用がされない

口座振替による割引適用がされない点も注意が必要です。公共料金の支払いでは、口座振替を選択すると、毎月の支払いが割引されるケースがあります。

たとえば東京ガスでは、「ガスと電気セット」または「ガスのみ」で契約している方に「口座振替割引制度」が適用され、ひと月55円(税込)の割引が受けられます。

ただしクレジットカード払いでは、会社独自のポイントを貯めることができます。ポイント還元の方が割引額を上回る可能性があるため、クレジットカード払いがお得になることもあるでしょう。

公共料金のクレジットカード払いで還元率が下がるカードがある

通常のショッピングで高い還元率を誇るカードでも、公共料金の支払いでは還元率が下がるケースがあります。

たとえば、楽天カードの基本還元率は1.0%と高還元率ですが、公共料金の支払いの場合、0.2%の還元率に下がってしまいます。

自分の住まいの公共料金はクレジット払いに対応している?確認方法

自分が住んでいる地域・自治体で、公共料金のクレジットカード払いに対応しているか気になる方も多いでしょう。

そんなときは、まず自分の住んでいる自治体のWebサイトを確認しましょう。多くの自治体では、公共料金の支払い方法に関する情報がサイト上に掲載されています。

もう一つの簡単な方法として、Google検索を活用する方法もあります。

「東京 水道 クレジットカード」といったキーワードで検索すると、対象地域でクレジットカード払いが可能かどうかをすぐに確認できます。

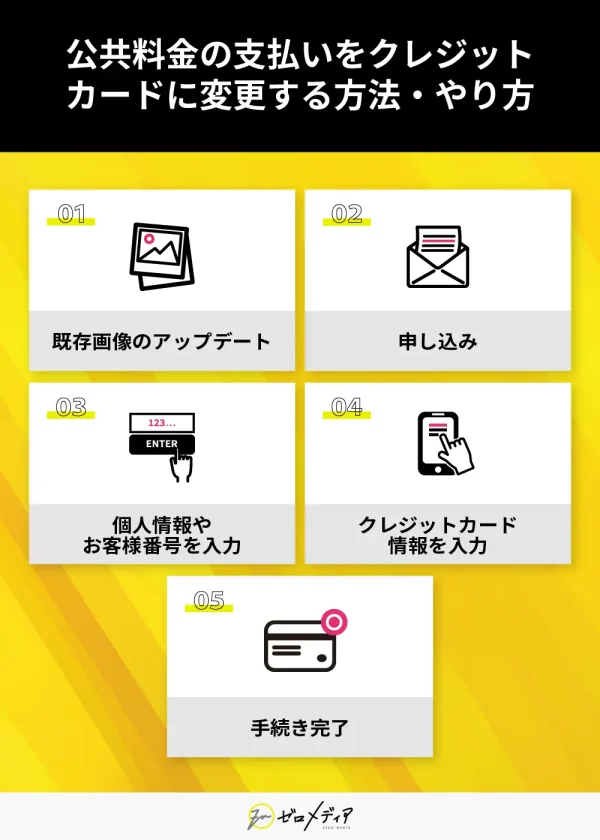

公共料金の支払いをクレジットカードに変更する方法・やり方

口座振替からクレジットカード払いに変更する際も、おもに以下の手順で完了します。

- 申し込み

- 個人情報やお客様番号を入力

- クレジットカード情報を入力

- 手続き完了

1申し込み

まず、クレジットカード払いの設定です。申し込みは、クレジットカード会社もしくは公共料金のサイトから行います。

どちらのサイトから申し込みするかは利用している公共料金によって異なるので、わからない場合は窓口に問い合わせ確認しましょう。

もしも書類への記入が必要であれば、取り寄せて手続きを進めていきましょう。

ちなみに、公共料金のWEBサイトから申し込める場合は、手続き方法をサイト上に明記している場合が多いです。

2個人情報やお客様番号を入力

続いて、ホームページに氏名や住所・連絡先などの個人情報やお客様情報を入力していきます。

さらにお客様番号の入力を求められることが多いので、番号を調べ入力しましょう。

正確に個人情報やお客様番号を入力したら次へ進みます。

3クレジットカード情報を入力

個人情報の入力が完了したら、続いてクレジットカード情報を入力していきます。以下はクレジットカード情報の一例です。

- クレジットカード番号

- 有効期限

- セキュリティコード

- 名義

番号や有効期限は入力ミスしやすいので、確認しながら正確に入力するようにしましょう。

4手続き完了

個人情報やクレジットカード情報の入力が完了したら、手続き終了です。のち支払い方法がクレジットカードへの請求に切り替わり、料金が引き落とされることになります。

ただ、クレジットカード払いに完全に切り替わるまでの時間は会社によってさまざまで、最短即日~1か月程度かかることもあります。

したがって、切り替わりが完了するまでは、振込用紙等での支払いをする必要があるかもしれません。

公共料金はコンビニでクレジットカード払いできる?

コンビニでは、公共料金をクレジットカードで支払いができないことがほとんど。振込用紙で公共料金を払っている人は、ポイントを貯められません。

クレジットカードの他に、電子マネーやQR決済でも公共料金を払えないことが多いです。

ただし、各コンビニによって対応している支払い方法が異なるので、ここからは

- セブン-イレブン

- LAWSON(ローソン)

- FamilyMart(ファミリーマート)

の大手コンビニ3社に対応している支払い方法を、それぞれ紹介します。

セブン-イレブン

- 電気料金

- 水道料金

- ガス料金

- 電話料金

- NHK(受信料)

セブンイレブンでの公共料金の支払い方法は「現金」と「nanaco」の2通りです。現時点(2021年7月)では、クレジットカード払いは利用できないようになっています。

LAWSON(ローソン)

- 公共料金(電気・ガス・水道)

- 税金(自動車税・固定資産税・所得税など)

- 国民年金保険・一部自治体の国民健康保険料

LAWSON(ローソン)での公共料金の支払い方法は「現金」のみです。現時点(2021年7月)では、クレジットカード払いや電子マネー決済は利用できないようになっています。

FamilyMart(ファミリーマート)

- 電気料金

- ガス料金

- 水道料金

- 各種税金

FamilyMart(ファミリーマート)での公共料金の支払い方法は「現金」と「ファミペイ」の2通りです。

現時点(2024年9月)では、クレジットカード払いには対応していません。

公共料金のクレカ支払いに関するアンケート調査

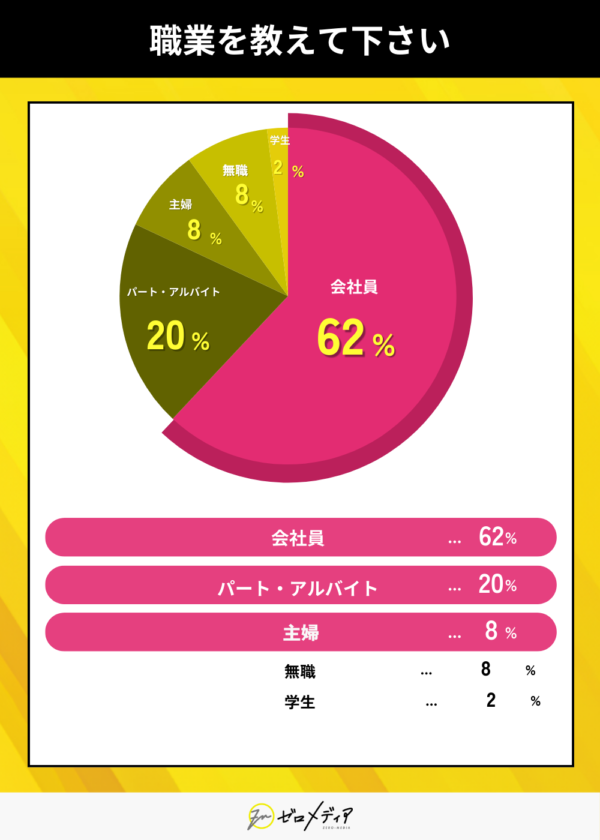

では実際に公共料金をクレカ支払いにしている方々の声はどうなのか。疑問を解消すべく、ゼロメディア独自のアンケート調査と概要を解説していきます。アンケート調査結果(サンプル数50)

Q1:職業を教えてください

今回のアンケートに協力してくれた方にはまず現在の職業をお聞きしました。

| パーセンテージ | 票 | |

|---|---|---|

| 会社員 | 62% | 31 |

| パート・アルバイト | 20% | 10 |

| 主婦 | 8% | 4 |

| 無職 | 8% | 4 |

| 学生 | 2% | 1 |

前提条件が公共料金をクレカ支払いにしている方限定だったために会社員の方が多くなったようです。

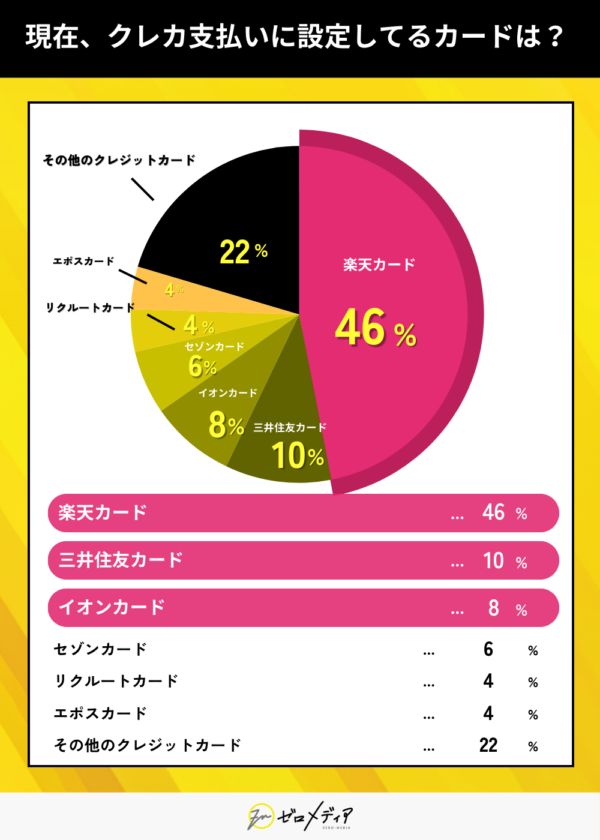

Q2:現在、公共料金の支払いに使っているクレジットカード名を教えてください

| パーセンテージ | 票 | |

|---|---|---|

| 楽天カード | 46% | 23 |

| 三井住友カード | 10% | 5 |

| イオン | 8% | 4 |

| セゾンカード | 6% | 3 |

| リクルートカード | 4% | 2 |

| エポスカード | 4% | 2 |

| その他 | 22% | 11 |

回答の選択肢として特定のクレジットカードを限定したわけではなかったのですが、全体の約半数が楽天カードを上げていました。

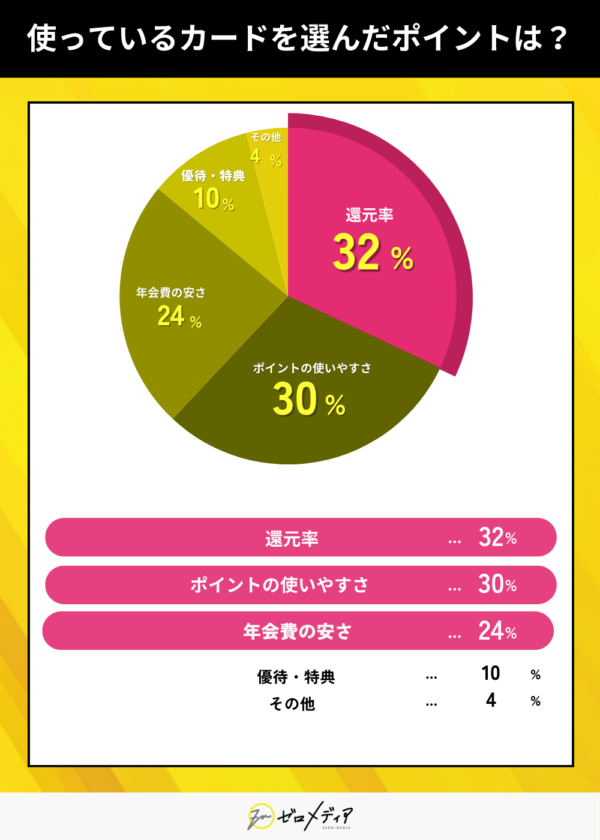

Q3:利用しているクレジットカードを選んだポイントはなんですか?

| パーセンテージ | 票 | |

|---|---|---|

| 還元率の高さ | 32% | 16 |

| 年会費 | 30% | 15 |

| 優待・特典 | 24% | 12 |

| 定期券割引の有無 | 10% | 5 |

| その他 | 4% | 2 |

この質問の回答上位2位はほぼ同率となりました。還元率・年会費はクレジットカードを利用するうえで気になってくるポイントなので票数が多くなるのも納得です。

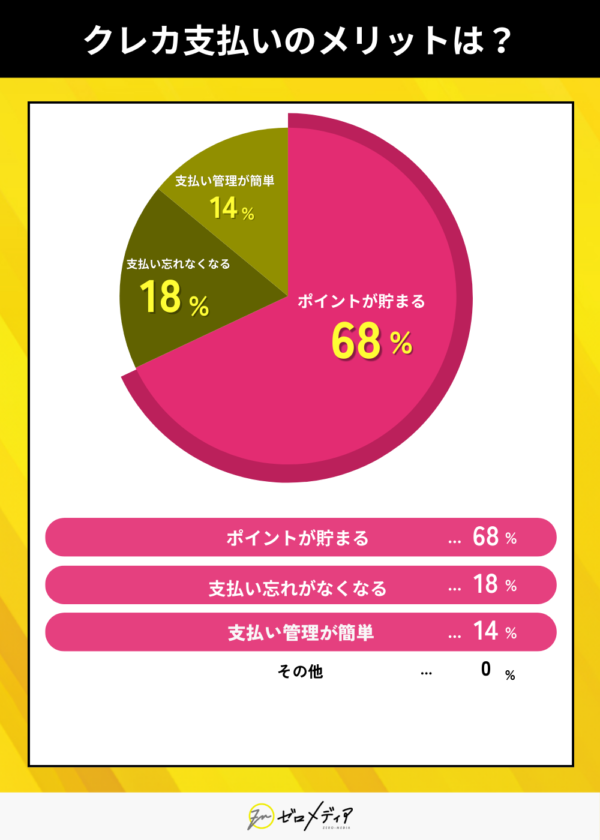

Q4:公共料金をクレカ支払いにすることのメリットはなんですか?

| パーセンテージ | 票 | |

|---|---|---|

ポイントが貯まる | 68% | 34 |

| 支払い忘れがなくなる | 18% | 9 |

| 支払い管理が簡単 | 14% | 7 |

| その他 | 0% | 0 |

最も回答が多かったのが「ポイントが貯まる」でした。支払い方法をクレジットカードにするだけでポイントが還元されるので、そこへメリットを感じる方が多いようです。

アンケート調査の概要

| アンケート調査の概要 | |

|---|---|

| 調査目的 | クレジットカード比較サイトに掲載するため |

| 調査対象 | 50 |

| 調査方法 | インターネットリサーチ |

| 調査実施会社 | 株式会社クラウドワークスにて自主調査 |

| 調査実施期間 | 2025年3月 |

公共料金クレジットカードに関するQ&A

公共料金の業者によっては、クレジットカードの有効期限を登録するところもあると思うので、有効期限だけ変更しましょう。

ただ、ゴールドカードの招待が届いた場合・学生用クレジットカードから一般カードに切り替えた場合は、クレジットカードの番号も変わっているので、変更手続きが必要です。

万が一、限度額に達して引き落としされなかったとしても、振込用紙が家に届くので、振込用紙で支払えば問題ありません。

クレジットカードの限度額が心配な方は、公共料金の支払い用のクレジットカードを発行する・クレジットカードの限度額を増額申請するのがおすすめです。

クレジットカードの方がお得でしょう。

口座振替の場合、電力会社やガス会社によっては、毎月55円の割引が適用されることがありますが、割引を実施していない業者もあります。

対して、クレジットカードの場合、ガス・電気などほとんどの公共料金の支払いでポイントが貯まるので非常にお得です。

特に、高額になりがちな家賃の支払いでもポイントが貯まるクレジットカードがあるので、家賃の支払いでもポイントを貯めれば、節約にも繋がるでしょう。

公共料金の振り込み用紙はクレジットカードで支払える?

公共料金の振り込み用紙払いの際は、原則としてクレジットカードでの支払いはできません。

ただ、以下の条件達成によりクレジットカードで支払える可能性もあります。

- ファミマTカード→ファミリーマートでお買い物

- 電子マネー「nanaco」→振り込み用紙を所持してセブン-イレブンで支払う

セブンカード・プラスを持っていれば、セブンカード・プラスから一旦nanacoにチャージし、nanacoで支払いを行えば実質的クレカ決済が可能です。

公共料金をクレジットカードで支払うとマイルを貯めることは可能?

可能です。クレジットカードの中には、貯まったポイントをマイルと交換できるものがあります。

公共料金の支払いで最も効率よくマイルを貯めるには、「ANA JCB一般カード」がおすすめです。

「ANA JCB一般カード」なら、日々の買物や公共料金の支払いで1,000円を使うするたびに最大10マイルが貯まるので、非常に効率よくマイルを貯められます。

NHKの料金もクレジットカードで支払える?

NHKの受信料金をクレジットカードで支払えます。

まだNHKと契約しておらずこれから契約する場合には、公式サイト上で契約手続きする際にクレジットカード払いの設定が可能です。

すでに契約済みでクレジットカード以外での支払いを行っている場合には、公式サイトからクレジットカード払いに変更しましょう。

公共料金の支払い名義とクレジットカードの名義が違う場合も支払い可能?

公共料金の支払い名義とクレジットカードの名義が異なっても支払い可能であることが多いです。

- 契約者本人の支払いを配偶者のクレジットカードで支払う

- 子供の水道光熱費(一人暮らし)を親名義のクレジットカードで支払う

名義が違ってもOKなのは、同居している家族限定という会社もあります。

そういった場合には、契約者本人と名義が違う場合に、会社から確認の連絡が来ることがあるので、覚えておきましょう。

公共料金の支払いに楽天カードを利用できる?

楽天カードは公共料金の支払いに利用できます。

ただ、楽天カードは通常のポイント還元率が1%であるのに対し、公共料金の支払いの際には0.2%しかキャッシュバックされません。

楽天カードは公共料金の支払いに適しているとは言い難いです。

公共料金の支払いでも、1%以上のキャッシュバックを受けとれるクレジットカードは存在するので、そういったクレジットカードを利用するのがおすすめです。

クレジットカードで公共料金を支払うやり方は?

ガス会社・電力会社・水道局など、クレジットカード払いにしたい公共料金のサイトにて申請が可能です。

たとえば、東京電力では、「クレジットカードでのお支払い手続き(新規・変更)」のページが用意されており、24時間いつでも申し込みが可能です。

なお、Web申し込みに対応していない場合は、電話連絡か郵送での申し込みが必要です。どちらかわからない場合は、ご利用中の会社の窓口に問い合わせましょう。

クレジットカードの変更は可能?

変更可能です。新規申し込みと同様、Webや電話、郵送などで手続きを行いましょう。なおクレジットカードの有効期限が切れ、更新カードが届いたときも同様にカード情報変更の手続きを行いましょう。

公共料金のクレジットカード払いで手数料は発生する?

基本的にはクレジットカード払いでは手数料は発生しません。ただし、税金をクレジットカードで支払う場合は、手数料が発生するので注意しましょう。

公共料金はクレジットカード払いが一番お得?

公共料金の支払いでポイント還元を受けられるのは原則クレジットカードのみです。QRコード決済で支払う方法もありますが、その場合ポイント還元は受けられないのが一般的でしょう。

また、公共料金の支払いについてはQRコード決済とクレジットカードを組み合わせてもポイントの二重取りはできません。

一方で、口座振替はポイント還元こそないものの、割引特典が受けられる場合があります。口座振替による割引金額とクレジットカード払いのポイント還元の割合を比較して選ぶと良いでしょう。

公共料金をクレジットカードで支払うことについてのメリットは?

公共料金をクレジットカードで支払うことで、次のようなメリットを得ることができます。

- 現金感覚で使えるポイントが還元される

- 様々な公共料金の支払い日を1日にまとめられる

- クレジットカードの利用料金を専用アプリやWebサイトの利用明細で確認できるため毎月の生活費が管理しやすい

また、クレジットカードの利用実績を着実に積み上げられることもメリットといえるでしょう。

公共料金をクレジットカードで支払うことでのデメリットには、まず、公共料金を支払った分の利用枠が少なくなることが挙げられます。

また、公共料金の支払い方法に口座振替を選択すると割引を受けられることがありますが、クレジットカード払いにするとその割引を受けられなくなってしまうのも、デメリットと言えるでしょう。

公共料金を支払うクレジットカードは、次の5つの点に着目して選ぶのがおすすめです。

- 年会費

- ポイント還元率

- 貯まるポイントの種類とその使い道

- クレジットカード決済できる公共料金の種類

- クレジットカードの利用枠(限度額)

このような点をチェックしておけば、最適なクレジットカードが選べるでしょう。

まとめ

この記事では、実際に公共料金の支払いをするのにおすすめのクレジットカードや、公共料金をクレジットカードで支払うお得なメリットについて紹介しました。

公共料金をクレジットカードで支払うメリットは以下の通りです。

公共料金をクレジットカードで支払うメリット

- 支払いをまとめられる

- 支払い忘れを防げる

- ポイントが貯まる

毎月必ず支払いをする公共料金をクレジットカード払いにすれば効率よくポイントが貯まります。

貯まったポイントは、特別な日の買い物に利用したり、マイルに移行して旅行に行ったり、お得な活用が可能です。

公共料金の支払いにおすすめのクレジットカード 採点基準・ランキング根拠

当記事に掲載しているクレジットカードの評価は、ゼロメディア編集部が独自の配点基準に基づき各カードを採点しています。

採点する際に参考とするのは各クレジットカードの公式サイトに掲載されている情報、独自に収集した口コミ調査・アンケート結果をもとに作成しています。

- 各クレジットカードの公式サイト掲載情報

- カード利用経験者へのレビュー・アンケート調査

- 日本クレジットカード協会や経済産業省・公正取引委員会など行政機関が公表している公的資料

ランキングの根拠となるクレジットカードの採点結果

各クレジットカードにおいて、以下5項目のスペックを比較・採点。その結果をもとに5点満点のレーティングを行いました。

- 公共料金支払い対応範囲(30点満点)

- ポイント還元率(25点満点)

- 年会費・コストパフォーマンス(20点満点)

- ポイントの使いやすさ(15点満点)

- 特典・キャンペーン(10点満点)

| クレジットカード | 合計点(100点満点) | レーティング(5点満点) |

|---|---|---|

| JCBカードW | 99点 | ★★★★★ 5.0/5.0 |

| 三菱UFJカード VIASO | 94点 | ★★★★★ 4.7/5.0 |

| 三井住友カード(NL) | 91点 | ★★★★★ 4.5/5.0 |

| リクルートカード | 91点 | ★★★★★ 4.5/5.0 |

| au PAYカード | 89点 | ★★★★★ 4.5/5.0 |

| エポスカード | 87点 | ★★★★☆ 4.3/5.0 |

| ライフカード | 87点 | ★★★★☆ 4.3/5.0 |

| PayPayカード | 87点 | ★★★★☆ 4.3/5.0 |

| 三井住友カード ゴールド(NL) | 84点 | ★★★★☆ 4.2/5.0 |

| dカードゴールド | 84点 | ★★★★☆ 4.2/5.0 |

| イオンカードセレクト | 83点 | ★★★★☆ 4.2/5.0 |

| P-oneカード Standard | 82点 | ★★★★☆ 4.1/5.0 |

| 楽天カード | 81点 | ★★★★☆ 4.0/5.0 |

| ローソンPontaプラス | 80点 | ★★★★☆ 4.0/5.0 |

| ANA JCB一般カード | 77点 | ★★★★☆ 3.9/5.0 |

レーティングおよび評価項目・採点基準は、ゼロメディア編集部が選ぶべきポイントとして重要と思われる項目を独自に設定しています。ライフスタイルに応じて最適なクレジットカードは異なりますので、参考としてご活用ください。

最新の特典内容やカードスペックは変更される可能性があります。最新情報は各クレジットカードの公式サイトをご確認ください。

評価基準の詳細

| 評価項目 | 配点 | 採点内容 |

|---|---|---|

| 公共料金支払い対応範囲 | 30点満点 | 電気・ガス・水道・通信・税金・保険料などの対応数に応じて評価 |

| ポイント還元率 | 25点満点 | 公共料金支払い時の実質還元率を基に評価 |

| 年会費・コストパフォーマンス | 20点満点 | 年会費の有無や条件、付帯サービスとのバランスを評価 |

| ポイントの使いやすさ | 15点満点 | ポイントの交換先や利用範囲の広さを評価 |

| 特典・キャンペーン | 10点満点 | 公共料金支払いに関連する特典やキャンペーンの有無を評価 |

参考文献・出典

参考とした公式サイト

- JCBカードW

- 三菱UFJカード VIASO

- 三井住友カード(NL)

- リクルートカード

- au PAYカード

- 楽天カード

- エポスカード

- ライフカード

- PayPayカード

- 三井住友カード ゴールド(NL)

- dカードゴールド

- イオンカードセレクト

- P-oneカード Standard

- ローソンPontaプラス

- ANA JCB一般カード

公的機関・第三者調査期間

- 経済産業省の家計調査(2022年)(最終アクセス:2025年5月14日)

- 総務省統計局|1世帯当たり1ヶ月間の収入と支出(単身世帯)(最終アクセス:2025年5月14日)

- G-2-4 クレジットカード納付の手続|国税庁(最終アクセス:2025年5月14日)

- 外務省 海外安全ホームページ|海外旅行保険加入のおすすめ(最終アクセス:2025年5月14日)

・本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

・本記事の内容は、本記事内で紹介されている商品・サービス等の仕様等について何らかの保証をするものではありません。本記事で紹介しております商品・サービスの詳細につきましては、商品・サービスを提供している企業等へご確認くださいますようお願い申し上げます。

・本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合がございます。

・本記事内で紹介されている意見は個人的なものであり、記事の作成者その他の企業等の意見を代表するものではありません。

・本記事内で紹介されている意見は、意見を提供された方の使用当時のものであり、その内容および商品・サービスの仕様等についていかなる保証をするものでもありません。