この記事はPRを含みます

本記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

電車やバスで利用できるICカードSuica。通勤・通学だけでなく、スーパー・コンビニ・自販機・レストランなど日々の支払いにも使えます。

Suicaを利用している人は定期代や新幹線をお得に利用したい人も多いのでは?そんな人にはSuicaオートチャージ機能のつき・Suica機能一体型のクレジットカードが便利です!

ポイント

オートチャージ・Suica機能一体型のクレジットカードが使えるのは、JRが発行するビューカードと提携カードだけ。

中でも、ゼロメディア編集部のおすすめはビューカードスタンダードです。年会費とサービスのバランスが取れた1枚だと評価しました。

クレジット

カード | ビューカード スタンダード | JRE CARD | JALカード Suica |

|---|

| 券面 |  |  |  |

|---|

おすすめポイント | Suicaのオートチャージで

還元率1.5% | JRE優待店

還元率最大3.5% | クレジット・JALマイル・Suica 3つの機能 |

|---|

| 公式 | | | |

|---|

Suicaチャージにおすすめのクレジットカードを選ぶ際に最も重視すべき点はSuicaチャージ時のポイント還元率。

JALカードSuicaはチャージした時のポイント還元率・年会費コストのバランスが取れた1枚です。

Suicaチャージにおすすめクレジットカードのランキング根拠

記事内ではモバイルSuicaのクレジットカードに登録できない時の対処法についても解説しているので、ぜひ参考にしてみてくださいね。

監修者の紹介

じんFP事務所代表。大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年には

じんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、

日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。

監修者の紹介

福岡の大学を卒業後、大手インフラ業界に就職。主に、家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

編集者の紹介

経歴・プロフィール

大学卒業後、金融機関での勤務を経て株式会社ゼロアクセルに入社。金融商品に携わった経験を活かして、クレジットカードやカードローンなどのメディアを担当。現在は、金融情報や生活用品など幅広いジャンルを取り扱うメディア「ゼロメディア」に携わっている。

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】

広告等に関するガイドライン(一般社団法人第二種金融商品取引業協会)

比較広告に関する景品表示法上の考え方

特定商品取引法ガイド(消費者庁)

割賦販売法(後払分野)に基づく

監督の基本方針(経済産業省)

金融商品取引法

貸金業法改正の概要

Suicaクレジットカード12選|チャージ機能付きおすすめを紹介

クレジット

カード | ビューカード スタンダード | JRE CARD | JALカードSuica | ビューカードゴールド | JALカードSuica CLUB-A

ゴールドカード | ルミネカード | ビックカメラ

Suicaカード | ANA VISA Suica カード |

|---|

| 券面 |  |  |  |  |  |  |  |  |

|---|

年会費 (税込) | ○ 524円 | ○ 初年度無料

(翌年以降524円) | ○ 初年度無料

(翌年以降2,200円) | △ 11,000円 | △ 20,900円

(家族:8,800円) | ○ 初年度無料

(翌年以降1,048円) | ○ 実質無料

(年1回の利用で無料) | ○ 初年度無料

(翌年以降2,200円) |

|---|

Suica

チャージ

還元率 | 1.5%

定期購入5% | 1.5% | 1.5% | 1.5%

定期購入6% | 1.5%

| 1.5% | 1.5% | 0.5% |

|---|

オートチャージ 機能 | ◉ 有 | ◉ 有 | ◉ 有 | ◉ 有 | ◉ 有 | ◉ 有 | ◉ 有 | ◉ 有

|

|---|

基本還元率 | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% | 0.5% | 0.5% |

|---|

旅行付帯保険 最高補償額 | 海外:3,000万円 国内:1,000万円 | 海外:3,000万円 国内:1,000万円 | 海外:1,000万円 国内:1,000万円 自動付帯 | 海外:5,000万円 国内:5,000万円 | 海外:5,000万円 国内:5,000万円 自動付帯 | 海外:3,000万円 国内:1,000万円 | 海外:3,000万円 国内:1,000万円 | 海外:1,000万円 国内:1,000万円 自動付帯 |

|---|

おすすめの 使い方 | 定期購入で6%、 グリーン券購入で 5%還元! | 駅ビル・エキナカでの 買い物で 最大3.5%還元 | 飛行機搭乗ごとに フライトマイルの 最大25%プラス | 定期購入で6%、 グリーン券購入で 10%還元! | 定期券の購入等で

最大10%還元 | ルミネでの買い物が

いつでも5%OFF | ビックカメラでの 買い物で基本11% ビックポイントサービス | 入会時・毎年のカード継続時 ボーナスマイルプレゼント |

|---|

| 公式 | | | | | | | | |

|---|

※価格は全て税込です。

Suicaチャージにおすすめクレジットカードのランキング根拠>>

監修者コメント

通勤や通学でSuicaを頻繁に利用する方にとって、クレジットカードでのチャージは利便性とポイント獲得の2つのメリットがあります。Suicaは日常の買い物など、さまざまなシチュエーションでも利用できる心強い存在ですが、改札機にタッチするだけで自動的にSuicaチャージが行われる「オートチャージ」機能は、残高不足を気にせず利用できて非常に便利です。Suicaにはカードタイプとモバイル版の2種類ありますが、オートチャージに対応しているクレジットカードはチャージ時に還元率アップが適用され、ポイントを貯めやすい仕組みです。Suica機能付きクレジットカードは、メインのみにならずサブカードとしても、是非とも持っておきたい一枚でしょう。

診断

Suicaチャージにピッタリの

クレジットカードを探す

Suicaチャージに最適なカードは……

ビューカード スタンダード

| 年会費 | オートチャージ機能 | 基本ポイント還元率 |

|---|

◯

翌年以降524円 | ◎

あり | ◯

0.5% |

- オートチャージ:1.5%ポイント還元

- モバイルSuica定期券:5%ポイント還元

- 1ポイント=1円

└Suicaへチャージできる - 年間利用額に応じたボーナスポイント

└100万円以上で2,750P

Suicaチャージに最適なカードは……

ビューカード ゴールド

| 年会費 | オートチャージ機能 | 基本ポイント還元率 |

|---|

◯

11,000円 | ◎

あり | ◯

0.5% |

- オートチャージ:1.5%ポイント還元

- モバイルSuica定期券:6%ポイント還元

- 1グリーン券購入:10%ポイント還元

- 年会費:11,000円(税込)

└年間150万円以上利用で実質無料

- 国内主要空港ラウンジ無料

Suicaチャージに最適なカードは……

JALカードSuica

| 年会費 | オートチャージ機能 | 基本ポイント還元率 |

|---|

◯

初年度無料

翌年以降2,000円(税込) | ◎

あり | ◯

0.5% |

- オートチャージ:1.5%ポイント還元

- JALカード特約店ではマイル1%還元

- 飛行機・新幹線など移動が多い人が

効率よくポイントを貯められるカード

Suicaチャージに最適なカードは……

JRE CARD

| 年会費 | オートチャージ機能 | 基本ポイント還元率 |

|---|

◎

初年度無料

翌年以降524円 | ◎

あり | ◯

0.5% |

- オートチャージ:1.5%ポイント還元

- 定期券購入5%:ポイント還元

- 駅ビルや駅ナカで最大3.5%還元

- 使う・貯めるたびポイント自動延長

└ポイントが失効しにくい

ビューカード スタンダード

・年会費が安い

・Suicaチャージでも定期券購入でもポイント高還元

・オートチャージができる

・旅行保険が手厚い

おすすめポイント

- オートチャージで1.5%ポイント高還元

- 定期券購入で5%の還元

- Suicaカードと一体型でラクラク

- 通常のクレジットカード利用でもポイントが貯まる

- 年間利用金額に応じてボーナスポイントプレゼント

- 海外旅行は傷害保険最高500万円が自動付帯

「ビュー・スイカ」カードは、Suicaチャージできるクレジットカードの定番ともいえる1枚です。Suica機能のほかに、定期券・JRE POINTカード・クレジットカードの機能が全て1枚にまとまっています。

また、「ビュー・スイカ」カードの通常還元率は0.5%ですが、Suicaへのオートチャージなら還元率が1.5%にアップ。改札で止まることもないので非常に便利です。

ポイントアップ内容の例は以下の通り。

- モバイルSuicaへのチャージで還元率1.5%

- モバイルSuica定期券購入で3%

- 通販サイト「JRE MALL」で最大3.5%…など

年間の利用額に応じてボーナスポイントが付与されるのも嬉しいですね。また、海外旅行傷害保険が自動付帯しているので空の旅も安心です。

ビューカードは唯一券売機からチャージができるクレジットカードでもあり、Suicaに特化したクレジットカードを求めている人はまずはこのカードを検討しましょう。

監修者コメント

ビューカード スタンダードは、JR東日本が発行するSuica一体型クレジットカードで、通勤・通学・旅行・日常生活などでJRを頻繁に利用する方に最適な一枚です。

改札を通るだけで自動的にSuicaにチャージされる「オートチャージ」機能が搭載されており、入場時だけでなく出場時にも対応しています。首都圏の私鉄・地下鉄のPASMOエリアでも利用可能です。

また、新幹線チケットや定期券を購入する際には、最大5%のポイント還元を受けられるのも魅力です。

デメリットとしては、オートチャージ機能の利用エリアが主にJR東日本管内に限られているため、西日本エリアでは使いにくい点が挙げられます。

ビューカード スタンダードの口コミ・評判

40代/男性/会社員(営業・製造業)

【★★★★☆ 評価4/5】

オートチャージ機能がとにかく便利です。 今までは、デポジットを払ったカード式のものを使ってましたが、20,000円までしかチャージできず、 チャージも面倒。金額と微妙、、、 と不満でした。 ビュー・スイカになった事で煩わしさが激減しました。

60代以上/男性/会社員(事務職・医療)

【★★★★☆ 評価4/5】

このクレジットカードは、Suicaと連携しているため、電車やバスなどの公共交通機関を利用する際に便利です。また、定期券の購入やSuicaへのチャージも簡単に行えます。

40代/男性/会社員(事務)

【★★★★☆ 評価4/5】

スイカのオートチャージ用に使っています。その上で、チャージするとポイントがたまり還元されます。実質的な割引機能は、ポイント還元率の高さからもお得感があります。

40代/男性/会社員(労務職)

【★★★★☆ 評価4/5】

チャージでポイントが貯まるのが魅力です。普段の買い物でもポイントが貯まり、貯まったポイントはsuicaにチャージできるので、交通費節約に役立っています。年会費がかかりますが、十分元が取れると感じています。

40代/男性/会社員(事務)

【★★★★☆ 評価4/5】

Suica付きのクレジットカードなので、いちいちチャージしなくてもオートチャージしてくれるのでとても便利だし、ポイントもたまってうれしい。

Suicaを券売機でクレジットカード決済したい場合

2025年7月時点でSuicaをチャージできるクレジットカードは、ビューカードのみとなります。

そのため上記で紹介している中でいうと、「ビューカード スタンダード」「ビューカード ゴールド」が券売機で決済できるクレジットカードになります。

ポイント

クレジットカード決済できる券売機も限られており、多機能券売機(黒色の券売機)およびエキナカATM「VIEW ALTTE」(ビューアルッテ)のみです。

どの券売機でもクレジット決済でチャージできるわけではないため、急ぎの方はやきもきしてしまうかもしれません。

ちなみにその他のクレジットカードは、多機能券売機で定期券を購入時にチャージするときに限って可能です。かなり条件が狭くなるためあまりおすすめできません。

| 年会費(税込) | 524円 |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 1.5% |

|---|

| 付帯保険 | 国内旅行、海外旅行 |

|---|

| 対応スマホ決済 | Suica |

|---|

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

|---|

Suica機能が付いたクレジットカードを探している方に最もおすすめの1枚です。基本ポイント還元率は0.5%ですが、Suicaのチャージや定期券購入時には大幅還元。電車通勤をメインに移動している方はいつの間にか多くのポイントが貯まっているでしょう。

出典

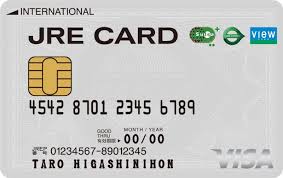

JRE CARD

・年会費初年度無料

・Suicaチャージで1.5%ポイント還元

・オートチャージができる

・基本ポイント還元率が低い

・2年目から年会費有料

おすすめポイント

- Suicaへのオートチャージでポイント還元率1.5%

- JRE CARD優待店利用で最大3.5%

- ポイントの有効期限は自動延長!

- 貯まったポイントはSuicaにチャージできる

JRE CARDは、駅ビルでポイントが貯まりやすいSuicaチャージできるクレジットカードです。エキュートやアトレなどの対象店舗でお買い物をすると、最大3.5%のポイントが還元されます。

貯まったJRE POINTは、1ポイント=1円相当としてJRE POINT加盟店やSuicaチャージで利用可能です。

ポイントを使ったり貯めたりすれば、有効期限が自動延長(使うor貯めた日から2年後の月末まで)されるため、ポイントが無駄になる心配もありません。

監修者コメント

JRE CARDは、JR東日本の駅ビルや駅ナカ店舗の「JRE POINT加盟店」や「JRE CARD優待店」で利用すると、最大3.5%のポイント還元が受けられます。

JRE CARD優待店は、東京駅のグランスタ各店、品川駅のアトレ品川やエキュート品川、新宿駅のルミネ新宿やニュウマン新宿、大宮駅のルミネ大宮やエキュート大宮、横浜駅のルミネ横浜やニュウマン横浜など。

ビューカード スタンダードと異なり、JRE CARDは年会費が初年度無料です。2年目以降は年会費がかかりますが、Web明細サービスを利用すれば、毎年ポイント付与され実質的に無料で維持できます。ビューカードを試してみたい方におすすめの一枚です。

JRE CARDの口コミ・評判

30代・男性(会社員)

JR東日本を利用する人には非常にいいカードだと思う。モバイルsuicaの利用で還元率も高いし、ポイント交換もお得感があってよい。しかし年会費がかかってしまうのだけが残念な点である。

40代・女性(アルバイト・パート)

駅ビルやエキナカにあるJRE CARD優待店でのショッピングで最大3、5%もポイント還元されてお得です。またSuicaへのオートチャージ機能もあって利便性が高いです。

30代・男性(会社員)

JRE優待店ならそれなりにいいポイントがもらえるので、駅ナカの店舗などで利用する際にはいいカードです。suicaをオートチャージで使うとポイントがより貯まりやすく、通勤などで一緒に使うと大変便利でしょう。

20代・女性(会社員)

優待店で利用するとポイントの還元率が3.5%にもなります。JRグループの施設をよく利用する方は、得にお得に使えて便利です。入会と利用でポイントのプレゼントもあります。

30代・女性(会社員)

利用した感想としては、JRグループの施設がお得に使える優待が付いていて、国内外での旅行保険も付帯している点が良かったです。デメリットは還元率が低く、2年目以降は年会費が524円かかることです。

| 年会費(税込) | 524円 |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 1.5% |

|---|

| 付帯保険 | 国内旅行、海外旅行 |

|---|

| 対応スマホ決済 | Suica |

|---|

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

|---|

次年度では524円(税込)の年会費が発生しますが、アトレやエキュートなどのJRE CARD優待店を利用すると最大3.5%のポイントが還元。都内の駅ビルでよく買い物をする人はあっという間に元が取れてしまうでしょう。

また、Suicaのチャージ時にもしっかりポイント高還元◎オートチャージでも同じ還元率で貯めることができます。鉄道周りのサービスで効率のいいポイ活ができますね。

出典

JRE CARD

JALカード Suica

・マイルが貯まる

・旅行保険が自動付帯

・オートチャージができる

・初年度の年会費が0円

・翌年から年会費がかかる

・基本ポイント還元率が低い

おすすめポイント

- 初年度年会費無料

- オートチャージ可能

- Suicaにチャージでポイント付与

- 特約店の利用でポイント1.0%還元

- 最高1,000万円の旅行保険が自動付帯!

JALカード Suicaは、マイルが貯まるJALカードの機能とSuica機能が一つになったクレジットカードです。電車でも飛行機でもお得なクレジットカードなので電車通勤をしている陸マイラーに向いています。

ポイント

Suicaへのオートチャージが可能で、オートチャージ1回につき1.5%もポイントがもらえます。

JALカード Suicaを特約店で利用するとポイント1.0%還元。特約店には、イオン・大松坂屋オンラインショッピングなどがあります。

監修者コメント

JALカードSuicaは、JALとビューカードが提携して発行するクレジットカードで、「JALタッチ&ゴーサービス」と「Suicaオートチャージ」を1枚で利用できる便利なカードです。飛行機だけでなく電車の移動にも強く、国内利用が中心の陸マイラーに最適です。

国際ブランドはJCBのみのため、海外利用を重視する場合はVISAやMastercardが選べる他のJALカードも検討するとよいでしょう。JAL搭乗時のボーナスマイルは+10%で、フライト機会が多い人にはボーナスマイル+25%が付与されるCLUB-A以上のカードがおすすめです。

JALカード Suicaの口コミ・評判

40代・男性(会社員)

JALカードSuicaは、仕事で電車を使うことが多いのできっぷの購入やSuicaへのチャージだけでもJREポイントが貯まりやすいと感じています。チャージやきっぷ購入を1000円で15ポイント(1.5%)、チャージしたSuicaをNewDaysやエキナカなど店舗で使うことでJREポイントが200円で1ポイント(0.5%)貯まるようになっていて貯まりやすいです。

40代・女性(会社員)

出張で大阪に行くことが非常に多く、毎回行きは朝一のJAL、帰りは最終の新幹線と言うパターンにしています。この組み合わせで月に4往復ほどするため、ポイント還元率が最も高いのがJALカードSuicaでした。普段のお買い物や公共料金の支払いにも使ってバンバンポイントがもらえています。

20代・女性(学生)

ポイントの還元・利用などがとてもお得に感じました。

JALの航空機の利用でのポイントが還元され、駅構内のコンビニやその他お買い物時にもポイントを利用できた為、お得感満載でした。

私は大学の講義の合間に食べるお菓子をポイントで購入し、節約の一環でポイ活をこのJAL Suica カードで行っています。

50代・男性(アルバイト・パート)

JALとJRの両方のユーザ―にとってはとにかく便利な1枚です。フライトでボーナスマイルが付与され、買い物でもマイルが貯まります。Suicaとしても使用できチャージはオートチャージ、クレジットチャージでJREポイントが付与されます。ただデメリットとして年会費が気になるところです。

30代・男性(会社員)

Suicaが付いているので、鉄道でも飛行機でもマイルを貯めることができます。特にJR東日本を利用する人であればオートチャージ機能が付いているので、鉄道利用でもマイルを貯めることができます。

| 年会費(税込) | 初年度無料

(翌年以降2,200円) |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 1.5% |

|---|

| 付帯保険 | 国内旅行、海外旅行 |

|---|

| 対応スマホ決済 | Suica |

|---|

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

|---|

JALのカードのためフライトやショッピングでマイルが貯まります。一方、電車利用ではJRE POINTが還元。1枚のカードで2種類のポイントを管理することができるのが特徴です。

貯まったマイルは航空券や席のアップグレード以外に、10,000マイルで10,000円相当でSuicaにチャージすることも可能。フライトの予定がしばらくなければ普段の交通費としてチャージしておくのもアリですよ◎

出典

JALカード Suica

ビューカード ゴールド

・定期購入時の還元率が高い

・ステータスカードとしても使える

・オートチャージができる

・紛失・盗難時の補償内容が充実 おすすめポイント

- 毎年ボーナス5,000ポイント

- 定期の購入で6%と高還元

- オートチャージの度にポイント1.5%還元

- 手厚い補償内容

- 旅行のサポートが充実

ビューカード ゴールドは、入会特典として5,000ポイントが、翌年以降も100万円以上の利用で5,000ポイントがプレゼントされるゴールドカードです。

ポイント

オートチャージも可能。チャージするごとに1.5%のポイントが付与されます。

毎日の電車や買い物でもポイントが貯まるのもメリット。モバイルSuica定期券を購入で最大4%になるほか、JR系列の駅ビルでも100円につき1ポイントが貯まります。

さらに、クレジットカード紛失・盗難時の補償内容も充実。Suicaにチャージした残額や定期券代も補償してもらえるので安心です。

ゴールドの名に相応しい充実した特典・サービスが満載の一枚ですね。

| 年会費(税込) | 11,000円 |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 1.5% |

|---|

| 付帯保険 | 国内旅行、海外旅行

ショッピング |

|---|

| 対応スマホ決済 | Suica |

|---|

| 申し込み可能年齢 | 満20歳以上 |

|---|

年会費が11,000円(税込)と高額ですが、その分ポイント還元が多い1枚です。使えば使うほどボーナスポイントがもらえるため月平均12.5万円以上(年間150万円)の利用で年会費が実質無料に。ハードルはそこまで高くないでしょう。

オートチャージ機能を使えば、改札に引っかかるストレスから解放されるだけでなく、チャージの手間なく毎回自動で1.5%のポイント還元をうけることができます。

出典

ビューカード ゴールド

JALカードSuica CLUB-Aゴールドカード

・チャージ・定期券や新幹線のチケット購入で最大10%還元

・ゴールドカード特典を利用できる

・オートチャージ可能

・ショッピングマイル・プレミアムに無料入会できる ※年会費4,950円

おすすめポイント

- 通勤・旅行や買い物で最大10%還元!

- 新規入会で特典が受け取れる

- 空港でのチェックイン不要&保安検査場へ直行可能

- 手厚い旅行傷害保険が付帯

JALカードSuica CLUB-Aゴールドカードは、JALマイルとJRE POINTが貯まるゴールドカードです。

新規入会・条件達成※1で、毎年JRE POINTを5,000ポイントもらえます。毎年条件を達成すれば、年会費は実質15,900円に。

また、通常年会費4,950円(税込)の「ショッピングマイル・プレミアム」が無料で利用できます。通常、200円につき1マイルがたまりますが、「ショッピングマイル・プレミアム」では、100円につき1マイル、つまりショッピングマイルが2倍貯まり、ポイント還元率は1%となります。

付帯している旅行傷害保険はなんと最高5,000万円まで補償可能。国内・海外問わず安心して旅行に出かけられます。

※1:新規ご入会でJRE POINTを5,000ポイントプレゼント。2年目以降は入会月から1年間のご利用額累計が100万円(税込)以上の方が対象です。

JALカードSuica CLUB-Aゴールドカードユーザーにインタビュー

調査概要:クレジットカードの利用状況に関するインタビュー!【匿名OK・顔だし不要】

JALカードSuica CLUB-Aゴールドカードを実際に使っているユーザーに、カードを使ってみての感想をインタビューしました。

- JALのマイルと、JR東日本のJRE POINTがどちらも貯まる!

- 年会費が20,900円(税込)で割高かも…

- 年間100万円の利用で、5,000JRE POINTを獲得可能!

インタビューの続きはこちら>>

| 年会費 | 20,900円(税込)※2 |

|---|

| 国際ブランド | JCB |

|---|

| 基本ポイント還元率 | 1.0%~10%※3 |

|---|

| 貯まるポイントの種類 | JALマイル・JRE POINT |

|---|

| 交換可能ポイント例 | |

|---|

| 交換可能マイル例 | |

|---|

| 家族カード | 年会費:8,800円(税込) |

|---|

| ETCカード | 年会費無料 |

|---|

旅行傷害保険

| 海外:最高5,000万円

(自動付帯) |

|---|

国内:最高5,000万円

(自動付帯) |

| ショッピング保険 | 年間最高300万円※4 |

|---|

| 申し込み条件 | 日本国内にお住みの、満20歳以上で安定した収入のある方 |

|---|

JALのマイルを効率よく貯めたい人におすすめのクレジットカードです。また、JALビジネスクラス・チェックインカウンターが利用可能なことから飛行機の搭乗も待ち時間なく効率的に時間を使うことができるでしょう。

旅行傷害保険の内容も充実しており、JAL CLUB-Aゴールドカードを1枚持っておけば旅行時にマルチに役立てることができますよ。

出典

※2本会員 : 20,900円(税込)・家族会員 : 8,800円(税込)

※3:モバイルSuicaへのチャージで1.5%還元・モバイルSuica定期券購入で6%還元・モバイルSuicaグリーン券購入で10%還元・新幹線のチケット購入で10%還元ほか

※4:購入日から90日間

コンテンツの誤りを報告する

ルミネカード

・ルミネ系列の買い物がいつでも5%OFF

・Suicaチャージ、定期券購入で還元率1.5%

・ポイントはルミネ商品券やチャージに利用できる

おすすめポイント

- Suicaチャージ・定期券購入でのポイント還元率が1.5%

- 貯まったポイントはSuicaにチャージ可能

- ルミネ・NEWoManでの買い物がいつでも5%OFF

- Suica定期券としても使える

ルミネカードは、ルミネ・NEWoManをよく利用する方におすすめのSuicaチャージ機能付きクレジットカードです。

ポイント

ルミネカードは、ルミネ・NEWoManでの買い物がいつでも5%OFF。年に数回10%OFFキャンペーンも実施されており、割安価格で買い物できます。

ルミネカードのポイント還元率は0.5%ですが、Suicaチャージ・定期券購入でのポイント還元率が1.5%になります。1,000円(税込)につき15ポイント貯めることができます。

貯まったポイントはルミネ商品券との交換(1ポイント=最大1.2円相当)や、Suicaチャージ(1ポイント=1円相当)などの利用が可能です。ルミネ店舗では即日発行にも対応しているので、すぐに買い物に利用できます。

国内・海外保険も付帯しており、普段使いから旅行、買い物から移動までお得に使えるクレジットカードです。

ルミネカードの口コミ・評判

30代・女性(会社員)

ルミネカードは通常時カード利用で5%オフ、バーゲン時は10%オフ、誕生月も10%オフになり非常にお得である。また、Suicaカードと紐付けられるため定期購入時もポイントがつくため通勤、通学時に電車を利用している人におすすめ

30代・女性(主婦)

ルミネでのお買い物が5%オフになったり年に数回10%オフデーがあるので、ルミネでよくお買い物をする人にオススメ。Suicaとしても使用できるが、オートチャージはポイントが溜まりやすくお得。

30代・女性(主婦)

カードの発行に時間が掛からずすぐ使える点が良いです。年会費もかからないのでルミネで買い物をよくする人はポイントが溜まりやすくお得だと思います。

たまに映画の割引などサービスもあるので生活圏内の人にはおすすめです。

逆に言うと、近くにルミネがない人はカードを持っていてもあまり利用価値がないかと思われます。

30代・男性(会社員)

ルミネ系列での買い物などでの使用時のポイントのため安さがかなりおすすめのポイントですし還元率も良いです。セキュリティ対策もしっかりとしているので万が一の場合にも落着いて対処できます。

30代・男性(会社員)

貯まったJREポイントはルミネ商品券に交換できます。ポイント数が多いと引き換えレートも上がるので、まとめて交換するのがおすすめです。

1ポイント1円でスイカにチャージできます。電車の利用やショッピングなど、幅広く使えて便利です。

※ルミネカードの口コミ募集中!

| 年会費(税込) | 初年度無料

(翌年以降1,048円) |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 0.5% |

|---|

| 付帯保険 | 海外旅行、国内旅行

|

|---|

| 対応スマホ決済 | Apple Pay

楽天ペイ |

|---|

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

|---|

ルミネ・NEWoManで買い物をよくする方には多くの恩恵を受けられる内容のカードです。ただ、年会費が2年目から1,048円(税込)かかるため、少額の買い物が多い方や買い物頻度が高くない方は元を取れない可能性も。

申し込み前に改めて適性を確認しておくといいでしょう。

出典

ルミネカード

※月間30,000円までのご利用分が加算対象。

ビックカメラSuicaカード

・Suicaチャージと併用でビックカメラ還元率が最大11.5%

・年1回利用すれば年会費無料

・ビックポイントをSuicaチャージへ利用可能

・使わないと年会費が発生する

・ビックカメラを利用しないとメリットが薄い

おすすめポイント

- 初年度年会費無料

- 年1回の利用で次年度の年会費も無料

- ビックカメラ店舗でのクレジット払いで基本11%

- Suicaへのオートチャージで1.5%還元

ビックカメラSuicaカードは、初年度年会費が無料のクレジットカード。翌年以降は524円(税込)の年会費がかかりますが、年に1回の利用があれば次年度も年会費が無料になるため、保有コストを気にすることなく長期間利用できます。

当カードは、ビックカメラ・コジマ・ソフマップ以外での買い物や食事、さらには公共料金の支払いでも、ビックポイント0.5%+JRE POINT0.5%のポイントが獲得でき、合計で実質1%相当のポイント還元を受けられます。

ポイント

さらに、ビックカメラ店舗で利用すれば、基本11%のビックポイントサービスを受けることが可能です。

SuicaにチャージしてからそのSuicaで支払うと、チャージ時に最大1.5%、買い物時に基本10%のビックポイントがつくため、合計で最大11.5%のポイントサービスが受けられます。

そのほかにもポイント還元率がさらにアップする特典も充実しています。

たとえばJR東日本の通販サイト「JRE MALL」「JRE MALLふるさと納税」などで買い物をすれば、ポイント還元率最大3.5%となります。

貯まったビックポイントやJRE POINTは、Suicaへのチャージやさまざまな商品への交換が可能です。

「VIEW’s NET」に、メールアドレスを登録しておくことで、カードご利用の日時・金額などの通知が受けられるので安心して利用できますよ。

| 年会費(税込) | 初年度無料

(翌年以降524円) |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 1.5% |

|---|

| 付帯保険 | 国内旅行、海外旅行 |

|---|

| 対応スマホ決済 | Apple Pay |

|---|

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

|---|

高価な電化製品を買う予定のある方、一人暮らしを始める方はこのカードを使ってビックカメラを利用するのがおすすめ。貯まったポイントをSuicaにチャージすれば数千から数万円程度の交通費を浮かすことができますよ。

またこのカード1枚で2種類のポイントが貯まるため、使い道としても多様でしょう。

出典

ビックカメラSuicaカード

ANA VISA Suicaカード

・毎年ボーナスマイルがもらえる

・VポイントをSuicaに移行かのう

・旅行保険が自動付帯

・年会費がかかる

・ANA便を利用しないとメリットは薄い

おすすめポイント

- 初年度年会費無料

- 入会時・毎年のカード継続時にボーナスマイルがプレゼント

- 「クレジット機能」「ANAマイル」「Suica機能」の3つの機能が1枚に

- 旅行に役立つ優待サービスが豊富

ANA VISA Suicaカードは、初年度年会費が無料のクレジットカード。なお2年目以降は、2,200円(税込)の年会費がかかりますが、「マイ・ペイすリボ」の申し込みを行い、リボ払い手数料の支払いをすることで翌年度年会費割引を受けることも可能です。

また入会時や毎年のカード継続時に1,000マイルのボーナスマイルプレゼントも用意されています。これらにより、実質的に年会費をかけることなくANA VISA Suicaカードを利用することもできます。

ポイント

ANA VISA Suicaカードは「クレジット機能」「

ANAマイル」「Suica機能」の3つの機能が1枚に集約されており、これ1枚でショッピングや飛行機の搭乗、さらには電車の乗車まで可能です。

Suicaのオートチャージサービスも利用できるので、手間をかけずにSuicaを利用できます。また、支払いで貯まったポイントは、ANAマイルやSuicaに移行できるので、用途に応じて柔軟に活用できるのもメリットでしょう。

そのほか、旅行に役立つ優待サービスも充実。たとえば、「ANA FESTA」や「ANAショッピングA-style」での購入が5%OFFになるほか、国内線および国際線の機内販売では10%OFFの割引が適用されます。

海外旅行傷害保険や国内航空傷害保険も自動付帯されており、旅行中の万が一のトラブルにも対応できますよ。

| 年会費(税込) | 初年度無料

(翌年以降2,200円) |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 0.5% |

|---|

| 付帯保険 | 海外旅行 |

|---|

| 対応スマホ決済 | Apple Pay/Google Pay |

|---|

| 申し込み可能年齢 | 満18歳以上(高校生を除く) |

|---|

マイルもポイントも貯めたい!という方におすすめな1枚。貯まったポイントはマイルにも移行できるので日常生活でもマイルを貯めることができるのはマイラーにとって嬉しいですね。

ポイントはSuicaチャージにも利用でき、陸、空を通して交通費をポイ活で浮かせることができます。

出典

ANA VISA Suicaカード

イオンSuicaカード

・年会費永年無料

・貯まったWAON POINTをSuicaにチャージ可能

・オートチャージができる

・チャージ還元率が低い

・旅行保険の保証金額が低め

おすすめポイント

- 年会費がずっと無料

- オートチャージ機能あり

- WAON POINTをSuicaにチャージできる

- イオングループ対象店舗でWAON POINTの還元率が1%

イオンSuicaカードは、「イオンカード」が一体となったSuicaチャージできるクレジットカードです。イオングループの対象店舗なら、WAON POINTの還元率が1.0%になります。

ポイント

毎月20・30日の「お客さま感謝デー」は買い物代金が5%OFF。全国のイオン、マックスバリュ、イオンスーパーセンターなどでお得に買い物できます。 たまったWAON POINTは、1,000ポイント=1,000円としてSuicaにチャージ可能。オートチャージ機能も付帯で、イオンSuicaカード1枚あれば電車もラクラクです。

さらにモバイルSuicaにも対応しており、イオンSuicaカードを登録すれば入金や定期券購入がいつでもスマホなどから操作できるので、非常に便利です。

海外旅行傷害保険が利用付帯しているので、事前にカードを利用すると保険が適用されます。

| 年会費 | 永年無料 |

|---|

| 基本還元率 | 0.5% |

|---|

| チャージ還元率 | 0.5% |

|---|

| 付帯保険 | 国内旅行、海外旅行

ショッピング |

|---|

| 対応スマホ決済 | Apple Pay

楽天ペイ |

|---|

| 申し込み可能年齢 | 満18歳以上※ |

|---|

1枚でWAON POINTとJRE POINTの2種類が貯めることができるカードです。JRE POINTはJR東日本の鉄道や対象のエキナカ店舗等の利用で還元。Suicaをチャージするごとにポイントが貯まるのは嬉しいですね。

イオンカードとしても機能しており、全国のイオングループ対象店舗ではいつでもポイント2倍還元を受けることもできます。

出典

イオンSuicaカード

※高校生の方は、卒業年度の1月1日以降であればお申し込み可能

JCB カード W

・年会費は永年無料

・ポイント還元率は1.0%

・優待点が多い

・40歳以上は発行できない

・Suicaチャージで還元率はアップしない

おすすめポイント

- 18歳〜39歳限定の若年層向けクレジットカード

- Apple Pay・Google Payでスマホ内のSuicaに即時チャージ可能

- ポイントがいつでも2倍以上(還元率1.0%以上)

- セブン-イレブン、スターバックス、Amazon.co.jpなどの優待店でポイント最大21倍

- 海外旅行補償やショッピング保険が付帯

JCB カード Wは、WEB限定・申し込み年齢18歳〜39歳までの若年層向けのクレジットカードです。ポイント還元率が1.0%~5.5と高水準で、メインカードとしての使い勝手が非常に良いです。

ポイント

ポイント還元率が高いのでSuicaへのチャージでもポイントを効率よくためられます。

女性向けのJCBカードW plus Lでは、女性特有の疾病に対する保険に格安で加入できたり、女性のキレイを手助けしてくれるサービスへの特典が利用できたりします。

年会費無料にもかかわらず、海外旅行補償やショッピング保険も付帯しているので、持っておくと便利なカードです。

| 年会費(税込) | 永年無料 |

|---|

| 基本還元率 | 1.0%〜5.5% |

|---|

| チャージ還元率 | 1.0% |

|---|

| 付帯保険 | 海外旅行、ショッピング |

|---|

| 対応スマホ決済 | Apple Pay/Google Pay |

|---|

| 申し込み可能年齢 | 18歳〜39歳 |

|---|

※出典:https://www.jcb.co.jp/ordercard/kojin_card/os_card_w.html

※: スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

リクルートカード

リクルートカードのおすすめポイント

- モバイルSuicaチャージでもポイント還元率1.2%

- 年会費永年無料

- 最高2,000万円の旅行損害保険が利用付帯

リクルートカードは年会費永年無料でポイント還元率1.2%の高還元なSuicaチャージ機能付きクレジットカードです。モバイルSuicaチャージでもポイントを貯めることができます。

ポイント

Suicaへのチャージも、もちろん1.2%還元の対象。毎月5,000円をチャージする場合、年間で720ポイントを貯めることができます。

ただ、国際ブランドにJCBを選ぶと電子マネーへチャージした際の還元率が0.75%となってしまうため、お得にポイントを貯めるならVisaもしくはMastercardを選びましょう。

また、じゃらんやホットペッパービューティーといったリクルートサービスでは還元率が最大4.2%にアップします。

ポイントはあちこちで使えるdポイントやPontaポイントに交換できます。

| 年会費 | 無料 |

|---|

| 国際ブランド | VISA/JCB/Mastercard |

|---|

| ポイント還元率 | 1.2% |

|---|

| チャージ対応Suica | 交通系ICカード:×

モバイルSuica:〇 |

|---|

| Suicaチャージ還元率 | 1.2% |

|---|

| Suicaオートチャージ機能 | なし |

|---|

| 審査可能年齢 | 18歳以上 |

|---|

出典

リクルートカード公式サイト

オリコカード ザポイント

・還元率はどこでも1.0%

・入会後半年間は還元率が2倍に

オリコカード ザポイントのおすすめポイント

- 常に還元率1.0%以上の高還元クレジットカード

- モバイルSuicaチャージでもポイント還元率は1.0%

入会後6ヶ月間はポイント還元率が2.0%

年会費永年無料

オリコカード ザポイントは、還元率が常に1.0%以上のSuicaチャージできるクレジットカードです。入会後6ヵ月間はポイント還元率が2倍にアップします。

オリコカード ザポイントは、モバイルSuicaチャージでポイントを貯めることが可能。モバイルSuicaにチャージするときも、通常時と同じく1.0%のポイントが還元されます。

モバイルSuicaチャージの還元率は、年会費無料クレジットカードとしても相当な高さです。

ポイントが貯まりやすいと定評があるため、モバイルSuicaチャージ専用のクレジットカードとしてだけでなく、普段使いのメインカードとしても使えます。

| 年会費 | 無料 |

|---|

| 国際ブランド | JCB/Mastercard |

|---|

| ポイント還元率 | 1.0% |

|---|

| チャージ対応Suica | 交通系ICカード:×

モバイルSuica:〇 |

|---|

| Suicaチャージ還元率 | 1.0% |

|---|

| Suicaオートチャージ機能 | なし |

|---|

| 審査可能年齢 | 18歳以上 |

|---|

出典

オリコカード ザポイント公式サイト

Suicaチャージにおすすめのクレジットカード検証ポイント・選び方を解説

Suicaチャージ時や定期券購入時に貯まるポイントの還元率を比較検証しました。Suica機能がついているカードは利用時に通常よりもポイントが高還元されるケースが多く、せっかく利用するならポイントが貯まりやすい1枚を選んだ方がいいでしょう。

2年会費

Suica機能付カードはステータスカードほどの額ではないですが、年会費が発生します。年会費以上の利益が得られるのか、ポイント還元率と併せて確認しておくとお得な1枚が選べるでしょう。

3発行スピード

申し込みから手元に届くまでの発行スピードを、公式情報とユーザーの意見双方から独自調査。実際の発行スピードには個人差がありますが、公式情報と大きな相違はないか検証しました。

4専門家インタビュー

Suica機能付クレジットカードを選ぶ際に意識すべき点は何か、専門家の視点からも意見をもらうべくクレジットカードに知見の深い専門家に独自インタビューを実施しました。

5ユーザーアンケート

Suica機能付クレジットカードを実際に使っているユーザーにアンケートを実施。どれくらいポイントが貯まるのか、以前に比べて利便性は上がったかなど詳しく調査しています。またモバイルSuicaと連携しているかについても併せて調査しています。

すべての検証は

ゼロメディア編集部で行っています

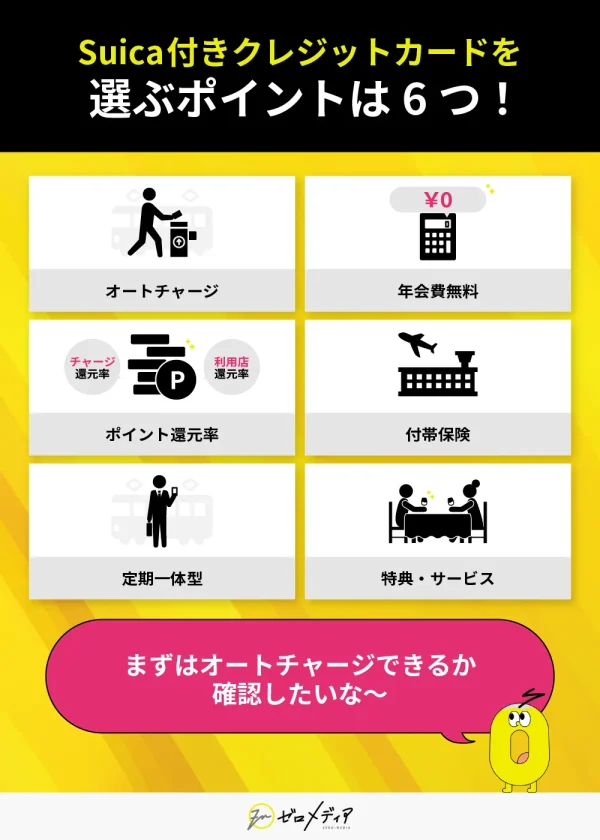

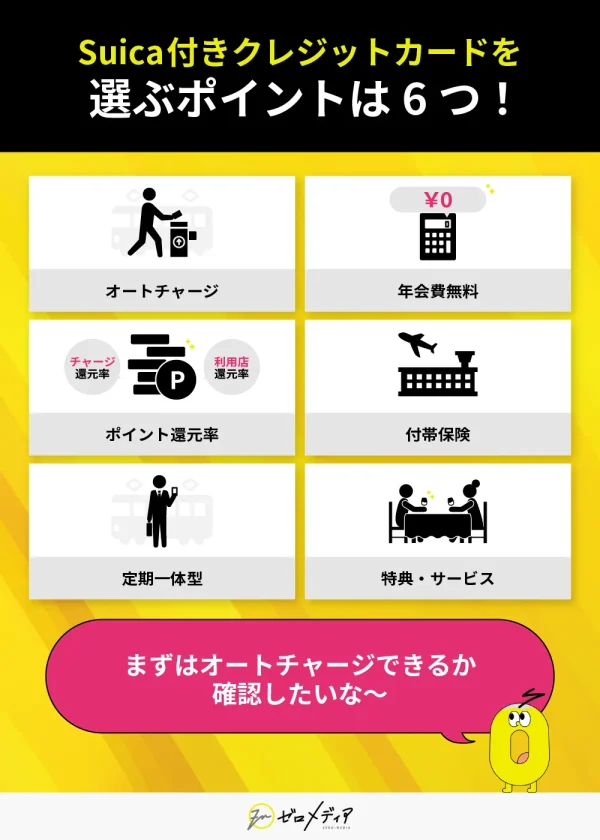

多数あるSuica付きクレジットカードの中から、自分に合ったものを選ぶポイントを7つ紹介します。

選ぶ際にチェックすべきポイント

- オートチャージできるか

- 年会費

- Suicaにチャージする際のポイント還元率

- 付帯保険

- 定期券一体型かどうか

- 普段利用する店舗でのポイント還元率

- 特典やサービスの充実度

オートチャージできるか

まずは、オートチャージできるかどうかを確認するのがおすすめです。

ポイント

オートチャージ可能なクレジットカードを利用すると、入金する手間を省くことができます。

オートチャージができない場合は、残高が不足する毎に自分でチャージする作業を行わなくてはなりません。

オートチャージは基本的に手数料もかかりません。お得にクレジットカードを利用できるでしょう。

年会費

Suica付きクレジットカードを選ぶ際は、年会費に注目しましょう。

基本的にクレジットカードは年会費が高いほど、サービスや特典が充実する傾向にありますが、Suica機能を重視するなら年会費無料のクレジットカードでも十分です。

ポイント

年会費無料でも、オートチャージが可能であったり、Suicaへのチャージでポイントが獲得できたりと満足できるスペックと言えます。

負担にならない年会費が設定されているクレジットカードの中から、納得できるサービスが充実したカードを選びましょう。

クレジットカードの中には初年度のみ無料のものや一定条件を満たすことで無料になるカードがあります。

Suicaにチャージする際のポイント還元率

Suica付きクレジットカードを利用する際は、チャージする際にもらえるポイント比較が大切です。

ポイント

買い物した時のポイント還元率も重要ですが、Suicaにチャージする際に獲得できるポイント数にも注目しましょう。

一般的なクレジットカードのポイント還元率は0.5%程度ですが、クレジットカードおすすめ人気ランキング上位のカードには還元率1.0%を超える高還元率カードも多数あります。

還元率1.0%以上のカードであれば、より効率的にポイントを貯められますよ。

例)Suicaに毎月20,000円チャージした場合に貯まるポイント

| – | 還元率(0.5%) | 還元率(1.5%) |

|---|

| 1ヶ月で貯まるポイント | 100pt | 300pt |

|---|

| 1年で貯まるポイント | 1,200pt | 3,600pt |

|---|

1ヶ月の利用で得られるポイントにさほど違いはありませんが、1年単位で考えると数千ポイント変わることが分かります。

集めたポイントをSuicaにチャージできるかどうかも、事前にしっかり確認してみてください。

付帯保険

Suica機能付きのクレジットカードを選ぶ際は、付帯保険にも注目しましょう。

ポイント

クレジットカードの中には国内海外旅行傷害保険が付帯しているものもありますが、補償額はカードによって異なります。

自分が安心して利用できる補償金額が設けられているカードを選ぶのが大切です。

ショッピング保険が付帯しているクレジットカードもあり、こちらも安心できる金額に設定されたカードを選びましょう。

定期券一体型かどうか

Suica付きクレジットカードを選ぶ際には、定期券一体型のカードを検討するのも一つの方法です。

通勤や通学でSuicaを利用している方は、定期券、Suica、クレジットカードの3つの機能が1枚にまとまったカードを選ぶことで、持ち運びが便利になり、財布の中もすっきりさせることができるでしょう。

ポイント

交通費やショッピングの支払いが一枚で済むようになり、複数のカードを管理する手間も減るので、より生活がシンプルになります。

今記事で紹介したクレジットカードの中で、以下のものが定期券一体型のSuica付きクレジットカードに当てはまります。

定期券一体型のクレジットカード

- ルミネカード

- JRE CARD

- ビューカード スタンダード

- ビューカード ゴールド

さらに、万が一カードを紛失した場合でも、クレジットカードの補償に加え、定期券やSuicaのチャージ分も補償されるカードもあるため、安心して利用することができます。

普段利用する店舗でのポイント還元率

Suicaにチャージする際のポイント還元率だけでなく、普段利用する店舗でのポイント還元率に注目してクレジットカードを選ぶのも一つの方法です。

クレジットカードによって提携している店舗は異なり、基本還元率が0.5%であっても、特定の店舗では数倍から数十倍に還元率が上がることも珍しくありません。このようなクレジットカードを活用することで、効率的にポイントを貯めることができます。

ポイント

たとえば、ルミネカードを利用すれば、ルミネやニュウマンでの買い物が常に5%OFFになります。

これには、ファッションアイテムだけでなく、コスメやレストラン、カフェでの利用も含まれており、さらに年に数回は割引率が10%OFFになるキャンペーンも実施中です。

また、ルミネのネット通販「アイルミネ」でも利用可能なので、ネットショッピングをより便利に行えるのも魅力です。

このように、自分が普段利用する店舗での還元率が高くなるクレジットカードを選ぶことで、よりお得な買い物ができるでしょう。

特典やサービスの充実度

特典やサービスの充実度も、クレジットカード選びの重要なポイントです。搭乗ごとのボーナスとしてフライトマイルの※1の10%プラスを受けることも可能です。

ポイント

また、「ルミネカード」では年間の利用額に応じて商品券がプレゼントされる特典が用意されています。たとえば、年間で100万円以上利用すると5,000円分の商品券がもらえます。

その他にもルミネカードを持つ方限定の優待サービス「LUMINE STYLE」では、ホテル、グルメ、カフェ、映画など、国内外20万ヶ所以上の施設や200万以上のメニューが割引価格で利用できるため、生活をより豊かにすることができるでしょう。

このように、特典やサービスが充実したクレジットカードを選ぶことで、単なる支払い手段としてだけでなく、生活全般にわたる多くのメリットを受けることが可能です。

年会費無料のカードを使って特典やサービスが受け取れるって最高の仕組みですね。

※1 フライトマイル=区間マイル×利用運賃のマイル積算率となります

Suicaにチャージできるクレジットカードの種類・特徴

Suicaにチャージできるカードには大きく分けて3種類あります。

JR東日本が発行する「ビューカード」、JR東日本と提携した他社が発行する「提携カード」、そしてリクルートカードやオリコカードなどの他社が発行する「他社一般カード」です。

ポイント

この3種類のカードの中で、1.5%のチャージ還元が受けられて、定期券一体型が作れるのはビューカードのみです。

以下に3種類のカードの特徴をまとめてみました。

チャージ可能

代表カード | ビューカード | 提携カード | 他社一般カード |

|---|

| – |  |  |  |

|---|

| オートチャージ | 〇 | 〇 | × |

|---|

| Suica一体型 | 〇※1 | 〇 | × |

|---|

| 貯まるポイント | JREポイント | 他社ポイント | 他社ポイント |

|---|

チャージによる

還元 | ◎

1.5% | △

0.25%~0.5% | 〇

0.75~1.2% |

|---|

定期券 | 〇 | × | × |

|---|

メリット | ・チャージで1.5%還元 ・IC型のSuicaにチャージが可能 ・定期券購入で5%割引 | ・提供しているカード会社の サービスが受けられる | ・普段使いとしても汎用性が高い |

|---|

※1JALカードSuica、ビックカメラSuicaカードはSuica一体型として利用ができません

Suicaにチャージできるカードでおすすめはビューカード

ビューカードは、Suicaへのチャージで1.5%還元、定期券購入で5%還元などポイントが貯まりやすいのが特徴です。

さらに、定期券と一体型にすることもできるため、1枚のカードでチャージから定期券の役割まで果たしてくれます。

普段使いのカードと別に、移動用かつチャージ用のクレジットカードとして作るのもおすすめです。

また、ICカード型のSuicaを利用している方は多いと思いますが、ビューカード以外のクレジットカードからではチャージができません。

そのため、既にICカードのSuica定期券を利用している方や、ICカード型のSuicaを利用したい方で、お得にチャージをしたい方にもビューカードはおすすめです。

Suica付帯で他社ポイントも貯めたいなら提携カード

Suicaが付帯していて、JREポイント以外の他社ポイントが貯まるクレジットカードを探している場合、提携カードがおすすめです。

提携カードは、ビューカードと同様にオートチャージができる他、Suica一体型として利用することができます。

これに加えて、提携カード会社のポイントが貯まるだけでなく、サービスも受けられるため魅力的です。

例えば、ANA VISA Suicaカードの場合、新規入会時・毎年の更新時に1,000マイルの付与や、10%増のボーナスマイルが手に入ります。

さらに、国内・海外のパッケージツアーや機内販売を割引価格で購入できるなどのANA優待が受けられます。

[frame-alert text=”但し、定期券を付帯させることができないので注意が必要です。”]Suicaにチャージできて、普段使いもできるおすすめカードは他社一般カード

他社一般カードを選ぶときは、Suicaにチャージするときにポイント還元されるものを選びましょう。

楽天カードを含む、多くの他社一般カードはSuicaにチャージは可能ですが、ポイント還元はされない場合が多いです。

ポイント

他社一般カードから選ぶ場合は、0.75%~1.25%の高い還元が受けられるリクルートカード、オリコカードがおすすめです。

さらに、これらのカードは基本還元率が高めに設定されているため、普段の買い物でも利用しやすくなっています。

普段の買い物とSuicaの利用で還元が受けられるのでよりお得に感じられるでしょう。

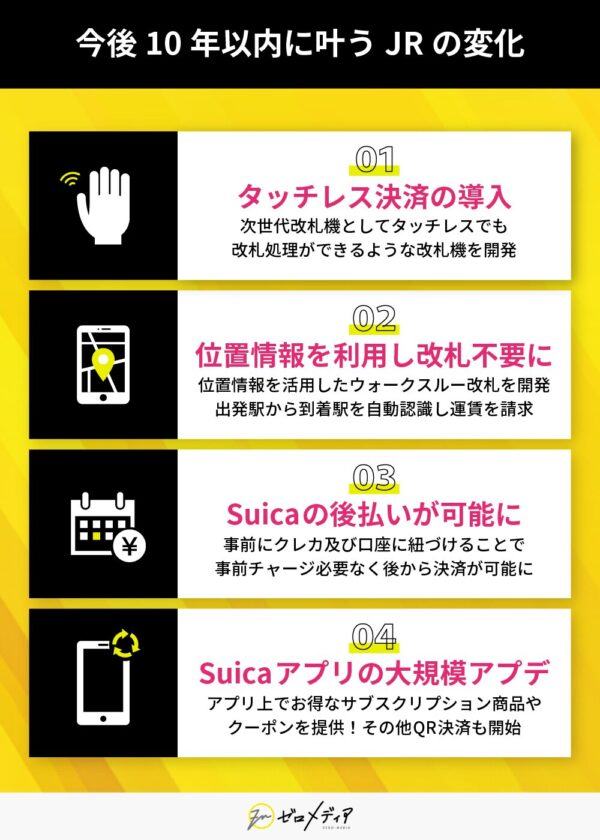

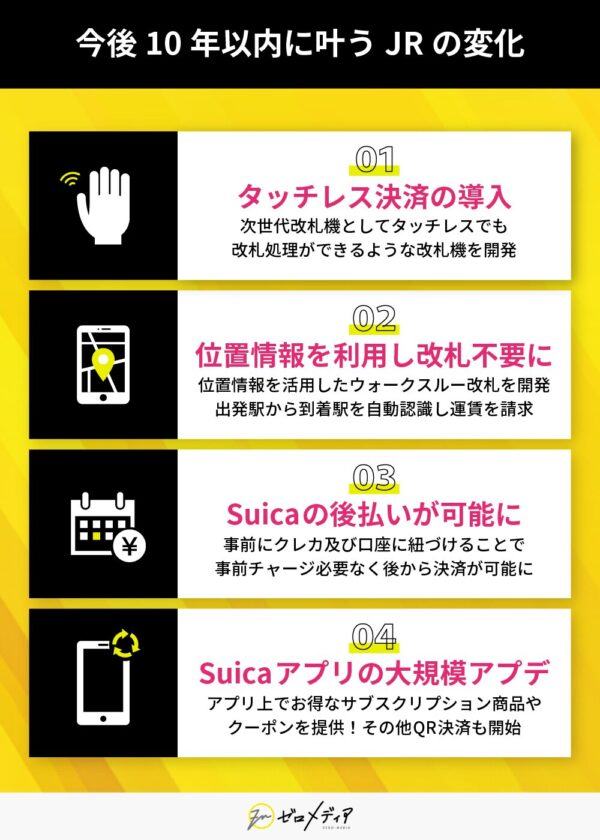

【クレカ連携で後払い可能に】Suicaは今後10年以内にタッチレス化へ

2024年12月10日にJR東日本はSuicaを全面刷新することを発表しました。今後は「移動のデバイス」から「生活のデバイス」へとアップデートされる予定です。

アップデートに伴い、今後10年以内にタッチレス決済の導入及び、位置情報を利用したウォークスルー改札を取り入れることを実現目標に掲げています。

タッチレスになると、Suicaを取り出す手間が省け電車利用がより快適に。また、非接触により衛生面的にも安心できるでしょう。

ポイント

より将来的なビジョンにはクレジットカードや銀行口座とSuicaを紐づけることで後払いを可能にする試みも。使った分だけの請求となるため普段電車に乗らない方も最低限のコストに留められます。

2028年にはSuicaアプリが生まれ変わり、サブスクリプションサービスやクーポンの配布も開始予定と、10年をかけて新たなサービスが続々展開予定です。さらに便利になるSuicaの今後に注目ですね。

2026年秋には現在の決済上限額である2万円以上の決済にも対応。さらにQRコード決済や個人間送金機能もリリース予定と今後10年で目まぐるしい変化を遂げそうですね。

※出典:Suicaの当たり前を超えます ~Suica Renaissance~

JR東日本 モバイルSuica 今後10年かけ機能を拡充する計画

Suicaチャージクレカの活用方法

- モバイルSuicaにクレジットカードを登録する方法

- クレジットカードからSuicaにチャージする方法

2つの活用方法のやり方を解説します。

1 モバイルSuicaにクレジットカードを登録する方法

まずは、モバイルSuicaアプリで会員登録をする必要があります。

モバイルSuicaアプリに会員登録ができたら、クレジットカードをチャージ方法として登録していきましょう。

クレジットカード登録の手順

- モバイルSuicaアプリを起動

- [会員メニュー]をタップ

- 登録したいSuicaの[Suica管理]をタップ

- [クレジットカード設定]をタップし、クレジットカード情報を入力

- 本人認証

以上の手順で、モバイルSuicaへのチャージ・入金元がクレジットカードになります。

チャージ・入金もモバイルSuicaアプリから簡単に行えるので非常に便利です。

モバイルSuicaに登録したクレジットカードを変更する方法

モバイルSuicaにはクレジットカードを複数登録することはできません。

ポイント

ただ、1度設定したクレジットカードを別のカードに変更することは可能です。

クレジットカード情報を変更する手順は以下の通りになっています。

登録したクレジットカードの変更方法

- モバイルSuicaアプリを起動

- [会員メニュー]を選択し[Suica管理]をタップ

- [クレジットカード設定]を選択後、[変更する]をタップ

- 登録するクレジットカード情報を入力または選択

- 本人認証

- セキュリティコードを入力し登録

上記の方法で登録しているクレジットカード情報の変更が可能です。

頻繁にクレジットカード情報の変更を行うとアカウントが一時停止することもあるため注意しましょう。

モバイルSuicaにクレジットカードが登録できない時の原因と対処法

原因:3Dセキュアに対応していないと登録できない

登録できない場合、所有しているクレジットカードが3Dセキュアに対応していない可能性が考えられるでしょう。

3Dセキュアとは

インターネット上の本人認証サービスのことを指します。インターネット上での不正行為を事前に予防し、クレジットカード決済をより安全に行えるのが特徴です。

モバイルSuicaでは第三者の不正利用を阻止するため、3Dセキュアによるカード発行会社への認証が必須になっています。

モバイルSuica公式サイトによる記載は以下の通りです。

Q.クレジットカードの認証ができませんでした。再操作しても登録できない場合は、別のクレジットカードでの登録をお試しください。」のエラーメッセージが表示されました。

A.こちらのエラーメッセージが表示された場合は、ご登録希望のクレジットカードが3Dセキュア(2.0)に対応していない可能性があります。モバイルSuicaは3Dセキュア(2.0)に対応していないクレジットカードはご利用いただけません。

モバイルSuicaにクレジットカードを登録するには、3Dセキュア2.0に対応している必要があるようです。

対処法は?

モバイルSuicaに登録できなかった場合は、3Dセキュア対応のクレジットカードを利用するか、Google Payに登録したクレジットカードを利用しましょう。

3Dセキュアに対応のクレジットカードの一部は以下です。

3Dセキュア対応のクレジットカード

- ビューカード(JR東日本グループのクレジットカード)

- JCB

- VISA

- Mastercard

- American Express

- Diners Club

- JR東海エクスプレス・カード

所有しているクレジットカードが3Dセキュア非対応の場合は、Google Payに登録したクレジットカードが利用できます。

なおGoogle Pay登録のクレジットカードを利用する場合、チャージ(入金)はGoogle Payアプリからとなるので注意しましょう。

2 クレジットカードからSuicaにチャージする方法

クレジットカードからSuicaにチャージする方法は主に5つあります。それぞれどのような方法なのか、ぜひチェックしてみてください。

駅のATM「VIEW ALTTE」でチャージ

JR東日本の駅構内に設置されているATM”VIEW ALTTE”では、ビューカードのクレジット決済でSuicaに入金(チャージ)が可能です。メンテナンスなどイレギュラーな状況を除き、始発から終電まで年中無休で利用できます。

- 「クレジットカードによるチャージ」を選択

- 入金させたいSuicaカードを挿入

- チャージに利用するビューカードを挿入

- ビューカードの暗証番号を入力

- チャージする金額を選択

- 内容に問題がなければ「確認」ボタンをタップ

- カードと利用明細票の受取

ビューカードは、Suicaチャージで1.5%のポイント還元を受けることが可能なJR東日本発行のクレジットカードです。Suicaチャージなら還元率が高いビューカードが非常にお得です。

Apple Pay経由でモバイルSuicaにチャージ

モバイルSuicaを利用している方であれば、Apple Pay経由でモバイルSuicaにチャージすることができます。

- モバイルSuicaアプリを開く

- チャージしたい金額を入力

- 「チャージ」をタップし認証を受ける

事前にApple Payの設定・モバイルSuicaのクレジットカード登録を行っておく必要があります。

モバイルSuicaはオートチャージ設定も利用可能。Suicaを利用する機会が多い方は、オートチャージが便利です。

オートチャージ

オートチャージは、自動改札機にタッチするだけでスイカへの入金(チャージ)ができるサービスです。

予め設定した金額以下になると自動的にSuicaチャージが行われます。残高不足になることがないため、Suicaを利用する頻度が高い方はオートチャージがおすすめです。

MMオートチャージの設定は、インターネットもしくは郵送、VIEW ALTTEの3つから行います。

インターネットでオートチャージ設定をする方法

- Suicaアプリケーションを起動しログイン

- Suica一覧画面でオートチャージ設定したいSuicaを選択

- 「チケット購入・Suica管理」をタップ

- 「オートチャージ設定」をタップ

- オートチャージ設定画面で「利用する」を選択

- 利用規約を同意の上「同意する」をタップ

- オートチャージ設定画面で設定金額を入力の上「決定」をタップ

オートチャージはビューカードのみ設定ができます。

クレジットカードの有効期限が切れてしまうと、オートチャージも止まってしまいます。新しいクレジットカードが届いたら、改めて設定するのを忘れないようにしてください。

モバイルSuicaアプリに登録したクレジットカードでチャージする

iPhone端末およびAndroid端末共に、以下の方法でモバイルSuicaアプリにチャージできます。

Androidでのチャージ方法

- Suicaアプリケーションを起動しログイン

- Suica一覧画面で入金(チャージ)したいSuicaを選択

- 「入金(チャージ)」をタップ

- 入金(チャージ)する金額を選択

- 金額表示下のクレジットカードロゴとカード番号下4桁をタップ

- 内容を確認し「入金(チャージ)」をタップ

JRE POINTをSuicaにチャージする

たまったJRE POINTをSuicaにチャージする方法は、以下のとおりです。

JRE POINTをSuicaにチャージする方法

- JRE POINT WEBサイトにアクセスし、事前(変更)登録

- 「Suicaチャージ申し込み」画面へアクセス

- 交換するポイントと受け取り方法を選択

受け取り方法としては、Suicaマークがついた自動券売機・モバイルSuicaのいずれかを選択できます。

Suica付きクレジットカードのメリット

Suica付きクレジットカードには以下のようなメリットがあります。

モバイルSuicaにクレジットカードを登録するとメリット爆増

発行するクレジットカードを選んだ後は、モバイルSuicaにクレジットカードを登録しましょう。

ポイント

そもそもモバイルSuicaとは、Suicaとスマホが1つになったサービスを指します。

モバイルSuicaへのチャージ方法としてクレジットカードを選ぶメリットを6つまとめてみました。

メリット

- 外出先でより幅広く利用できる

- 紛失するリスクを回避しやすい

- ポイント還元率が高めに設定されている

- 定期券やグリーン券をスマホから購入可能

- 新幹線も自由席ならチケットレス

- 財布を持ち歩く必要もなし

自動でチャージされる

Suicaクレジットカードには、Suicaの残高が一定額以下になると自動でチャージされる仕組み(オートチャージ)があります。

ポイント

オートチャージできれば、チャージの手間を省けるほか、残高不足によって改札で足止めされることも防げます。

現金でチャージする場合、ATMからお金を降ろすと手数料がかかることもありますが、オートチャージなら手数料がかかりません。

一度オートチャージされたお金は返金されないので、慎重に金額を決めましょう。

保険が付帯していて安心

多くのクレジットカードには、各種保険が付帯しています。

ポイント

国内・海外旅行傷害保険が付いていれば、旅行中にカードが盗難にあった場合や紛失した場合に補償してもらうことが可能です。

Suica自体には保険が付帯してないため、付帯保険はSuica付きクレジットカードの大きなメリットといえるでしょう。付帯保険には、利用付帯と自動付帯があるので事前に確認が必要です。

利用付帯の場合は、カード会社が提示する条件を満たした場合のみ保険が適用されるので注意しましょう。

ポイントが貯まりやすい

Suica付きクレジットカードを利用すれば、ポイントが貯まりやすくなります。

ポイント

クレジットカードのポイントだけでなく、Suicaのポイントも一緒に獲得できるので2重でポイントを貯めることが可能です。

通勤・通学の際、交通費は毎日発生。支払いをSuica付きクレジットカードに一本化すれば、年間で大量のポイントを得られるでしょう。

買い物だけでなく、Suicaにチャージすることでもポイントが増えていくのは大きなメリットですね。

現金を持ち歩く必要なし

Suica付きのクレジットカードがあれば、買い物だけでなく通勤・通学でも支払いに利用できます。ちょっとした買い物だけでなく、電車やバスを利用する場合も、クレジットカード1枚だけで外出することが可能です。

Suica機能付きクレジットカードは、まさに一石二鳥の便利なカードですね。

複数のカードを持ち歩く必要がない

Suica付きクレジットカードのメリットは、Suicaとクレジットカードの機能が1枚に集約されているため、複数のカードを持ち歩く必要がなくなることです。財布の中身がスッキリし、毎日の持ち物が軽くなるのはもちろん、管理も楽になります。

ポイント

カードが複数あると、うっかり忘れたり紛失したりするリスクも高まりますが、これらを最小限に抑えることが可能です。

さらに、一部のクレジットカードには、Suicaとクレジット機能に加えて、定期券の機能も備えたものもあります。

通勤や通学でSuicaを使用している方なら、定期券とSuica、そしてクレジットカードの3つの機能が1枚にまとまることで、持ち運びがさらに便利になるでしょう。

Suica付きクレジットカードにチャージする際の注意点4つ

ここではクレジットカードからSuicaにチャージする際の4つの注意点を解説します。

チャージの上限が決まっている

クレジットカードから一度にSuicaチャージできる上限額は決まっています。

ポイント

カードタイプもモバイルSuicaも上限は2万円です。

一回のチャージでは500円から1万円まで選べます。上限が低いと感じるかもしれませんが、上限が決まっていることで万が一の紛失・盗難の場合に被害を最小限に抑えられます。

上限が低いことによって、安心・安全にオートチャージできるといえるでしょう。

領収書を発行できない場合がある

クレジットカードからSuicaにチャージする際、領収書が発行できない場合があります。

注意点

とくにSuicaからオートチャージする際は領収書を発行することができません。領収書の発行が必要な人は注意しましょう。

Suica定期券を購入する場合は、領収書が発行可能。また、モバイルSuicaの場合は、会員サイトから領収書を印刷できます。

領収書の発行が必要な場合は、オートチャージの利用は控えましょう。

Suica定期券の移行はオンライン非対応

既にSuica定期券や磁気定期券をお持ちの方が「Suica定期券機能付きカード」へ定期券情報を移し替える際には、注意が必要です。オンラインでの手続きには対応していないため、必ず駅に設置された多機能券売機で手続きを行わなければなりません。

現在利用中の定期券とSuica定期券機能が付いたビューカードを持参し、駅の多機能券売機に向かいしょう。手続きは簡単で、以下のとおりです。

定期券情報の移し替え

- 多機能券売機の画面で「発行替え」を選択

- 移し替えの種類を選択

- 使用中の定期券を挿入

- 移し替えを行うSuicaまたはSuica定期券機能付きビューカードを挿入

これらの操作を完了することで、定期券情報の移し替えが完了します。

紛失した時のリスクが非常に高い

Suicaをチャージするクレジットカードは、紛失した際のリスクが非常に高くなっています。

チャージしているクレジットカードを紛失したことで、ただクレジットカードを失っているのではなく、Suicaも失っていることになります。

ポイント

カードの再発行は可能となっていますが、残されていたSuicaまで業者は把握していない可能性が高く、チャージは再度行う必要があります。

クレジットカードの紛失により、多くの損失を出してしまうことに気をつけて対処しましょう。

使う機会がなければなくさないところに置いておくなどの対応が必要となります。

Q&A|Suica付きクレジットカードでチャージするとポイント貯まる?

Suicaカードのオートチャージは改札以外でもできるの?

Suicaカードは普段の買い物など改札以外はオートチャージすることはできません。そのため、基本的には手動でチャージすることになります。

また、オートチャージ可能なエリアは首都圏、仙台・新潟エリアのSuicaや首都圏の私鉄・地下鉄のPASMOエリアとなっています。

MMオートチャージの設定確認・変更は駅のATMである「VIEW ALTTE」で行うことが可能です。

Suicaのオートチャージは改札以外ではすることができませんが、紛失補償などお得なサービスが付いているので普段から交通機関を利用される方に特に適しています。

お得なチャージ方法

オートチャージのみならず、Suicaへのお得なチャージは存在します。それはお得な還元ルートを通ってチャージすることです。

ポイント

例えば、高還元のクレジットカードを利用してANA Payへ。そこからモバイルSuicaへチャージすると最大で2.5%の還元になります。

スマホの機種によってチャージの可否があるので、そこだけ注意して高還元率ルートを試してみてはいかがでしょうか。

Suica付きクレジットカードでチャージするとポイントはもらえる?

本記事で紹介したクレジットカードは全てチャージでもポイントがもらえます。

バスや電車などの交通機関をよく利用する方、通勤通学でお得にポイントを貯めたい方におすすめです。

クレジットカードからSuicaにチャージする注意点は何ですか?

クレジットカードからSuicaにチャージするときには、以下のような注意点があります。

- チャージできる金額には上限がある

- 対象エリア以外だと使えない

- 通信状況などによってチャージできない場合がある

その他にも注意点があるので、くわしくは本記事を見てみてください。

Suicaはクレジットカードでチャージできる?

クレジットカードからチャージすることが可能です。以下のいずれかの方法でチャージできます。- VIEW ALTTEを使ってクレジットカードからチャージ

- モバイルSuicaでクレジットカードからチャージ

- Apple Payに設定したクレジットカードからチャージ

- クレジットカードのオートチャージを利用

最もお得なのは、モバイルSuicaを使う方法。チャージするたびに1.5%還元されるほか、定期券を購入すれば3%も還元されます。

モバイルSuicaに登録するクレジットカードとしておすすめなのは?

ビューカード スタンダードがおすすめです。

- ビューカード スタンダードの特徴をまとめてみました。

- オートチャージでポイント1.5%

- ポイントをSuicaにチャージできる

- 新幹線もチケットレス

- 旅行傷害保険が自動付帯で安心

バスや電車だけでなく、新幹線の利用も便利にしたい方やちょっとした買い物に現金を持ち歩きたくない方におすすめです。

Suica付きクレジットカードは定期券としても使える?

JRE CARDやビューカード スタンダード、ビューカード ゴールドなら定期券としても利用いただけます。

JR線から他の鉄道会社までの区間でも発行可能。例えば、東京駅(JR)〜下北沢駅(小田急・京王)で定期券を購入できます。

また、バスの定期券としても利用できるので非常に便利です。

ビューカードとは何ですか?

JR東日本グループ「株式会社ビューカード」のクレジットカードで、Suica一体型のクレジットカードのことです。

Suicaにオートチャージできるのは、「株式会社ビューカード」が発行しているクレジットカードのみとなっています。

ビューカード スタンダードやビューカード ゴールドなどのような「株式会社ビューカード」が直接発行しているカードと、イオンSuicaカードやANA VISA Suicaカードのような提携他社発行のカードの大きく2種類があります。

まとめ・参考文献

本記事では、Suica付きおすすめクレジットカード・Suicaチャージにおすすめのクレジットカード、利用するメリット、チャージする際の注意点を紹介しました。

Suica付きのクレジットカードを利用することで、オートチャージが可能。残高が不足する度にチャージする必要がなく、入金の手間を省けるのがメリットです。

また、Suica付きのクレジットカードを選ぶ際は、チャージする際のポイント還元率に注目してみてください。

還元率が高いカードを選べば、毎日の通勤・通学でザクザクポイントを集められます。

ぜひこの記事を参考に自分に合ったSuica付きクレジットカードを選んでみましょう。

参考文献

制作チーム

制作チームの願い

お金に関するトラブルを抱えると、精神的にやられて苦しくなってしまうことも多いです。そんなお金周りで悩んでいる方向けに、誰にでも分かりやすく情報をまとめることを意識して、日々記事の執筆・編集を行っています。