この記事はPRを含みます

本記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

クレジットカードを選ぶ時、還元率を重視する方は非常に多いと考えられます。実際、還元率が高いクレジットカードは、クレジットカードランキングでも上位にランクインしており、人気があることが分かります。

「還元率の鬼」と呼ばれるカードや還元率3%以上のカードがあると聞いて、高還元のクレジットカードの発行をが検討している方もいるのではないでしょうか。

ただ、クレジットカードを初めて作る人は「公共料金や税金の支払いではポイントが還元される?」「普段使いで還元率の良いクレカは?」「マイルの還元率が高いクレカは?」といった疑問を抱くこともあるでしょう。

また、各クレジットカードごとに高還元率になる場面が異なるため、自分自身のライフスタイルを加味した上で総合的に高還元率となるクレジットカードを見極める必要があります。

そこで、この記事では還元率が高いおすすめクレジットカードを紹介。さらに、シチュエーションごとに最大ポイント還元率を比較したランキングも掲載しています。

この記事をまとめると…

- 還元率が高いクレカの

チェックポイントは2点!

①基本還元率が0.5%以上か

②ボーナスポイントの有無 - 固定費をクレジットカード払いすれば

ポイントを貯めやすい

固定費に含まれるもの

・家賃

・光熱費

・保険料

・通信費

・車両関係費

・教育費

・交通費

…など

- おすすめの高還元率クレジットカードは

JCBカードW

①基本還元率が1.0%

②身近な加盟店でボーナスポイント還元

③最大で10.5%ポイント還元

ポイント還元率が高いクレジットカードの中には期間内に申し込むとお得なキャンペーン特典が受けられるクレジットカードも多いので、ぜひチェックしてみてくださいね。

ポイント還元率は利用する店舗や使い方によっても変わります。自分にとっての最強カードを見つけましょう。

※ポイントを1マイル=1.5円換算でマイルに交換した場合

監修者の紹介

じんFP事務所代表。大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年には

じんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、

日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。

監修者の紹介

福岡の大学を卒業後、大手インフラ業界に就職。主に、家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

編集者の紹介

経歴・プロフィール

大学卒業後、金融機関での勤務を経て株式会社ゼロアクセルに入社。金融商品に携わった経験を活かして、クレジットカードやカードローンなどのメディアを担当。現在は、金融情報や生活用品など幅広いジャンルを取り扱うメディア「ゼロメディア」に携わっている。

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】

広告等に関するガイドライン(一般社団法人第二種金融商品取引業協会)

比較広告に関する景品表示法上の考え方

特定商品取引法ガイド(消費者庁)

割賦販売法(後払分野)に基づく

監督の基本方針(経済産業省)

金融商品取引法

貸金業法改正の概要

還元率最強クレジットカードの解説1分動画

還元率が高いクレジットカードのおすすめが知りたいけど、記事を読んでいるという時間がない方に向けてゼロメディアでは1分でわかる解説動画を作成しました!

特に人気の3枚を厳選して紹介しているのでぜひ参考にしてくださいね。

ポイント還元率が高いクレジットカードの検証ポイント

1ポイント還元率

ポイント還元率が高いクレジットカードとして、ユーザーが最も満足できる基準を「基本ポイント還元率が1.0%以上」として、各クレジットカードの検証を行いました。

2年会費

ポイント還元率が高くても年会費がかかる場合は、費用対効果を考える必要があります。そこでゼロメディア編集部では、各クレジットカードの年会費を検証を実施しました。

3発行スピード

申し込みから発行されるまでの期間を比較検証しました。即日で発行されるクレジットカードはすぐに利用ができるため利便性が高いクレジットカードと評価しています。

4専門家インタビュー

クレジットカードを選ぶ際に意識すべき点は何か、専門家の視点からも意見をもらうべくクレジットカードに知見の深い専門家に独自インタビューを実施しました。

5ユーザーアンケート

実際に掲載しているクレジットカードを利用したことのあるユーザーにもアンケートを実施。忖度のない意見を評価に反映させることで、公平な評価を遵守しています。

すべての検証は

ゼロメディア編集部で行っています

独自調査によるポイント還元率が高いおすすめクレジットカードの結論

スクロールできます>>

おすすめ

クレカ | JCB カード W | 三井住友カード (NL) | 三菱UFJカード VIASOカード |

|---|

|  |  |

おすすめ ポイント | 年会費永年無料で

基本還元率

1.0% | 最短10秒で発行!※ | POINT名人.

com経由で

最大6.0%還元! |

|---|

| 公式 | | | |

|---|

※即時発行ができない場合があります。

おすすめのポイント還元率が高いクレジットカードを探している方が最も比較すべき項目は「基本ポイント還元率と最大ポイント還元率」です。

基本ポイント還元率は通常利用時に貯まるポイントを指し、最大ポイント還元率は対象加盟店や対象ECサイトで通常時より高還元で貯まるポイントを指します。

ポイント

2つのポイント還元率が高いクレジットカードを選ぶと、ポイントが貯まりやすいでしょう。

「ポイント還元率」「年会費」「発行スピード」「専門家インタビュー」「ユーザーアンケート」にて検証を行った結果、当メディアが総合的に最もおすすめするポイント還元率が高いクレジットカードは『JCBカードW』です。

基本ポイント還元率が1.0%、最大ポイント還元率が10.5%の高還元率カードですが、39歳までに発行すると年会費がなんと永年無料の高コスパな1枚です。

最大10.5%のポイントが貯まる加盟店には楽天市場やセブンイレブンなど身近なお店が多数。貯まったJ-POINTは楽天ポイントやdポイントなど使いやすいポイントに交換することができますよ。

還元率の高いクレジットカード18選を徹底比較

診断

あなたにピッタリのクレジットカードを探す

あなたに最適なクレジットカードは……

JCBカードW

- Amazon/メルカリ/マクドナルド/

スタバなどの利用で

最大10.5%ポイント高還元! - 39歳までに申し込みで年会費永年無料

- 最短5分でカード情報発行

- セキュリティ万全なナンバーレス

出典

※Oki Dokiランドの利用時

※1 1,000円につき2ポイント付与、1ポイント=5円相当として何円相当のポイントが付与されるかを基に還元率を算出しております

※2 最大還元率はJCB PREMO に交換した場合

※3 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

あなたに最適なクレジットカードは……

- POINT名人.comを

経由してネットショッピングすると

最大6.0%ポイント高還元! - 貯まったポイントは

自動キャッシュバック - 携帯電話/インターネット/ETCの

ご利用でポイント1.0%還元 - 付帯保険が手厚い

あなたに最適なクレジットカードは……

三井住友カード(NL)

- すかいらーくグループや

セブンイレブンなどの利用で

最大7.0%ポイント高還元! - ANAマイルに交換できる

- SBI証券のクレカ積立で

ポイントが貯まる - 個人情報が漏洩しにくいナンバーレス

出典

※1:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

あなたに最適なクレジットカードは……

イオンカードセレクト

- イオングループの対象店舗なら

いつでも1.0%の高還元 - 年会費永年無料!

- 公共料金の支払いで

毎月5ポイント/1件

以下は、人気おすすめクレジットカードの中から、ポイント還元率・現金還元率が優れているクレジットカードをピックアップして比較した一覧表です。

ポイントが貯まる加盟店も徹底比較してまとめたので、自分に合ったクレジットカードをぜひ見つけてみてくださいね。

スクロールできます>>

おすすめ

クレカ | JCBカードW | 三井住友カード(NL) | VIASOカード | イオンカード

セレクト | エポスカード | 楽天カード | Amazon

マスターカード | PayPayカード | auPAYカード | ソラチカ

ゴールドカード | ビューカード

スタンダード | dカード | ライフカード | リクルートカード | セブンカードプラス |

|---|

|  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 15,400円 | 524円 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

|---|

基本

還元率 | 1.0~10.5% | 0.5%~7%※1 | 0.5%~1.0% | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% | 0.5% | 1.0% | 0.5% | 1.2% | 0.5% |

|---|

貯まる

ポイント | J-POINT | Vポイント | VIASOポイント | WAON POINT | エポスポイント | 楽天ポイント | Amazonポイント | PayPayボーナス | Pontaポイント | メトロポイント J-POINT ANAマイル | JREポイント | dポイント | LIFEサンクスポイント | リクルートポイント | nanacoポイント |

|---|

交換可能

ポイント | 楽天ポイント Pontaポイント dポイント | 楽天ポイント Pontaポイント | × | dポイント コジマポイント | Pontaポイント dポイント ANA SKY コイン | dポイント | × | × | カテエネポイント | × | ー | × | 楽天ポイント dポイント Pontaポイント | Pontaポイント dポイント | nanacoポイント ANA SKY コイン |

|---|

交換可能

マイル | ANAマイル JALマイル | ANAマイル | × | × | ANAマイル JALマイル | ANAマイル | × | × | × | × | ー | JALマイル | ANAマイル | JALマイル | ANAマイル |

|---|

ポイントアップ

店舗 | 楽天市場 Amazon セブン-イレブン スターバックス | セブン-イレブン ローソン マクドナルド サイゼリヤなど | 楽天市場 Yahoo!ショッピング Amazon | イオン

ダイエー | 楽天市場 Yahoo!ショッピング ノジマ ビックエコー | 楽天市場 ENOS | Amazon コンビニ3社 | – | 紀伊国屋書店 かっぱ寿司 | 東京メトロ | アトレ excel | メルカリ マツモトキヨシ タワーレコード | 楽天市場 Yahoo!ショッピング | じゃらん ホットペッパー ポンパレモール | セブン-イレブン イトーヨーカドー デニーズ |

|---|

有効

期限 | 2年 | ポイントの最終変動日から1年間(自動延長) | 入会月を基準に1年で自動キャッシュバック | 最大2年 | 2年 | 1年 | 1年 | PayPay残高へ自動で移行 | 1年 | J-POINT:3年 メトロポイント:2年 ANAマイル:3年 | 2年 | 4年 | 最大5年 | 1年 | 2年 |

|---|

申込可能

年齢 | 18~39歳以下の方 | 満18歳以上の方

(高校生は除く) | 18歳以上の方 | 18歳以上

(高校生除く) | 18歳以上の方 | 18歳以上の方 | 満20歳以上 | 満18歳以上

(高校生は除く) | 満18歳以上

(高校生除く) | 満20歳以上

(学生は除く) | 満20歳以上

(学生は除く) | 満18歳以上

(高校生を除く) | 18歳以上の方 | 18歳以上 | 18歳以上 |

|---|

公式

| | | | | | | | | | | | | | | |

|---|

ランキング根拠はこちら>>>

JCB カード W|迷ったらコレ!年会費無料でいつでもポイント2倍

おすすめポイント

- 全国いつでもポイントが2倍貯まる

- 優待店でポイント還元率最大10倍

- ネットショッピングでポイント還元率最大20倍

◎基本ポイント還元率が高く、ポイントを貯めやすい

◎優待店でもポイントがたくさん貯まる

◎ポイントアップの優待店の種類が豊富

JCB カード Wは、18~39歳限定の高還元率クレジットカード。いつでも通常JCBカードの2倍ポイントが貯まります。

ポイント

通常1,000円につき1ポイントのところ、JCB カード Wなら2ポイント獲得。ポイント価値は「1P=5円」相当です。

スターバックスやAmazon.co.jpなどの「J-POINTパートナー店舗」では、より多くのポイントを獲得可能。スターバックスなら最大10倍、Amazonなら8倍です。

また、ネットショッピングでもポイントを貯めやすいところもポイント。「Jポイントモール」を経由するだけで、Amazon・楽天市場・Yahoo!ショッピングなどのポイント還元率が上がります。

【JCBカードWのポイントアップサービス】

・J-POINTパートナー店舗:ポイント最大20倍

・J-POINTモール:ポイント最大20倍

・JCBスターズメンバーズ:利用額に応じてもらえるポイントがアップ

監修者コメント

年会費無料で付帯保険も充実している優秀なクレジットカードです。

JCBカードWの口コミ・評判

JCBカードWの口コミの口コミ・評判

30代・男性(会社員)

JCB CARD Wは、年会費がかからないこととポイント2倍という点が魅力的です。利便性があると考えられ、セブン-イレブンでよく利用しています

40代・女性(主婦)

全国展開のある店舗で効率よくポイントが貯められたり、通常の買い物でも一般のJCBカードの2倍でポイントが貯められるのでざくざくポイントが増えていきます。

30代・男性(会社員)

Amazonでの利用では還元率が上がるので、ネットショッピングをよく利用する自分としては非常に助かりますし、貯まったポイントはAmazonでも利用できるので使い勝手がいいです。

30代・男性(会社員)

高いポイント還元率が魅力です。JCBオリジナルシリーズパートナー店で利用すると更にポイントがお得になり、OkiDokiランド経由でネットショッピングに利用すると更にお得にポイントが貯まります。ネットショッピングする方にはとてもおすすめです。

30代・女性(パート・アルバイト)

パートナー利用店である、アマゾンやセブン-イレブンをほぼ毎日のように利用していたため、これは作らなければ損だと思いJCB CARD Wを作成しました。思って以上にポイントが貯まり作って良かったと実感しています。

JCBカードWの総評

基本ポイント還元率が1.0%で通常の2倍早くポイントが貯まるので、ポイントをたくさん貯めたい人におすすめのカードです。ナンバーレスのためカード情報が漏れにくく安心して携帯できます。

ただし、40歳以上の人は申し込みができない年齢制限があるため、40歳以上の方は他のカードから選びましょう。

| 年会費 | 永年無料 |

|---|

基本ポイント還元率

| 1.0~10.5% |

|---|

| ポイント付与率 | 1,000円で1ポイント |

|---|

| 貯まるポイント | J-POINT |

|---|

| 交換可能ポイント例 | 楽天ポイント

Pontaポイント

dポイント |

|---|

| 交換可能マイル例 | ANAマイル

JALマイル |

|---|

| ポイントアップ店舗・サービス例 | 楽天市場

Amazon

セブン-イレブン

スターバックス |

|---|

| ポイントの主な使い道 | 商品に交換

キャッシュバック |

|---|

| ポイント有効期限 | 2年 |

|---|

| 申込可能年齢 | 18~39歳以下の方 |

|---|

| スマホ決済・電子マネー | Apple Pay、Google Pay™、QUICPay |

|---|

| 国際ブランド | JCB |

|---|

| 出典 | JCB カード W公式サイト |

|---|

※スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

三井住友カード(NL)|対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※1

おすすめポイント

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※1

- 新サービス「家族ポイント」の利用で最大10%ポイント還元

- 年会費は永年無料

- 最短10秒で発行!受け取り前から今すぐ使える ※即時発行ができない場合があります。

◎利用頻度の高いコンビニでのポイント還元率が高い

◎ポイントアップ対象店舗に普段使いしやすい店が揃っている

×ポイントの有効期限が短い

×番号はアプリで確認しないと分からない

三井住友カード(NL)は両面ナンバーレスのクレジットカード。タッチ決済も利用できるのでお会計がスムーズになります。

話題の「Visaのタッチ決済」と「Mastercard®タッチ決済 」が利用可能。ナンバーレスなので盗み見の心配もありません。

ポイント

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※1)となります。 2022年10月1日からポイントアップ対象店が増加。サイゼリヤなどが追加され、より貯めやすくなりました。

【三井住友カード(NL)のポイントアップサービス】

・対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済:ポイント最大7%還元※1

・通販のポイントUPモール:+0.5~9.5%還元

※2025年2月現在

※ポイント還元率は予告なく変更となる場合がございます。

注釈

※1 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

監修者コメント

もちろん、ネットショッピングでもポイントを貯めやすくなっていますよ。年会費はかかりますが、ロードサービスに加入もできるので、車を運転する機会が多い人にもおすすめです。

三井住友カード(NL)の口コミ・評判

三井住友カード(NL)の口コミの口コミ・評判

30代・男性(会社員)

セブンイレブンやマクドナルドでポイント還元率が高いので、日常的に利用していれば効率よくポイントが貯まっていくので便利です。

30代・女性(主婦)

ナンバーレスで安全面で安心感があるのと、普段よく利用するローソンやセブンイレブンでポイントが貯まりやすいのが魅力です。ポイントがもらえるキャンペーンもよく開催されているので、上手に利用すればとてもお得感があるカードだと思います。

20代・男性(学生)

残額がスマホアプリで見られますし指紋認証で認証できるので使い勝手がよく便利です。ポイントも貯められてスタバカードなどにも交換できるので嬉しいですね。

30代・男性(会社員)

驚きだったのが、本当にクレジットカード番号が非記載であったこと。番号が書いていないので、オシャレなデザインになっています。また、タッチレス決済も本当に便利。暗証番号不要でコンビニでは本当に重宝しています。ポイント倍率も高く満足しています。

10代・男性(学生)

可もなく不可もなくという印象があるが、Vポイントも溜まりやすく使い道も選択肢がある為使っていて不便な部分は今のところ感じていない。

三井住友カード(NL)の総評

基本ポイント還元率は0.5%ですがポイントアップ対象店で利用すると最大14倍の7%に。対象店は身近な人気店が多く、このカードを利用すればお得にポイントが貯められる人も多いでしょう。

一方、対象店にあまり自分が利用する店がない場合はそこまでお得さは感じられないかもしれません。

| 年会費 | 永年無料 |

基本ポイント還元率

| 0.5%~7%※1 |

| ポイント付与率 | 200円で1ポイント |

| 貯まるポイント | Vポイント |

| 交換可能ポイント例 | 楽天ポイント

Pontaポイント |

| 交換可能マイル例 | ANAマイル |

| ポイントアップ店舗・サービス例 | セブン-イレブン

ローソン

マクドナルド

サイゼリヤなど |

| ポイントの主な使い道 | 商品に交換

キャッシュバック |

| ポイント有効期限 | ポイントの最終変動日から1年間(自動延長) |

| 申込可能年齢 | 満18歳以上の方

(高校生は除く) |

| スマホ決済・電子マネー | Apple Pay、Google Pay™、iD(専用)、WAON、PiTaPa |

| 国際ブランド | Visa、Mastercard® |

| 出典 | 三井住友カード(NL)公式サイト |

VIASOカード|携帯・ネット・ETCの支払いでポイント2倍

おすすめポイント

- ネット通販でポイント最大25倍

- 携帯代・ネット料金・ETCの支払いでポイント2倍

- 貯まったポイントは自動で現金還元

◎携帯・ネット・ETC料金の支払いでポイント還元率が高くなる

◎手続きをしなくてもポイント相当分のお金が口座に還元される

×現金還元以外のポイントの使い道がない

×1,000円以上の支払いをしないとポイントが貯まらない

VIASOカードは、三菱UFJニコス株式会社が発行するクレジットカード。年会費無料で、常に利用料金の0.5%以上のポイントがもらえます。

ポイント

最大2,000万円補償の「海外旅行保険」と年間100万円補償の「ショッピング保険」が付帯しています。 携帯・ネット・ETC料金の支払いに対するポイントは2倍。メインカードとして利用すればポイントをザクザク貯められるでしょう。

また、貯まったポイントはオートキャッシュバック。自動でクレジットカードの支払いに充当されるので、めんどくさがり屋の方にピッタリです。

【VIASOカードのポイントアップサービス】

・ネット・ETC・携帯料金の支払い:ポイント2倍

・通販POINT名人.com:ボーナスポイント最大+24倍

監修者コメント

「ポイントは欲しいけど使い道を考えるのは面倒…」という方に最適だといえます。

VIASOカードの口コミ・評判

VIASOカードの口コミの口コミ・評判

40代・男性(会社員)

基本還元率は0.5%と標準的なカードに見えますが、携帯料金やETC料金などでポイントが2倍になる点が魅力的です。発行スピードもとても速く最短で翌営業日には発行されます。ポイント管理なども楽で他のカードとは違った魅力を感じます。

30代・男性(会社員)

年会費無料なので気軽に発行することができました。また、VIASOカードのオートキャッシュバックでポイントが自動でキャッシュバックされるのでよかったです。

40代・女性(主婦)

オートキャッシュバック機能がついているので、面倒なポイント交換の手続きをしなくてもいいのでうっかりポイントを失効してしまうこともありません。

20代・女性(会社員)

年会費が永年無料なので、無理にカードを使わなくてもいいですし、携帯電話の料金支払いの際にも利用できるので、ポイントが貯まりやすいです。 また、カードのデザインが豊富で、大好きなサンリオのデザインも選べたので満足しています。

50代・女性(パート・アルバイト)

ポイント還元率は0.5%と低めではありますが、自動還元されることが1番のメリットです。月々の請求から全然0.5%さし引かれる形になるので無駄がなく、ついポイント失効しさせてしまいがちな方などにオススメできます。

VIASOカードの総評

基本ポイント還元率は0.5%と低めですが、POINT名人.comを経由したECサイトでの買い物は最大25倍の高還元が期待できるため、実はポイントが貯まりやすい1枚です。

また、ポイントの使い道に困っている方にもおすすめ。貯まったポイントが自動キャッシュバックされるため使い道を考える必要がないのはもちろん、失効の心配もありません。

| 年会費 | 永年無料 |

基本ポイント還元率

| 0.5%~1.0% |

| ポイント付与率 | 1,000円で5ポイント |

| 貯まるポイント | VIASOポイント |

| 交換可能ポイント例 | × |

| 交換可能マイル例 | × |

| ポイントアップ店舗・サービス例 | 楽天市場

Yahoo!ショッピング

Amazon |

| ポイントの主な使い道 | キャッシュバック |

| ポイント有効期限 | (入会月を基準に1年で自動キャッシュバック) |

| 申込可能年齢 | 18歳以上の方 |

| スマホ決済・電子マネー | Apple Pay |

| 国際ブランド | Mastercard® |

| 出典 | VIASOカード |

※会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

イオンカードセレクト|公共料金の支払いで毎月ポイントもらえる

おすすめポイント

- イオングループなら常にポイント2倍

- 公共料金の支払いで1件につき毎月5ポイント

- イオン銀行を給与振込の口座に指定すると毎月10ポイント

◎公共料金の支払いで1件ごとに毎月ポイントが貯まる

◎クレジットカードを使わなくても給与の振り込みで毎月ポイントがもらえる

◎イオングループ店舗でもグループ店舗以外でもポイントアップ制度がある

×イオン系列店を利用する方以外はお得に感じることが少ない

イオンカードセレクトは、1枚でキャッシュカード・クレジット・WAONの3つの機能を持った万能クレジットカード。イオンの店舗をよく利用する方に特におすすめの1枚です。

さらに、イオンカードセレクトで公共料金を支払えば、毎月1件ごとに5ポイント還元。イオン銀行を給与振込の口座に指定すれば毎月10ポイント還元されます。

イオン銀行の口座で給料をもらうように設定すれば、一切クレジットカードを使わなくても毎月10ポイントもらえるため非常にお得です。

【イオンカードセレクトのポイントアップサービス】

・イオングループ対象店舗:ポイント2倍

・イオングループ以外の店舗:毎月10日にポイント2倍

・公共料金の支払い:1件ごとに毎月5ポイント

・

イオンカードポイントモール:ポイントアップ

・

オリジン店舗:毎月5のつく日はポイント5倍

・

イオンカードポイントクラブの優待加盟店:ポイントアップ

監修者コメント

条件を満たせば年会費無料のイオンゴールド会員へ招待されます!

イオンカードセレクトの口コミ・評判

イオンカードセレクトの口コミの口コミ・評判

20代・男性(会社員)

イオンでの利用でポイント還元率が上がるため所有しています。WAONポイントもカードに付帯されているため、イオン以外でWAONポイントを貯める 際に利用しています。

30代・女性(パート・アルバイト)

イオン系列で支払うとポイントがたまり、それを支払いに充てることもできます。 また、その時々のキャンペーンに応じてボーナスポイントが貯まるカードで、年会費などもかからないお得なカードです。

50代・女性(主婦)

イオンやイオンモールをよく利用している人にはとても便利でお得なカードです。イオン銀行やWAONと連携すると普通預金の金利や振込手数料などの 特典があり、WAONへのオートチャージでもポイントが貯まります。キャンペーンも頻繁に行われています。

40代・男性(会社員)

イオン銀行のキャッシュカード、イオンカードのクレジットカード、そしてWAONカードをそれぞれ1枚ずつ持たずに3つの機能を1つのカードに集約 することができるので財布の中がコンパクトになるのが良かったです。

30代・男性(会社員)

イオン銀行の口座が必須なので不便さはありましたし、他のイオン系のクレジットカードに比べても還元率が低いので、ポイントを貯めるには向かないです。

イオンカードセレクトの総評

イオンカードセレクトは決済時以外にオートチャージ時や公共料金の支払い時にもポイントが貯まります。オートチャージは事前の設定が必要なため、ポイントを貯めたい人は早めに設定しておきましょう。

イオンゴールドカードへのランクアップ条件は年間の支払額が50万円(税込)以上とハードル低め。メインカードで利用していれば誰でも達成できるような内容なので、ぜひ狙ってみてください。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| ポイント付与率 | 200円で1ポイント |

|---|

| 貯まるポイント | WAON POINT |

|---|

| 交換可能ポイント例 | dポイント

コジマポイント |

|---|

| 交換可能マイル例 | × |

|---|

| ポイントアップ店舗・サービス例 | イオン

ダイエー |

|---|

| ポイントの主な使い道 | Suicaにチャージ

商品に交換 |

|---|

| ポイント有効期限 | 最大2年 |

|---|

| 申込可能年齢 | 18歳以上

(高校生除く) |

|---|

| スマホ決済・電子マネー | Apple Pay、WAON、iD、AEON Pay |

|---|

| 国際ブランド | Visa、Mastercard®、JCB |

|---|

| 出典 | イオンカードセレクト公式サイト |

|---|

エポスカード|ネットショッピングでポイント最大30倍

おすすめポイント

- ネットショッピングでポイント最大30倍

- 「楽天Edyチャージ」でポイント5倍

- 光熱費・家賃・携帯代の支払いでもポイント還元

◎楽天Edyやスタバカードへのチャージでポイントアップ

◎光熱費や家賃の支払いでザクザクポイントが貯まる

×基本ポイント還元率は平均的

×ポイントの有効期限が2年と短め

エポスカードは、縦型のスタイリッシュなナンバーレス。クレジットカード情報は裏面に記載されているので安心して利用できます。

「EPOSポイントUPサイト」経由でネットショッピングをすると、最大30倍ものポイントがもらえます。人気ショップが集約しており、使いにくさもないでしょう。

また楽天Edyにチャージなら1,000円につき5ポイント。スターバックスカードへのチャージなら1,000円につき10ポイントもらえるお得さも魅力です。

【エポスカードのポイントアップサービス】

・エポスポイントUPサイト:ポイント最大30倍

・優待店:ポイントアップ

監修者コメント

クレジットカードにしては珍しく、家賃の支払いでもポイントが貯まりますよ!

エポスカードの口コミ・評判

エポスカードの口コミの口コミ・評判

40代・男性(会社員)

基本還元率は0.5%と標準的なカードに見えますが、携帯料金やETC料金などでポイントが2倍になる点が魅力的です。発行スピードもとても速く最短で翌営業日には発行されます。ポイント管理なども楽で他のカードとは違った魅力を感じます。

30代・女性(パート・アルバイト)

光熱費をカード払いにできるクレジットは多くあると思いますが家賃カードで支払う場合、エポスカードでしか支払うことができなかったのでとても助かりました。また、家賃は金額も多いためポイントもたまりやすく持っていてよかったです。

30代・女性(会社員)

年会費が無料で、招待券が届けば無料でゴールドカードに変更できるところがいいです。また選べるポイントアップ店舗というのがあって、3店舗好きな店舗のポイントをたくさんゲットできます。頻繁に使う店や金額をたくさん使う店舗がある場合おすすめです。

30代・男性(会社員)

エポスカードはマルイで買い物をするときによく使います。 対応店舗ならば(マルイ内テナントは基本対応してます)提示で10%オフになりますし、支払いに使用するとポイントもたまりやすいです。

30代・女性(主婦)

近くのショッピングモールで定期的にキャンペーンを行っているので、入会しました。(会員10%OFFなど。) また海外旅行の保険が付帯でついているところもメリットです。海外旅行に行くときに別で保険に入らなくても良かったので、便利でした。

エポスカードの総評

固定費の支払いをエポスカードでまとめると1年で2,400円相当のポイントが貯められます。また、エポスアプリと連携することで固定費を一括管理することもできますよ。

さらに自分がよくいくお店を「選べるポイントアップショップ」に登録するとポイントが最大3倍に。公共料金や保険も登録することができます。

| 年会費 | 永年無料 |

基本ポイント還元率

| 0.5% |

| ポイント付与率 | 200円で2ポイント |

| 貯まるポイント | エポスポイント |

| 交換可能ポイント例 | Pontaポイント

dポイント

ANA SKY コイン |

| 交換可能マイル例 | ANAマイル

JALマイル |

| ポイントアップ店舗・サービス | 楽天市場

Yahoo!ショッピング

ノジマ

ビックエコー

|

| ポイントの主な使い道 | 支払いに充当

商品に交換 |

| ポイント有効期限 | 2年 |

| 申込可能年齢 | 18歳以上の方 |

| スマホ決済・電子マネー | Apple Pay、Google Pay™、EPOS Pay、楽天Edy、PayPay、d払い、楽天ペイ、モバイルSuica |

| 国際ブランド | Visa |

| 出典 | エポスカード公式サイト |

楽天カード|楽天市場でポイント3倍

おすすめポイント

- ポイント還元率は常に1.0%以上

- 楽天市場で買い物した場合ポイント3倍

- 楽天経済圏でポイントを貯められてお得

◎楽天市場でポイント3倍になる

◎基本ポイント還元率も1.0%と高め

×楽天経済圏でないとお得感は少ない

×ポイントの有効期限が1年しかない

楽天カードは、楽天関連のサービスを利用する方に最適なクレジットカード。もちろん、楽天に興味がない方でもポイントを大量に貯められます。

ポイント

どんな使い方でも利用料金の1.0%以上が貯まる高還元率クレジットカードです。

貯めたポイントは街のお店で「1P=1円」として利用できます。全国の多種多様なお店・サービスで利用できるので、使い道に困らないでしょう。

また、楽天はさまざまなサービスを展開しています。

上記のサービスで貯まったポイントを充当できるので、楽天カードの発行と同時に利用してみるのもおすすめです。

「楽天カード×楽天サービス」で統一すれば、より多くのポイントを貯められるでしょう。ガソリンスタンドでは楽天ポイントが貯まるだけでなく、ガソリン代などの支払いに充てることもできるので、ポイントの使い道も豊富です。

【楽天カードのポイントアップサービス】

・楽天市場:ポイント3.5%以上

・楽天トラベル:ポイント+1倍

・楽天モバイル:ポイント+1倍

・楽天ひかり:ポイント+1倍

監修者コメント

身の回りを楽天関連で統一して「楽天経済圏」に参入しましょう。

楽天カードの口コミ・評判

楽天カードの口コミの口コミ・評判

30代・女性(主婦)

楽天カードのいい所は、うまく使くと楽天ポイントが溜まりやすいい所です、加盟店が多いのでポイントの貯まりやすさはどのカードよりもいいと思います。

40代・女性(パート・アルバイト)

楽天商圏で物を買ったり売ったりするなら、楽天カードが一番楽でポイントが貯まります。楽天市場やラクマ、街のスーパーで割引もありポイントが 貯まります。しかも支払いは楽天カードと連携している楽天ペイでも可能です。ポイントは楽天証券で投資できます。

40代・女性(会社員)

ポイントがたまる提携店が沢山あって、利用できるお店もあるのでかなり充実している点はとても素晴らしいです。またsuicaへのチャージも できるので本当に便利で身近な存在です。

30代・女性(パート・アルバイト)

楽天証券でカード払いにしたかったの申し込みました。楽天ペイの支払いに利用すれば他社のクレジットカードと違ってポイントが貯まるので、 楽天市場を利用しない人にもおすすめです。

| 年会費 | 永年無料 |

基本ポイント還元率

| 1.0% |

| ポイント付与率 | 100円で1ポイント |

| 貯まるポイント | 楽天ポイント |

| 交換可能ポイント例 | dポイント |

| 交換可能マイル例 | ANAマイル |

| ポイントアップ店舗・サービス例 | 楽天市場

ENOS |

| ポイントの主な使い道 | 楽天Edyにチャージ

商品に交換 |

| ポイント有効期限 | 1年 |

| 申込可能年齢 | 18歳以上の方 |

スマホ決済・電子マネー

| Apple Pay、Google Pay™、楽天Edy、楽天ペイ |

| 国際ブランド | Visa、Mastercard®、JCB、American Express |

| 公式 | 楽天カード公式サイト |

Amazon MasterCard|Amazonでポイント還元率1.5%にアップ

おすすめポイント

- 基本ポイント還元率1.0%!

- Amazonやコンビニ利用で1.5%ポイント還元

- 1ポイント=1円としてAmazonで使える

◎Amazonでザクザクポイントが貯まる

◎利用機会の多いコンビニでもポイント還元率がアップ

×ポイントの有効期限が1年と短い

×AmazonやKindleでしかポイントが使えない

Amazon MasterCardは、Amazonから発行されていたAmazon MasterCardクラシックが2021年11月にリニューアルしたものです。

本会員の他にETCカード、家族カードも年会費が永年無料で発行できます。

リニューアルしたことでクレジットカード自身に非接触決済機能が搭載されました。

主要なコンビニエンスストアを始めとしたNFCコンタクトレス決済に対応する加盟店では、クレジットカードをかざすだけで決済が可能です。

【Amazon MasterCardのポイントアップサービス】

・セブン-イレブン/ローソン/ファミリーマート:ポイント1.5%還元

・Amazon:ポイント1.5%還元

監修者コメント

Amazonで買い物する方なら、ぜひ検討したい1枚ですよ。

Amazon MasterCardの口コミ・評判

Amazon MasterCardの口コミの口コミ・評判

40代・男性(会社員)

コンビニで決済すると1.5%は戻ってくるので、最近のペイよりは還元率が少し高いです。年会費もかかりませんし便利なクレカです。

40代・男性(会社員)

Amazon関連のサービスで特典が多くありキャンペーンもあるのでポイントを効果的に貯め使うことができるお得なカードです。セキュリティもしっかりしているので不安なく利用でき良いです。

30代・男性(会社員)

amazonをよく利用しておりmasterブランドのカードがなかったため、作成しました。楽天カードのようにポイントが思うほど貯まりませんでした。

60代以上・男性(会社員)

ポイントが1.5%と少し高め。Amazon利用も今は1.5%なのが難点。せっかくなら、Amazonのポイントを上げておくのがよかった。Masterのコンタクトレス機能は使えそう。

30代・男性(会社員)

amazonの段ボールそっくりのデザインが特徴のクレジットカードで、商品購入における特典があまり感じられないところが目立ちます。ゆえにamazonのファンでもない限りは、あえて所有する意義はないと判断します。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| ポイント付与率 | 商品によって異なる |

|---|

| 貯まるポイント | Amazonポイント |

|---|

| 交換可能ポイント例 | × |

|---|

| 交換可能マイル例 | × |

|---|

| ポイントアップ店舗・サービス例 | Amazon

コンビニ3社 |

|---|

| ポイントの主な使い道 | Amazon・Kindleでの支払いに充当 |

|---|

| ポイント有効期限 | 1年 |

|---|

| 申込可能年齢 | 満20歳以上 |

|---|

| スマホ決済・電子マネー | Apple Pay、Google Pay™、iD |

|---|

| 国際ブランド | Mastercard® |

|---|

| 公式 | Amazon MasterCard公式サイト |

|---|

PayPayカード|PayPayユーザーにおすすめ

おすすめポイント

- カード番号の印字がないスタイリッシュな1枚

- PayPay利用時にPayPayボーナス1%上乗せ

◎基本ポイント還元率が1.0%なのでポイントが貯まりやすい

◎ポイントがPayPay残高に加算されるので使い道に困らない

PayPayカードは2021年12月から申込開始となったPayPayを利用している方にメリットが多いクレジットカードです。

券面デザインは縦型と横型の2種類で、クレジットカード番号が記載されていないスタイリッシュなものになっています。

ポイント

PayPayカードの利用でPayPayボーナス1%が付与されるのでどんどん貯めることが可能です。

【PayPayカードのポイントアップサービス】

・ソフトバンクの利用料支払い:1.5%還元

監修者コメント

審査完了後バーチャルカードが端末上に発行されるので、クレジットカード本体が届く前にすぐ使うことができますよ。

PayPayカードの口コミ・評判

PayPayカードの口コミの口コミ・評判

30代・女性(主婦)

PayPayを使えるお店はかなり多いので、カードを利用して貯めたポイントを 気軽に使えるところが気に入っています。

30代・男性(会社員)

ヤフーカードからの案内でPayPayカードに切り替えました。Vポイントも利用機会は多かったのですが、最近はPayPayを利用できる店舗がかなり増えているので、Vポイントより使う機会が増えそうなので切り替えてよかったです。

30代・男性(会社員)

PayPayの還元率が高いカードであるため、とにかくたくさんポイントを貯めたいという場合のみ、作成することをおすすめします。

30代・男性(パート・アルバイト)

PayPay残高へのチャージが他のカードではできないため必然的にこのカードに落ち着きました。楽天と違いシックなブラックのカードでかっこいいため 所有欲も多少あります。Yahooショッピングを利用する機会も多くなりました。

30代・男性(会社員)

Paypayカード所有者のメリット・デメリットとしては、メリットは汎用性が高いVポイントがザクザク貯まる点、デメリットはソフトバンクユーザー 以外のキャリアはポイントが付かない点。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| ポイント付与率 | 100円で1ポイント |

|---|

| 貯まるポイント | PayPayボーナス |

|---|

| 交換可能ポイント例 | × |

|---|

| 交換可能マイル例 | × |

|---|

| ポイントアップ店舗・サービス例 | – |

|---|

| ポイントの主な使い道 | PayPay残高へ移行 |

|---|

| ポイント有効期限 | (PayPay残高へ自動で移行) |

|---|

| 申込可能年齢 | 満18歳以上

(高校生は除く) |

|---|

| スマホ決済・電子マネー | Apple Pay、Google Pay™、PayPay、QUICPay |

|---|

| 国際ブランド | Visa、Mastercard®、JCB |

|---|

| 公式 | PayPayカード公式サイト |

|---|

au PAYカード|豊富なポイントアップ店でザクザク貯まる

おすすめポイント

- 常に還元率1%以上の高還元率

- 提携店ならポイントアップ

- 電気料金で最大5倍ポイント

◎基本ポイント還元率が高いので、ポイントを貯めやすい

◎ポイントアップ店の種類が豊富

×ポイントの有効期限が1年と短め

×交換できる他社ポイントの種類が少ない

au PAYカードのポイント還元率は1.0%。MastercardかVISAの加盟店ならどこでも、普段の買い物や公共料金の支払いでポイントが貯まります。

ポイント

ポイントアップ店なら通常のポイントに加え、200円ごとに1ポイント以上が増量。紀伊国屋書店やかっぱ寿司など様々なお店で貯まります。 auでんきに加入すると電気料金でポイント還元が可能で、毎月8000円以上の電気代なら5.0%還元。非常にお得なサービスです。

au PAYアプリを入れれば、もっと便利に。請求額の確認や保有ポイントを簡単にチェックできるのでかなりおすすめです。

【au PAYカードのポイントアップサービス】

・au PAY残高チャージ+コード支払い:ポイント1.5%還元

・ポイントアップ店:ボーナスポイント

監修者コメント

新規入会で最大5,000ポイントもらえます。au、UQ、povoを利用している方はぜひ使いたい1枚です。

au PAYカードの口コミ・評判

au PAYカードの口コミの口コミ・評判

20代・男性(会社員)

通常利用でも還元率が1%あるため、pontaポイントが貯まりやすいです。pontaポイントはローソンで特定商品とお得に交換できるため、おすすめです!

20代・男性(会社員)

au PAYのチャージ時にポイントが貯まる点が良いです。また、au電気やauひかりなど、au経済圏を利用することで、ポイントが貯まりやすくメリットが大きくなります。

40代・男性(会社員)

au PAYカードはとにかくよくポイントがたまります。飲食店では還元率が高いお店もたくさんあります。大恩返しなどのポイント還元も沢山あり魅力的です。

30代・男性(会社員)

Pontaポイントが貯まりまり、便利です。Pontaポイントは、ふるさと納税に使えたり、ローソンでお試し引換券に換えて商品と交換することができます。

30代・男性(会社員)

auユーザー以外でも使えますが、auマーケットや携帯料金の支払いなどでポイントが加算されるのでauユーザーはお得です。 加盟店も多いので割とどこでも使えて便利です。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元 | 1.0% |

|---|

| ポイント付与率 | 100円で1ポイント |

|---|

| 貯まるポイント | Pontaポイント |

|---|

| 交換可能ポイント例 | カテエネポイント |

|---|

| 交換可能マイル例 | × |

|---|

| ポイントアップ店舗・サービス例 | 紀伊国屋書店

かっぱ寿司 |

|---|

| ポイントの主な使い道 | au PAY残高にチャージ

支払いに充当 |

|---|

| ポイント有効期限 | 1年 |

|---|

| 申込可能年齢 | 満18歳以上

(高校生除く) |

|---|

| スマホ決済・電子マネー | Apple Pay、au PAY |

|---|

| 国際ブランド | Visa、Mastercard® |

|---|

| 公式 | au PAYカード公式サイト |

|---|

ソラチカゴールドカード|ANAマイルを貯めたい方におすすめ

おすすめポイント

- ANA飛行機に登場するとボーナスマイル贈呈

- 入会・継続で2,000マイルプレゼント

- 提携店での利用でもマイルが貯まる

◎2種類のポイント・1種類のマイルを1枚で貯められる

◎それぞれのポイント・マイルは相互に交換できる

◎基本ポイント還元率が高い

×各ポイント・マイルが貯まるシーンが分かれており少々ややこしい

ソラチカゴールドカードは1枚でメトロポイント・ANAマイル・J-POINTが貯められる、陸でも空でもお得なゴールドカードです。

メトロポイントPlusに申し込めば、東京メトロ1乗車につき平日20ポイント・土日祝日は40ポイントを獲得可能。また、クレジットカード更新や搭乗ごとにボーナスマイルを獲得できます。

ポイント

ANAマイルとメトロポイントは相互に交換することができるので、飛行機に乗らなくてもマイルが貯められるのは大きなメリットです。

海外・国内の旅行保険も付帯しており、最高補償額は一般のソラチカカードよりも高く、範囲も広く設定されているので安心できますよ。PASMOのオートチャージ機能つきなので券売機に並ぶ必要もありません。

【ソラチカゴールドカードのポイントアップサービス】

・入会/搭乗/継続:ボーナスマイル

・東京メトロ乗車:1乗車最大15ポイント

・加盟店/定期/自販機:ボーナスポイント

監修者コメント

オートチャージ機能をつければ、チャージ残高を気にする必要はありません。

ソラチカゴールドカードの口コミ・評判

ANA To Me CARD PASMO JCB GOLDの口コミの口コミ・評判

40代・男性(会社員)

ポイント還元率が比較的良くお得感がありますし、しっかりしたサポートのおかげで個人情報漏洩の心配なく利用できます。付帯サービスも充実しており良いです。

30代・男性(会社員)

旅行傷害保険も非常に手厚いですし、ポイント還元率が高いだけでなく貯まったポイントを他社ポイントへ交換する際のレートも高いのでとても便利です。

40代・女性(主婦)

私は東京メトロによく乗るので、ソラチカゴールドカードで乗ればメトロポイントが自動で貯まるのが嬉しいですし、ANAのマイルに交換できるので、飛行機に使えて本当に便利です!

20代・男性(会社員)

世間的には、「ANA To Me CARD PASMO JCB GOLD」というクレジットカード機能を利用している人が少ないので、特典などのサービスを受ける際に優越感に浸れると思います。

30代・男性(会社員)

東京メトロを頻繁に利用することと航空券を活用するような生活でない限り、高額な年会費が不満に感じると言えます。自宅で過ごす時間が多い方は、年会費が無料の他のクレジットカードをおすすめします。

| 年会費(税込) | 15,400円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| ポイント付与率 | J-POINT:1,000円で1ポイント

メトロポイント:200円/100円で2ポイント

ANAマイル:搭乗×25% |

|---|

| 貯まるポイント | メトロポイント

J-POINT

ANAマイル |

|---|

| 交換可能ポイント例 | × |

|---|

| 交換可能マイル例 | × |

|---|

| ポイントアップ店舗・サービス例 | 東京メトロ |

|---|

| ポイントの主な使い道 | 商品に交換

支払いに充当 |

|---|

| ポイント有効期限 | J-POINT:3年

メトロポイント:2年

ANAマイル:3年 |

|---|

| 申込可能年齢 | 満20歳以上

(学生は除く) |

|---|

| スマホ決済・電子マネー | QUIC Pay、PiTaPa、Apple Pay、Google Pay™ |

|---|

| 国際ブランド | JCB |

|---|

| 出典 | ANA To Me CARD PASMO JCB GOLD公式サイト |

|---|

ビューカード スタンダード|Suicaオートチャージでポイント5%還元

おすすめポイント

- オートチャージでポイント5%還元

- 定期券や新幹線の切符購入で最大5.0%還元

- 年間利用額に応じてボーナスポイント付与

◎Suicaへのオートチャージでポイント還元率アップ

◎定期券の購入でポイントがもらえる

×JRをよく利用する人でないとお得感は少ない

×ポイントの有効期限が2年しかない

ビューカード スタンダードはSuicaを利用している方に特におすすめ。Suicaへのオートチャージができるので残高不足により改札で足止めされることもありません。

ポイント

定期券の購入は、ポイントが5%還元されるので通勤通学でJRを利用している方、交通系クレカを探している人はお得に利用できますよ。 乗車券や電子マネーとして使えるだけでなく、クレジットカード機能も持ち合わせているのでこれ1枚あれば生活に困ることはないでしょう。

【ビューカード スタンダードのポイントアップサービス】

・JREポイント加盟店:ポイント還元率アップ

・JRE MALL:ポイント3.5%還元

・えきねっと/モバイルSuica/Suica:ポイント最大5%還元

・ビューサンクスボーナス:利用額に応じてボーナスポイント

監修者コメント

貯まったポイントはSuicaへのチャージ金として充てられるので電車利用の多い方におすすめです。

ビューカード スタンダードの口コミ・評判

ビューカード スタンダードの口コミ・評判

30代・女性(パート・アルバイト)

ビューSuicaカードはJRなど鉄道を利用した際のクレジットの利率が大変良くてポイントがどんどん貯まるのでありがたいです。ポイントはそのまま Suica残高のチャージにも使えて助かります。

40代・女性(パート・アルバイト)

電子マネーのチャージにポイントの還元率が大きい事が特徴なカードです。また、カード情報をスマートフォンに取り込める機能に対応しているので、 カードを持ち歩かずにクレジット機能も利用出来ます。

30代・女性(会社員)

JRで通勤するようになって、駅ナカの店で買い物をするようになったので申し込みました。駅ナカのショップでポイントがたまるのと、 オートチャージが使えるのが便利です。

20代・女性(学生)

クレジットカードからSuicaへのチャージができるので、ポイントも貯まって便利です。ただ、チャージできるATMが設置されている駅とそうでない駅 があるので、改札内の乗り越し精算機などでも使えたらいいのになと思います。

40代・男性(会社員)

Suica機能が付いたクレジットカードになっているので利便性があります。Suicaの定期券としても使うことができるので、非常に使い勝手が良いです。 それに海外旅行保険が自動付帯になっている点も気に入っています。

| 年会費(税込) | 524円 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| ポイント付与率 | 100円で1ポイント |

|---|

| 貯まるポイント | JREポイント |

|---|

| 交換可能ポイント例 | ー |

|---|

| 交換可能マイル例 | ー |

|---|

| ポイントアップ店舗・サービス例 | アトレ

excel |

|---|

| ポイントの主な使い道 | Suicaにチャージ

商品に交換 |

|---|

| ポイント有効期限 | 2年 |

|---|

| 申込可能年齢 | 満20歳以上

(学生は除く) |

|---|

| スマホ決済・電子マネー | Apple Pay、Suica |

|---|

| 国際ブランド | Visa、Mastercard®、JCB |

|---|

| 出典 | ビュー・スイカカード公式サイト |

|---|

dカード|d払いの支払い方法に設定すれば計1.5%のポイント還元

おすすめポイント

- ポイント還元率1.0%

- dカード特約店ならポイント加算

- ポイントUPモール経由で最大10.5倍

◎基本ポイント還元率が1.0%と平均の2倍

◎クレジットカード提示だけでポイントが貯まる店が豊富

◎ポイント有効期限が4年と長め

dカードは、安定の還元率1.0%。100円につき1ポイントが貯まります。普段の買い物はもちろん、公共料金や保険料のお支払いも可能です。

ポイント

スターバックスやマツモトキヨシなど多数のdカード特約店で、通常のdポイントに加え特約ポイントが貯まります。 dカードポイントモール経由で使用すると、ポイントが通常の1.5倍〜10.5倍貯まります。さらにクーポンも多数あるため非常にお得です。

さらに、d払いの支払い方法にdカードを設定すれば、d払い分0.5%とdカード分1.0%で計1.5%のポイントを還元。とてもお得なのでぜひ試してみてください。

【カードのポイントアップサービス】

・dカード特約店:ポイント最大7%還元

・dカードポイントモール:ポイント最大10.5倍

・d払い:ポイント1.5%還元

監修者コメント

年会費も永年無料のため、非常に使いやすいクレジットカードですね。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| ポイント付与率 | 100円で1ポイント |

|---|

| 貯まるポイント | dポイント |

|---|

| 交換可能ポイント例 | × |

|---|

| 交換可能マイル例 | JALマイル |

|---|

| ポイントアップ店舗・サービス例 | メルカリ

マツモトキヨシ

タワーレコード |

|---|

| ポイントの主な使い道 | 支払いに充当

d払いにチャージ |

|---|

| ポイント有効期限 | 4年 |

|---|

| 申込可能年齢 | 満18歳以上

(高校生を除く) |

|---|

| スマホ決済・電子マネー | Apple Pay、iD、d払い |

|---|

| 国際ブランド | Visa、Mastercard® |

|---|

| 出典 | dカード公式サイト |

|---|

ライフカード|初年度のポイント1.5倍・誕生月は3倍!

おすすめポイント

- 初年度ポイント1.5倍・誕生日月は3倍

- 利用額に応じてポイント還元率がアップ!

- ポイント有効期限は最大5年

◎初年度と毎年の誕生月はポイントが1.5〜3倍に

◎利用料金に応じてポイント還元率がアップ

◎ポイントの有効期限が最大5年となる

ライフカードは、ポイントを貯めやすい特典が豊富なクレジットカード。基本還元率は0.3%ですが、使いこなせば大量にポイントを獲得できます。

ポイント

初年度ポイント1.5倍。誕生月は3倍になります。

年間の利用総額に応じて翌年の還元率が上がる「ポイントプログラム」も用意されています。メインカードとして利用すれば、最大還元率2倍を達成しやすいでしょう。

また「L-Mall」を利用するとポイントがザクザク貯まるところも魅力。楽天市場・じゃらんnet・一休.comなど有名サイト約500店舗以上が利用でき、最大25倍ものポイント獲得チャンスがあります。

【ライフカードのポイントアップサービス】

・誕生月:ポイント3倍

・入会から1年:ポイント1.5倍

・ステージ制プログラム:利用額に応じてポイント最大2倍

・通販のL-Mall:ポイント最大25倍

監修者コメント

ポイント有効期限は5年なので、使い道をじっくり考えられますよ。

ライフカードの口コミ・評判

ライフカードの口コミの口コミ・評判

40代・男性(会社員)

自分の誕生月に買い物をすることでポイント還元率が高くなるので非常にお得です。年会費も無料ですのでカードの維持費がかからない点も良いです。

40代・女性(主婦)

年会費が無料なのに誕生日月にはポイント付与率が3倍になったりポイントが貯めやすいのでサブカードとしても保持しているとお得です。

40代・男性(会社員)

ライフカードは、年間の利用金額に応じて翌年の還元率が上がるステージ制度があります。年間で50万円以上の利用で翌年1.5倍、100万円以上の利用で1.8倍、200万円以上なら2倍に上昇します。

30代・男性(会社員)

ポイントの有効期限が長いので、比較的長期にポイントを貯めることが出来るのはメリットだと思いますし、誕生日の月には3倍になるので工夫次第では効率的よくポイントは貯まります。

40代・男性(会社員)

ライフカードは、L-Mall経由の買い物でポイントが最大25倍です。対象店舗は、楽天市場や、Yahooショッピングなどの大手ショッピングサイトなど、幅広いジャンルを扱っています。

| 年会費 | 永年無料 |

基本ポイント還元率

| 0.5% |

| ポイント付与率 | 1,000円で1ポイント

(100円で0.1ポイント) |

| 貯まるポイント | LIFEサンクスポイント |

| 交換可能ポイント例 | 楽天ポイント

dポイント

Pontaポイント |

| 交換可能マイル例 | ANAマイル |

| ポイントアップ店舗・サービス例 | 楽天市場

Yahoo!ショッピング |

| ポイントの主な使い道 | キャッシュバック

商品に交換 |

| ポイント有効期限 | 最大5年 |

| 申込可能年齢 | 18歳以上の方 |

スマホ決済・電子マネー

| Apple Pay、Google Pay™ |

| 国際ブランド | Visa、Mastercard®、JCB |

| 出典 | ライフカード公式サイト |

リクルートカード|ポイント1.2%と高還元率!

おすすめポイント

- 基本ポイント還元率1.2%!

- クレジットカード決済で最大4.2%以上還元

- 光熱費の支払いでも1.2%ポイント還元

◎基本ポイント還元率が非常に高い

◎公共料金の支払いでも1.2%のポイントが貯まる

×ポイントの使い道が少ない

×ポイントの有効期限が1年しかない

リクルートカードは、株式会社リクルートが展開しているクレジットカード。年会費は永年無料でMastercard、VISA、JCBの3つの国際ブランドから選べます。

ポイント

一般的な還元率が0.5%に対し、リクルートカードは1.2%と高還元。買い物、光熱費の支払いなど何に利用しても1.2%です。

また、じゃらんnetやホットペッパーグルメ、ホットペッパービューティー以外にも、例えばポンパレモールなら、全商品3%還元+基本ポイント1.2%還元なのでいつでも4.2%以上が貯まりお得です。

リクルートポイントをPontaポイントとdポイントに交換することが可能。メインポイントを変更すれば、両方と連携させてお得に利用できます。

【リクルートカードのポイントアップサービス】

・じゃらん:ポイント3.2%還元

・ホットペッパーグルメ:予約人数×50ポイント

・ポンパレモール:ポイント最大20%還元

監修者コメント

旅行傷害保険とショッピング保険も付帯しているので安心ですね。

リクルートカードの口コミ・評判

リクルートカードの口コミの口コミ・評判

40代・女性(主婦)

ポイントが1.2%還元されるので、他社のカードに比べてポイントは貯まりやすいです。ポイントは、じゃらん、ホットペッパービューティー、 ポンパレモール、リクルートかんたん支払いが使えるサイトでも使えるので便利です。

30代・男性(会社員)

リクルートカードは還元率が1.2%と非常に高還元率です。ポイントが貯まりやすいので、メインのクレジットカードとして利用するととてもお得です。また、年会費も無料なので、とてもコストパフォーマンスが良いです。

50代・女性(主婦)

ポイント還元率が1.2%なので、このカードをメインカードにして日々使っていると、ポイントがサクサクたまります。年会費が無料なのも嬉しいです。 あと、見た目がシルバーでシンプルなデザインなところも気に入っています。

30代・女性(会社員)

リクルートカードは何といっても1.2%の高還元率が魅力的なカードです。街での買い物、携帯や公共料金の支払いでかなりのポイントが貯まります。また、ホットペッパービューティーの予約だと2%のポイントが還元されてお得です。

40代・男性(会社員)

非常にポイント還元率が高い点が優れています。また、ECサイトやサービスを経由せずとも安定してポイントが貯まりやすい点が良いです。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 1.2% |

|---|

| ポイント付与率 | 毎月の合計の1.2%

(小数点第1位以下は切り捨て) |

|---|

| 貯まるポイント | リクルートポイント |

|---|

| 交換ポイント可能例 | Pontaポイント

dポイント |

|---|

| 交換可能マイル例 | JALマイル |

|---|

| ポイントアップ店舗・サービス例 | じゃらん

ホットペッパーグルメ

ホットペッパービューティー

ポンパレモール |

|---|

| ポイントの主な使い道 | 支払いに充当

リクルートかんたん支払いに充当 |

|---|

| ポイント有効期限 | 1年 |

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| スマホ決済・電子マネー | Apple Pay、Google Pay™、楽天Edy、Suica、SMART ICOCA |

|---|

| 国際ブランド | Mastercard®、JCB |

|---|

| 出典 | リクルートカード公式サイト |

|---|

セブンカード・プラス|セブン-イレブン・イトーヨーカドーでお得に

おすすめポイント

- セブン-イレブン、イトーヨーカドーなどでポイント2倍還元

- nanacoへのチャージでも200円ごとに1ポイント貯まる

- 対象店では還元率2倍+ボーナス10ポイント

◎セブン&アイグループでポイントを貯めやすい

◎nanacoチャージでもポイントが貯まる

×イトーヨーカドーやセブン-イレブンを利用しないとポイントが貯まりにくい

×ポイントの有効期限が2年と短い

セブンカード・プラスは、対象店での利用でポイントがザクザク貯まります。

セブン-イレブンをはじめとしたイトーヨーカドー、ヨークマートなど日用品や食料が購入できるスーパーでも、ポイントが貯まるのが魅力です。

貯まったポイントは、ANAマイルやANA SKYコインにも交換でき、さまざまな使い道が選べるのも魅力の1つでしょう。

【セブンカード・プラスカードのポイントアップサービス】

・イトーヨーカドーやセブン-イレブンなど対象店:ポイント2倍

・対象店でクレジット/nanaco払い:ボーナスポイント還元

・累計ボーナスポイント:利用額に応じて最大10,000ポイント

監修者コメント

さらに年会費は永年無料。ポイントが貯まりやすいく、所持し続けやすいクレジットカードです。

セブンカード・プラスの口コミ・評判

セブンカード・プラスの口コミの口コミ・評判

40代・男性(会社員)

セブンイレブンやその関連のお店をほぼ毎日使用しますが、現金を使わずにしかも時短で買い物ができるのでとても役に立っています。ポイント還元率 がよく、nanacoの使用やチャージと上手に組み合わせ、経済的な買い物ができています。

30代・男性(会社員)

nanacoへのチャージでもポイントが貰える点が良いです。セブンイレブンでは税金の支払いにnanacoが利用できるので、このカードでチャージすれば、実質的に節税できます。

40代・男性(会社員)

税金の支払い時にnanacoが利用可能となっているので溜めたポイントを残すことなく無駄のないポイント消費が出来る点が優れています。

50代・男性(会社員)

nanacoにクレジットカードチャージが行えるのが便利で、ポイントも貯まるのでお得です。 近所のセブンイレブンとイトーヨーカドーをよく利用するので、大変重宝しています。

20代・男性(会社員)

このカードは作るだけでかなりのナナコポイントがもらえ、年会費も永年無料なため、とてもお得なカードです。様々なシーンでポイントを3重取り できるので、学生から主婦の方まで幅広い世代にお得なカードになっています。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| ポイント付与率 | 200円で1ポイント |

|---|

| 貯まるポイント | nanacoポイント |

|---|

| 交換可能ポイント例 | nanacoポイント

ANA SKY コイン |

|---|

| 交換可能マイル例 | ANAマイル |

|---|

| ポイントアップ店舗・サービス例 | セブン-イレブン

イトーヨーカドー

デニーズ |

|---|

| ポイントの主な使い道 | nanacoにチャージ

支払いに充当 |

|---|

| ポイント有効期限 | 2年 |

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| スマホ決済・電子マネー | Apple Pay、Google Pay™、QUICPay、iD、Suica、PASMO |

|---|

| 国際ブランド | Visa、Mastercard®、JCB |

|---|

| 出典 | セゾンカード・プラス公式サイト |

|---|

UCカード|ポイントの有効期限なし!

おすすめポイント

- ポイント無期限!

- セゾンポイントモールで最大30倍

- 携帯料金や光熱費でもポイントが貯まる

◎ポイントの有効期限がない

◎携帯料金や光熱費でもポイントを貯められる

×基本ポイント還元率は平均的

×ポイント優待店の種類が少ない

UCカードはポイント還元率0.5%。「永久不滅ポイント」が貯まるため、ポイントは無期限で失効する心配がありません。

ポイント

セゾンポイントモールを経由してAmazonや楽天市場などいつもの通販で買い物すれば、ポイント最大30倍となります。 さらに、携帯料金や光熱費などでもポイントが貯まるのがお得。1ヶ月の支払い(携帯8,000円+電気6,000円+ガス5,000円+水道4,000円)23,000円で23ポイント→1年で276ポイントが貯まります。

また、貯めたポイントの使い道も豊富。多彩な商品やAmazonギフト券、JAL・ANAマイルなどに交換できます。

【UCカードのポイントアップサービス】

・セゾンポイントモール:ポイント最大30倍

監修者コメント

家族カードを発行すれば、家族で一緒にポイントを貯めることも可能ですよ。

UCカードの口コミ・評判

UCカードの口コミの口コミ・評判

60代以上・女性(会社員)

初めて持ったカードがUCカードです。それ以来、30年以上使っています。どこでも使えるし、限度額を超えそうなときには連絡が来ます。とても便利です。

30代・男性(会社員)

UCカードは携帯電話など、公共料金の支払いで使っても貯まっていくのがイイ。ANAやJALのマイルに交換もできるので、飛行機に乗る人は便利です。

40代・女性(主婦)

社会人当初から、このカードを利用しております。クレジットカードと車のETCも込で使用しております。通販や買い物等はカード決済しておりますので、非常に便利でございます。

30代・男性(会社員)

ポイント還元率は特別高いわけではないですが、それでもポイントの有効期限がないのでコツコツと貯めていくことができますし、ネットショッピングでは還元率が上がるので使い勝手がいいです。

30代・男性(会社員)

有効期限を気にしないUC永久不滅ポイントは便利な存在であるが、ポイント交換の敷居が高いので私にとってはかなり使いづらいクレジットカードでした。

| 年会費(税込) | 1,375円 |

基本ポイント還元率

| 0.5% |

| ポイント付与率 | 1,000円で1ポイント |

| 貯まるポイント | 永久不滅ポイント |

| 交換可能ポイント例 | dポイント

Pontaポイント

nanacoポイント |

| 交換可能マイル例 | ANAマイル

JALマイル |

| ポイントアップ店舗・サービス例 | セゾンポイントモール |

| ポイントの主な使い道 | 商品に交換

支払いに充当 |

| ポイント有効期限 | なし |

| 申込可能年齢 | 18歳以上の方

(高校生は除く) |

スマホ決済・電子マネー

| Apple Pay、Google Pay™、QUICPay、iD、Suica、PASMO |

| 国際ブランド | Visa、Mastercard® |

| 出典 | UCカード公式サイト |

ルミネカード|ルミネ・ニュウマンで常に5%OFF

おすすめポイント

- Suicaのチャージでもポイント貯まる

- JRE MALLなら3.5%還元

- 加盟店ならルミネカードの提示だけでポイント還元

◎ネットショッピングでポイント還元率アップ

◎Suicaチャージや定期券の購入でもポイントが貯まる

×ルミネやニュウマンでポイント還元率が高くなるわけではない

×ポイント有効期限が2年と短い

ルミネカードは、ルミネやニュウマンによく行く方、通勤通学にSuicaを利用する人におすすめのクレジットカードです。

ポイント

ルミネカードで決済すればルミネ・ニュウマンで常に5%OFF。普段のお買い物がずっと5%OFFなので非常にお得です。

ルミネ・ニュウマンにて10%OFFとなる期間もあり、まとめ買いもおすすめ。さらに食品やコスメ、家電などが揃ったJRE MALLにて決済すれば、ポイント還元率3.5%となります。

また、ルミネカードはSuicaとしても使用可能。チャージや定期券の購入でポイントが貯まり、1ポイント=1円としてSuicaにチャージも可能です。

監修者コメント

ルミネの店頭で申し込めば、当日から使うこともできますよ。

ルミネカードの口コミ・評判

ルミネカードの口コミの口コミ・評判

40代・男性(会社員)

全国的に使用できる店舗やサービスが比較的多くありルミネ系列でのポイントをためやすくて良いですしキャンペーンもお得感のあるもので満足できます。

30代・女性(パート・アルバイト)

ルミネカードはルミネや交通費の支払いに使用するとお得なカードです。交通費のチャージでは通常の3倍ポイントが貯まるし、生きていく上でどうしても出る支出なのでお得にポイントが貯まるのは嬉しいです。ルミネでの利用でもお得な割引があります。

30代・女性(会社員)

ルミネカードは年に4回ほど、ルミネでのお買い物が10%オフになるのが嬉しいです。年会費が1000円くらいかかりますが、よくルミネでお買い物する人にはおすすめです。

40代・女性(主婦)

ルミネカードはルミネでお買い物した時に毎回5%、定期的に10%オフになるのが嬉しいです。ただ、年会費がかかるのだけは難点です。せめて年間購買額で無料になるサービスがあったらいいのにと思います。

40代・女性(主婦)

良く利用するルミネないのショッピングが常時5%オフになるのが魅力です。年に数回10%オフにもなるのでお得にお買い物することができます。

| 年会費(税込) | 初年度無料

(次年度1,048円) |

基本ポイント還元率

| 0.5% |

| ポイント付与率 | 1000円で5ポイント |

| 貯まるポイント | JRE POINT |

| 交換可能ポイント例 | × |

| 交換可能マイル例 | ー |

| ポイントアップ店舗・サービス例 | JRE MALL |

| ポイントの主な使い道 | Suicaにチャージ

商品に交換 |

| ポイント有効期限 | 2年 |

| 申込可能年齢 | 18歳以上の方

(高校生は除く) |

スマホ決済・電子マネー

| Apple Pay、Suica

|

| 国際ブランド | Visa、Mastercard®、JCB |

| 出典 | ルミネカード公式サイト |

アメリカン・エキスプレス®・ゴールド・プリファード・カード|年会費以上の価値がある

おすすめポイント

- 家族カードは2枚まで無料で発行できる

- メタル製で高級感あふれるステータスの高い1枚!

- ご入会後カードご利用条件達成で合計120,000ポイント獲得可能

◎ステータスカードならではの特典が充実している

◎家族カードは2枚まで無料で発行できる

◎ポイント優待店が豊富

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、メタル製で高級感のあるステータスの高いクレジットカードです。

ポイント

ボーナスポイント・パートナーズという優待店の種類が豊富な点が魅力のひとつ。ふるさと納税・じゃらん・スタバの他に高級レストランも多数揃っています。 また、国内・海外旅行傷害保険はもちろん、航空便遅延費用補償といった他ではなかなか見ないものまで付帯されます。

国内外約250店舗の高級レストランが1名無料になる「招待日和」を利用できるので、本会員だけでなく家族や友人もお得感を感じられるでしょう。

【AMEXゴールドカードのポイントアップサービス】

・ボーナスポイントパートナーズ:ポイントアップ

・知り合いの紹介・入会:ボーナスポイント

監修者コメント

アメリカン・エキスプレス®・ゴールド・プリファード・カードの口コミ・評判

アメリカン・エキスプレス®・ゴールド・プリファード・カードの口コミの口コミ・評判

30代・男性(会社員)

単純にアメックスを持っているというステータスな部分と、特典が豊富であったり、ポイント還元があったりとメリットが多いなと感じますね。 旅行を良くするので、その部分の支払いに使うことでポイントも貯まりやすいため満足しています。

40代・男性(会社員)

ゴールドカードということで、年会費は高めになっていますが、紹介者制度も使えば、紹介者、入会者とも大きなポイントを得ることができます。提携店も多いのでポイントが稼ぎやすいと思います。

30代・男性(会社員)

カードのデザインが煌びやかで、一流の証であるゴールド会員らしさを醸し出しています。さらにプリンスホテルで使用すれば、ゴールド会員だけのラグジュアリーな特典を思う存分受けることができます。

50代・女性(パート・アルバイト)

日本ではVISAやマスターカードの方が知名度が高いのかもしれませんが、アメリカではアメックスカードを持てるのは一種のステイタスで、それがゴールドならなおさらです。海外旅行時に持っていると保険適用や空港ラウンジでサービスも受けられ便利です。

40代・女性(会社員)

年会費は決して安くはないですが、アメックスのゴールドを持っているというだけでもステータスになります。旅行によく行くので、空港ラウンジ無料や保険付帯はかなり助かっています。

| 年会費(税込) | 39,600円 |

|---|

| 基本ポイント還元率 | 0.33~1.5%※ |

|---|

| ポイント付与率 | 100円で1ポイント |

|---|

| 貯まるポイント | メンバーシップ・リワード |

|---|

| 交換可能ポイント例 | 楽天ポイント

Vポイント |

|---|

| 交換可能マイル例 | ANAマイル |

|---|

| ポイントアップ店舗・サービス例 | スターバックス

ふるさと納税

じゃらん |

|---|

| ポイントの主な使い道 | 商品に交換

支払いに充当 |

|---|

| ポイント有効期限 | 3年 |

|---|

| 申込可能年齢 | 20歳以上

(学生以外) |

|---|

| スマホ決済・電子マネー | Apple Pay、QUICPay |

|---|

| 国際ブランド | American Express |

|---|

| 出典 | アメリカン・エキスプレス®・ゴールド・プリファード・カード公式サイト |

|---|

クレジットカード還元率ランキング

ここまで紹介したクレジットカードは、どれも還元率が高くなるサービスが用意されていますが、クレジットカードごとに一番高い還元率を知りたい方もいらっしゃるでしょう。

そこで、記事内の高還元率クレジットカードを最大還元率をもとにランキングで比較しました。還元率の高さを重視している方はぜひ参考にしてみてください。

スクロールできます>>

順位 | 1位 | 2位 | 3位 |

|---|

高還元率

クレカ |  |  |  |

|---|

| エポスカード | JCBカードW | 三井住友カード(NL) |

最大ポイント

還元率 | 15.0% | 5.5% | 7% |

|---|

| 詳細 | | | |

|---|

※キャンペーン等によっては、本記事の記載よりも高いポイント還元率にてポイントが付与される場合があります。

ご紹介したクレジットカードの最大還元率をランキングにしたところ、1位は最大ポイント還元率が15.0%のエポスカードと判明しました。

エポスカードはポイントアップサイト経由で買い物をするとポイントが最大30倍になります。エポスカードは公共料金やスマホ決済との相性が良く、ポイントの付与対象が多いです。

2位のJCBカードWは通常の還元率が1.0%と高いのが特徴。またJCBカードの優待店が豊富で、最大11倍まで還元率がアップします。

3位の三井住友カード(NL)は、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%還元を受けられます。※1身近な店舗で還元率が高くなるので使い勝手の良さに定評があります。

キャンペーンや優待店舗などを上手に利用してお得にクレジットカードを使いましょう!

出典

※1:※1:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

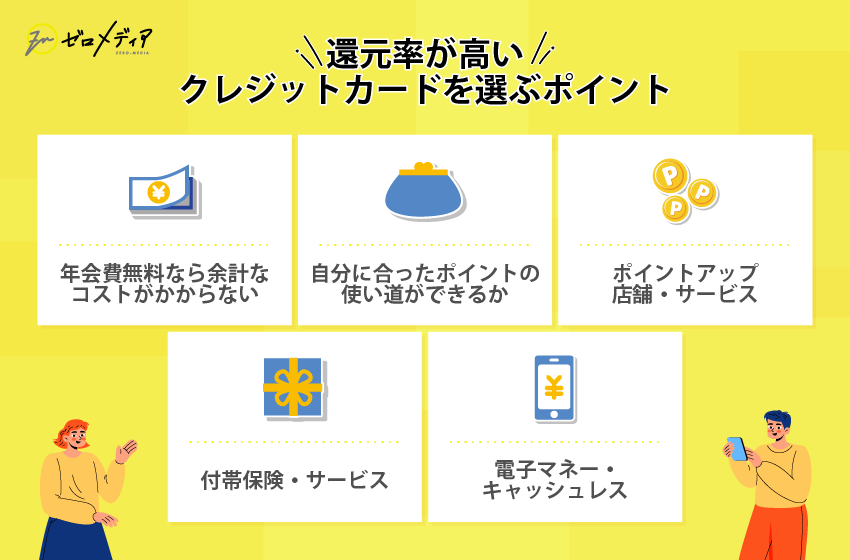

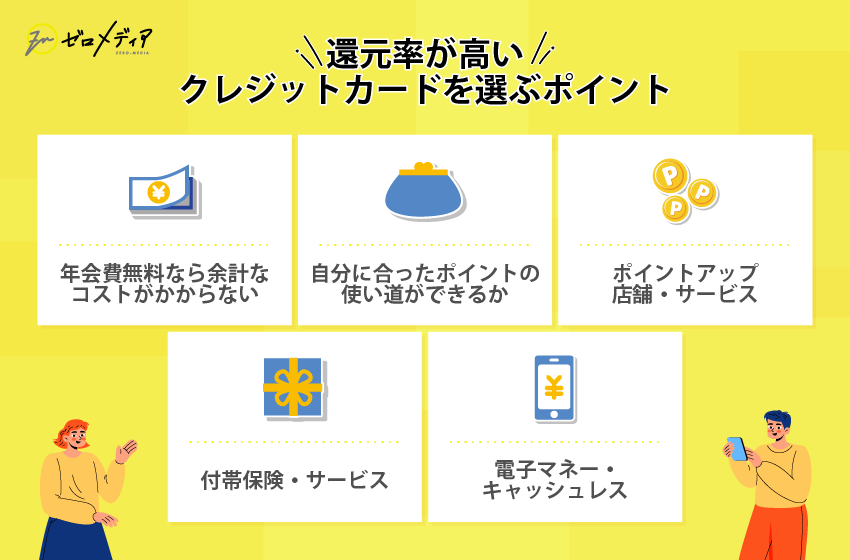

還元率が高いクレジットカードの選び方とは?

ポイント還元率が高いカードを選ぶには、以下の点に注意してみてください。

ポイント重視の方は、上記6つのポイントも比較することをおすすめします。

「思ったよりポイントが貯まらなかった…」のような失敗をしないために、一つずつ確認してみてください。

以下より、還元率が高いクレジットカードの選び方を詳しく解説していきます。

1年会費無料なら余計なコストがかからない

一つ目は、年会費の有無です。「ポイントで節約効果を高めたい!」という方には、年会費無料のクレジットカードをおすすめします。

注意点

ポイント還元率は、年会費の有無で上下しません。

したがって、節約効果を高めるなら「年会費無料×高還元率」のクレジットカードを選ぶべきでしょう。

年会費無料でも還元率の高いクレジットカードはたくさんありますよ。

2自分に合ったポイントの使い道ができるか

二つ目は、ポイントの種類・使い道です。還元率が高いからといって、貯まるポイントが使いにくければ意味がありません。

当サイトが行ったアンケート調査でも、クレジットカードで貯まるポイントで最も重視する点として、多くの方が”ポイントの使い道の豊富さ”を挙げています。

クレジットカードで貯まるポイントの使い道はクレジットカードによって実に様々です。そのため、必ず自分に合った使い道ができるクレジットカードを選びましょう。

ポイントの使い道(一例)

キャッシュバック

景品交換

ギフトカード交換

他社ポイントへの移行

マイルへの移行

買い物利用

貯まるポイントの種類だけでなく、交換可能ポイント・マイルも確認。普段から利用しているお店で使えるポイントに交換できるかもしれません。

還元率+使いやすいポイントなのか”を確認する必要があるということですね。

ポイントの失効までの期間も重要

貯めたポイントが失効してしまい使えなくなるケースは少なくありません。そのため、ポイントの有効期限は要チェックです。ポイントの有効期限を事前に把握し、貯めたポイントを最大限有効活用できるようにしましょう。

有効期限はカード会社やプログラムによって異なりますが、1~2年程度で失効するのが通常です。

ポイント

本記事で紹介したライフカードは、ポイントの有効期限が最大5年となっているため、ゆっくりとポイントの使い道を考えることができます。

ポイントの有効期限は、カード会社の公式サイトや専用アプリから確認できることが多いため、チェックしてみてください。

3ポイントアップ店舗・サービス

三つ目は、ポイントアップ店舗・サービス。「ポイントをザクザク貯めたい!」という方なら、どんなお店・サービスでポイントが貯まりやすくなるかを確認するべきでしょう。

ポイント

クレジットカードによって、ポイントアップ店舗・サービスは異なります。

たとえば、コンビニをよく利用する方には「三井住友カード(NL)」がおすすめです。

ネットショッピングをする方なら「JCB カード W」や「エポスカード」など、サイト経由の買い物で還元率が上がるクレジットカードが最適でしょう。

ライフスタイルに合わせて選ぶと、さらにポイントが貯まりやすくなります。

4付帯保険・サービス

四つ目は、付帯保険・サービスです。人によっては、クレジットカードを持ってるだけでお得になる可能性があるので必ず確認しましょう。

上記のように、生活で役立つ保険・サービスが付いているクレジットカードも。たとえば、旅行が趣味の方なら「旅行傷害保険」が付いているクレジットカードが役立ちます。

ポイント

旅行傷害保険とは、旅行時のトラブルを保証してもらえる保険です。

クレジットカードで買い物を楽しみたい方なら「ショッピング保険」が付いているクレジットカードが良いでしょう。万が一購入品が盗難に遭った場合、保証してもらえる可能性があります。

女性に嬉しい美容・お買い物関連の特典が付帯している女性向けのクレジットカードなどもあります。自分に合ったサービスがあるクレジットカードを見つけるのが重要です。

参考:海外旅行保険加入のおすすめ-外務省ホームページ

5電子マネー・キャッシュレス決済

5つ目は、電子マネー・キャッシュレス決済です。最近では、キャッシュレス派の方が増えきています。

注意点

クレジットカードによって対応電子マネー・キャッシュレス決済は異なります。

「普段利用しているアプリ決済に対応していなかった…」といったケースは少なくありません。

もし、普段から利用しているキャッシュレス決済があれば、事前に対応しているクレジットカードを確認しておきましょう。

上手く組み合わせれば、より多くのポイントを獲得できる可能性もありますよ。

6ポイントの有効期限

各クレジットカードのポイントには有効期限が設定されているため、高還元率のクレジットカードを選ぶ際はポイントの有効期限も確認しておくことをおすすめします。

注意点

高還元率のクレジットカードでより多くのポイントを貯められても、有効期限が切れてしまったら貯めたポイントが無駄になってしまうので注意が必要です。

あらかじめ発行するクレジットカードのポイント有効期限を把握しておき、有効期限が切れそうな場合は早い段階で使い道を決めておくと良いでしょう。

中にはポイントを使うことで有効期限が延長されるカードも存在します。

7

入会特典・キャンペーン

カード会社によっては数千ポイント以上と多額のポイントが受け取れる入会キャンペーンを実施している場合もあります。お得な入会キャンペーンのあるカードを選ぶことで、入会してすぐに多額のポイントを獲得することが可能です。

ポイント

例えば楽天カードでは、新規入会と条件達成で最大5,000ポイントがプレゼントされます。※2025年7月時点

ただし「入会後一定額以上の利用」「特定のサービスの利用」など、ポイントプレゼントの条件は細かく決められている場合も多いため、無理なく達成可能かどうか事前によく確認しておくのがおすすめです。

クレジットカードでポイントを貯める8つのコツ

還元率が高いクレジットカードを使いこなすためには、自分に合ったクレジットカードを選ぶこと以外に、ポイントを貯めることにもひと工夫あるとなおよいでしょう。

ここからは、還元率の高さを活かしつつ効率よくポイントをゲットするコツを紹介します。そこまで難しいものではないので、普段の生活に取り入れてみてはいかがでしょうか。

ポイントを貯める8つのコツ

- 少額でも普段からクレジットカード決済を利用する

- 優待店舗・優待サイトを利用する

- 公共料金や税金をクレジットカード払いにする

- ポイントを貯めるクレジットカードを1枚に絞る

- スマホ・電子マネー決済の利用でさらに還元率をアップさせる

- キャンペーンを活用する

- 最低交換ポイントが低めなカードを選ぶ

- ポイントの有効期限を気にしておく

少額でも普段からクレジットカード決済を利用する

高還元率クレジットカードでポイントをうまく貯めるには、普段から少額でもクレジットカード決済を利用することが大切です。

ポイント

クレジットカードを利用する場面が増えれば、貯まるポイントも必然的に増えます。

クレジットカードは国際ブランドによりますが、スーパー・ドラッグストア・ネットショッピングなど様々なシーンで利用することが可能です。

クレジットカード決済を利用できる場面ではなるべくクレジットカードで支払いを済ませましょう。

クレジットカードは、買い物だけでなく旅行の予約や定期券の購入などでもポイントを貯めることもできますよ。

優待店舗・優待サイトを利用する

優待店舗・優待サイトをうまく利用することでポイントを効率的に貯めることができます。以下はそれぞれのクレジットカードの優待店一覧です。

| クレジットカード | 優待店舗 |

|---|

| JCB カード W | スターバックス 10倍

マクドナルド 20倍

モスババーガー 10倍 |

| 三井住友カード(NL) | 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※ |

| エポスカード | 「EPOSポイントUPサイト」経由 最大30倍

「楽天Edyチャージ」5倍

「スターバックスカードチャージ」 10倍 |

※:最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

以上は一例ですが、クレジットカードによって様々な優待店・優待サイトを用意しています。優待店・優待サイトではポイント還元率が通常時の何倍にもなることがわかるでしょう。

ネットショッピングの際は、ポイントアップモールを経由することでポイント還元率がアップ。ポイントアップモールを経由することを忘れないようにしましょう。

ポイントアップする店舗を選択できるクレジットカードもあります。その場合は、普段頻繁に利用している店舗を選ぶことが大切ですよ。

公共料金や税金をクレジットカード払いにする

クレジットカードでは、公共料金などの固定費を払うことも可能です。

ポイント

固定費をクレジットカード払いに設定することで、効率よくポイントを貯めることができます。

クレジットカードで支払うことのできる固定費は以下の通りです。

クレジットカードで支払い可能な固定費

- 公共料金(電気代・水道代・ガス代など)

- 賃貸の家賃

- 携帯の利用料金

- 定期代

- 税金(自動車税・固定資産税など)

- 受信料

- 保険料

- 国民年金

以上のように、様々な固定費をクレジットカードで支払うことが可能。ポイントが貯まるだけでなく、わざわざ支払いに足を運ぶ必要もなくなります。

ただしクレジットカード会社によっては、ポイント還元対象外の場合もありますので事前に調べておきましょう。

固定費なら無理なく勝手にポイントを貯めることができるので、とにかくポイントを貯めたい人におすすめですよ。

参考:クレジットカードでのお支払い-日本年金機構、G-2-4 クレジットカード納付の手続-国税庁、NHK受信料の窓口-受信料のご案内・受信料のお手続き

ポイントを貯めるクレジットカードを1枚に絞る

ポイントを効率的に貯めたいのであれば、ポイントを貯めるクレジットカードを1枚に絞りましょう。

注意点

シーンによってポイント還元率の高いクレジットカードを使うと、ポイント自体は多く付与されますが、それぞれのクレジットカードにポイントが分散してしまいます。

1枚のクレジットカードのみでポイントを貯めれば、1枚だけに集中的にポイントが貯めることが可能です。効率よくポイントを利用できるようになります。

ポイントで元が取れるのであれば、ゴールドカードやプラチナカード、ブラックカードなどの高ランクのクレジットカードを検討してもいいでしょう。プラチナカードならプライオリティパスが付くなど、年会費の分優待も豪快ですよ!

スマホ・電子マネー決済の利用でさらに還元率をアップさせる

クレジットカードとスマホ・電子マネー決済を組み合わせることで、さらに還元率アップすることが可能です。

ポイント

基本的にスマホ・電子マネー決済対応クレジットカードの場合は、スマホ・電子マネーにチャージする際と、決済を利用する際の2重でポイントが貯まる仕組みになっています。

例えば、エポスカードなら電子マネー「楽天Edy」にチャージするだけで、通常の5倍のポイントが貯まります。

さらに「楽天Edy」で決済する際にも、エポスカードでのお支払い同様に200円(税込)につき1エポスポイントが貯まるので2重でポイントを貯めることが可能です。

例)電子マネー利用する場合としない場合に貯まるポイントの差

| 電子マネー利用の場合 | クレジットカード利用の場合 |

|---|

| 1万円利用した場合に貯まるポイント | 300pt | 50pt |

|---|

| 5万円利用した場合に貯まるポイント | 1,500pt | 250pt |

|---|

以上のように電子マネーを利用することで、5万円利用した場合は貯まるポイントが1,000ポイント以上も変わることがわかります。

よりポイントを貯めたい人はぜひスマホ・電子マネー決済も併用してみてくださいね。

キャンペーンを活用する

各クレジットカード会社では、定期的に様々なキャンペーンを実施しています。うまく活用することで、より効率よくポイントを貯めていくことができるでしょう。

実施されているキャンペーンの例

- 特定の店舗・サービスでの利用でポイントアップ

- 特定の日付のお買い物でポイントアップ

- キャッシング枠設定でポイントプレゼント

- 友達紹介でポイントプレゼント

最新のキャンペーン情報は、公式サイトや公式SNSアカウントなどでチェックすることができます。お得な情報を見逃さないために、こまめにチェックしておくのがおすすめです。

最低交換ポイントが低めなカードを選ぶ

クレジットカードを上手に使ってポイントを貯めるなら最低交換ポイントは確認しておく必要があります。ポイントを貯めたとしても最低交換基準より下なら交換できずに消滅してしまいます。

しかし、1ポイント=1円として交換できるクレジットカードもあるため、ポイントを無駄にしたくない方は最低交換ポイントが低いカードがおすすめです。

商品交換だけでなく、携帯料金や公共料金にポイントを充てられるなど使い道が多いとポイントを無駄にすることが無くなります。

ポイントの有効期限を気にしておく

ポイントをたくさん貯めたいなら、有効期限を気にしておきましょう。

注意点

ポイントには1~2年程度の有効期限があり、せっかく貯めたのに失効してしまったら非常にもったいないです。

ポイントの管理が面倒な方・苦手な方には、自動でキャッシュバックされるクレジットカードに申し込んだり、利用明細を確認するときに有効期限もチェックする癖をつけたりすることをおすすめします。

ポイントの有効期限がないクレジットカードを選ぶのも一つの手段ですよ。

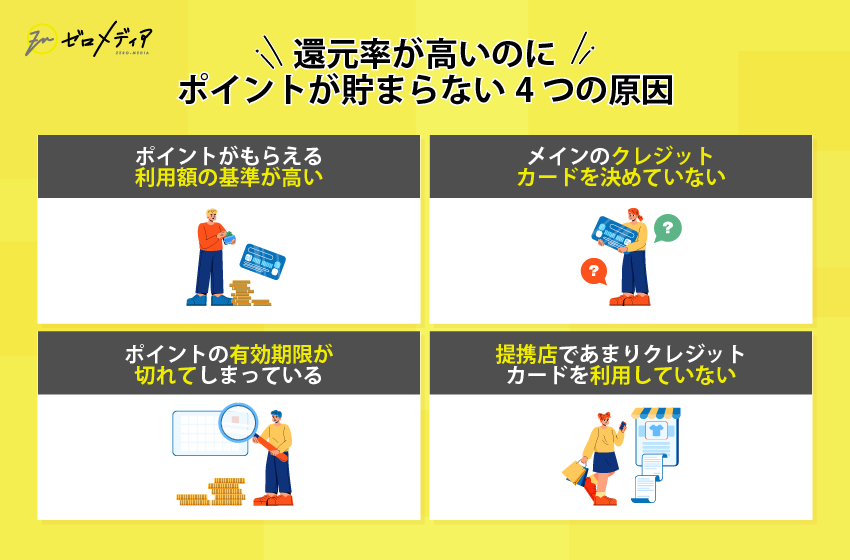

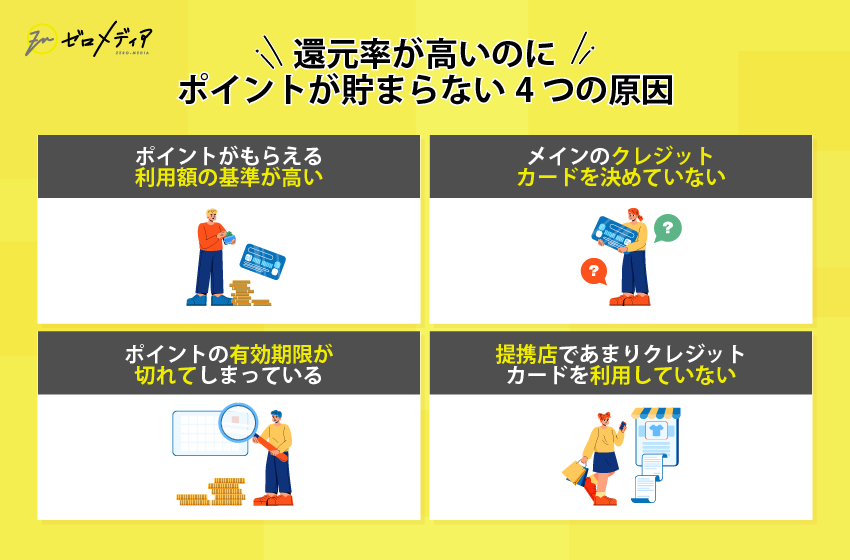

還元率が高いのにポイントが貯まらない4つの原因とは?

還元率が高いクレジットカードを利用しても、うまくポイントが貯まらない場合があります。

「高還元率なはずなのに、ポイントがなかなか貯まらない」と感じている人は、以下の点を見直してみてください。

ポイントがもらえる利用額の基準が高い

クレジットカードのポイント付与率が低いと、思うようにポイントが貯まりません。

ポイント付与率とは、クレジットカードの利用額に対してもらえるポイントの割合のこと。「1,000円につき1ポイント」「200円につき1ポイント」のような説明がポイント付与率です。

注意点

「1,000円につき1ポイント」の場合、クレジットカードで支払った1回の金額が1,000円を満たしていなければポイントはもらえません。

クレジットカードで1,000円以上の決済をしてやっとポイントがもらえるので、コンビニやカフェなどで少額を支払ってもなかなかポイントは貯まらないでしょう。

何円支払ってポイントが付与されるのか、しっかり確認するのがおすすめ。少額決済でもポイントを貯めたい方は100円や200円からポイントが貯まるクレジットカードが最適です。

多くの人が見落としていることだと思います。付与率が分かれば、効率的にポイントを貯められるでしょう。

メインのクレジットカードを決めていない

還元率の高いクレジットカードでポイントをうまく貯めるには、メインのクレジットカードを決めることが大切と言えます。

ポイント

メインカードを決めることで、複数枚のカードにポイントが分散することなくポイントが貯まる。効率的にポイント利用ができるようになるでしょう。

また、クレジットカード会社によっては年間の利用額によって「ボーナスポイントの付与」「還元率さらにアップ」など、お得な特典を用意していることもあります。

メインカードを決めれば利用実績も積みやすいので、ランクアップのインビテーションを受けられる可能性も出てくるでしょう。

ポイントの有効期限が切れてしまっている

還元率が高いのにポイントがなかなか貯まっていかない原因として、ポイントの有効期限が切れてしまっていることも考えられます。

注意点

どんなに多くのポイントを貯めても、有効期限内に利用できなかったポイントは失効してしまうので注意しましょう。

ポイントの有効期限はクレジットカード会社によって異なります。「獲得してから◯年間」「最終利用日から◯年間」」などの違いもあるので要確認が必要です。

また、キャンペーンで付与されたポイントは通常よりも有効期限が短い場合もありますよ。

提携店でクレジットカードをあまり利用していない

提携店でクレジットカードをあまり利用していない場合も、ポイントがなかなか貯まらない可能性があります。

注意点

基本的に高還元率クレジットカードは、提携店で還元率が高くなることがほとんど。そのため、提携店以外で利用する場合の還元率が低めに設定されている可能性があります。

効率よくポイントを貯めるためにも、高還元率でポイントが貯まる条件をしっかり確認しておきましょう。

提携店で利用すれば、中には還元率が10倍以上になる場合もありますよ。

高還元率クレジットカードに申し込む際の注意点

高還元率クレジットカードに申し込む際は以下のポイントに気をつけてください。

高還元率クレジットカードへ申し込む際の注意点

- 審査を通過できる申込内容を作る

- カードを大量に作らない

- 多重申込みを避ける

- キャッシング枠を高額にしすぎない

- 特定の条件を満たさなければ高還元が受けられない場合もある

- 年会費が高い場合もある

審査を通過できなければ、どれだけ優れているカードを利用したいと思っても利用できなくなってしまいます。

最低でも審査を通過するという観点でカードへ申し込むようにしましょう。また、多重申込みなど、審査に落とされる要因を作らないように気をつけてください。

ここからは、高還元率クレジットカードへ申し込む際の注意点を詳しく説明します。

審査を通過できる申込内容を作る

申込内容がしっかりしていなければ、どれだけ優れているクレジットカードへ申し込んでも審査に落とされてしまいます。

審査に落とされれば、高還元率とされているカードの利用はできなくなってしまいます。審査通過は最低でも必要不可欠であるものと理解してください。

ポイント

申込内容には虚偽の内容を入れないようにするなど、明らかにバレるような嘘を入れないようにしましょう。

審査を通過できれば、ポイントを稼げるカードを手にすることができます。

カードを早く手に入れたい、確実に手に入れたいという気持ちを持っているなら、現時点での自分が提供できる情報を記載するようにしましょう。

カードを大量に作らない

どれだけ高還元率のクレジットカードが有利であったとしても、大量にカードを作ってしまうと利用する機会が薄れてしまいます。

また、大量にカードを作ったことにより、審査を通過できない問題が発生するケースもあるため、できる限りカードを絞って申し込んでください。

注意点

カードを大量に作ってしまうと審査に落とされやすくなり、信頼性が失われてしまいます。

審査を通過するためには、現時点で保有しているカードの枚数を数枚程度に絞るようにしてください。

大量に作ってしまったことで、返済する先が多いと判断されれば審査に落とされやすくなってしまいます。

審査に落とされないためにもクレジットカードの枚数は制限しましょう。

多重申込みを避ける

優れているクレジットカードが欲しいというのはわかりますが、申込をしているカードがあるのに別のカードへ申し込むような方法は避けてください。

カードへ多重申込みをしていると判断されれば、審査を不適切に受けているものと判断され、審査に落とされてしまいます。

ポイント

審査に落とされないための対策として、カードが2枚必要な場合は1枚ずつ審査を受ける方法が有効です。

1枚ずつ審査を受ければ多重申込みとして扱われませんので、安心して審査を受けられます。

手順をしっかり確認した上で申し込むカードを決めておきましょう。

キャッシング枠を高額にしすぎない

キャッシング枠の設定は、審査に大きな影響を与える可能性があります。

審査に通過しやすい状況を作るためには、キャッシング枠は控えめに設定するのがおすすめです。

注意点

キャッシング枠が高額だと、返済能力に対する懸念から審査に通りにくくなる可能性があるためです。

最初は低めのキャッシング枠を設定し、利用実績を積んでから増額申請をするのが無難だと言えます。

また、他のカードやローンでのキャッシング利用が多い場合、審査に不利に働くケースも想定されるため注意が必要です。

特定の条件を満たさなければ高還元が受けられない場合もある

還元率が高いクレジットカードの中には、特定の条件を満たさなければ還元が受けられないものもあります。

注意点

例えば、指定の店舗での高還元が適用される場合、通常利用では還元率が低くなる可能性があります。

また、月間利用額の最低額を満たさなければ高還元を受けられない場合もあるため、事前に適用条件を確認しておきましょう。

獲得したポイントやキャッシュバックに有効期限があるケースも想定されます。

参考:「高額ポイントを付与」に引かれてクレジットカード会員になったのに…(消費者トラブル解説集)_国民生活センター

年会費が高い場合もある

還元率が高い点は魅力的ですが、年会費が高めに設定されている場合もあります。

ポイント

年会費が発生するクレジットカードを利用する場合には、還元率と年会費を照らし合わせ、実質的なコストパフォーマンスを確認するようにしましょう。

年会費が発生する場合でも、一定の利用額を満たすことで年会費が無料になる場合もあるため、公式サイトや利用規約などを確認し、お得に使える方法がないか探してみてください。

参考:会費無料と説明されて加入したクレジットカード。会費の請求が来た。- 東京くらしWEB

還元率が高いクレジットカードに関するよくある質問

Q、クレジットカードのポイント還元率とは?

A、クレジットカードのポイント還元率とは、クレジットカードの利用額に対して、

何円相当のポイントが付与されるのかという割合を指します。

ポイント

たとえば、1P=1円相当とした場合、100円につき1ポイントが貯まるクレジットカードはポイント還元率1%です。

また、200円につき1ポイント貯まるクレジットカードの場合、0.5%となります。以下の表では年間100万円利用した場合、付与されるポイントの差がどれくらい生まれるか比較してみました。

| 還元率 | 獲得ポイント |

| 0.5% | 5,000P |

| 1.0% | 10,000P |

| 2.0% | 20,000P |

※ ポイント価値は「1P=1円」です。

還元率0.5%と2.0%では100万円利用した場合、1,5000ポイントも差が生まれます。利用金額が大きくなればなるほど、貯まるポイントに大きな差が生まれることがわかるでしょう。

Q、「還元率の鬼」「還元率2%」「還元率3%」と言われるようなクレジットカードは実在する?

A、基本還元率が常に2%を超えるようなクレジットカードは、

本サイトが調査した中では見つかりませんでした。

基本還元率が1.0%以上になるカードはいくつか見つかったものの、

基本還元率は1.0%~1.25%程度が上限と言えそうです。

| 基本還元率1.0%以上のカード |

リクルートカード

年会費:無料 | 基本還元率1.2% |

オリコカード ザ ポイント

年会費:無料 | 入会後6ヵ月間は基本還元率が2.0% |

TカードPrime

年会費:初年度無料、翌年度以降条件付き無料 | 日曜日は基本還元率1.5% |

ラグジュアリーカード

年会費:55,000円(税込) | 基本還元率1.25% |

そのため、還元率2%以上で常に買い物がしたい場合は、優待が受けられるカードを組み合わせて可能な限り多くのお店でポイントアップを受けるのがいいでしょう。

Q、持っているだけでお得なクレジットカードはある?

A、年会費が無料で入会特典・継続特典があるカードは、持っているだけでお得になると言えるでしょう。

| 持っているだけでお得なクレジットカード |

| エポスカード | ・年会費永年無料

・全国10,000店舗で割引等の優待が受けられる

・保険が自動付帯 |

| dカード | ・年会費永年無料

・dポイント加盟店で提示するだけでポイントが貯まる |

| ANAカード・JALカード(一般クラス) | ・初年度年会費無料

・継続特典で毎年2,000マイルがもらえる |

| その他多数 | 年会費無料で入会特典があるクレジットカード全て |

年会費が永年無料のカードであれば、何枚発行しても損になることはないので安心です。

Q、還元率が高いクレジットカードのメリットは?

A、高還元率クレジットカードのメリットは、効率よくポイントが貯まることです。

還元率が高いクレジットカードを使えば、同額の支払いでも還元率が低いクレジットカードより多くのポイントを貯められます。

Q、還元率が高いクレジットカードのデメリット・注意点は?

A、還元率が高いクレジットカードを利用する際は、ポイントの有効期限や使い道に注意しましょう。

クレジットカードで貯まるポイントには、有効期限と使い道が指定されています。

どれだけ多くポイントを貯めても、有効期限が切れればポイントは失効。ポイントは0になります。

また、クレジットカードによっては自分のライフスタイルに合ったポイントの使い道が無いケースも。効率よくポイントが貯まる高還元率クレジットカードですが、貯まったポイントの使いやすさも考えておく必要があります。

Q、クレジットカードの平均還元率は?

A、クレジットカードの平均還元率は0.5%程度です。

一般的には、還元率が1.0%以上のクレジットカードであれば高還元率と言えます。

優待店舗や使い方次第では、還元率が1.5%・2%・3%以上になるクレジットカードもあるので、自分の利用シーンに合ったクレジットカードを選ぶことが還元率アップの秘訣です。

Q、公共料金の還元率が高いクレジットカードランキングは?

A、公共料金の還元率が高いクレジットカードのランキングは以下の通りです。

※2022年12月時点のランキングです。 ※公共料金の還元率が同じ場合、最大還元率が大きいものを上位にしております。 - リクルートカード:1.2%

- JCBカードW:1.0%

- dカード:1.0%

公共料金もクレジットカード決済にすれば、ただ支払うだけで効率よくポイントが貯まるほか、支出管理も楽になります。これまで請求書払いや口座引き落としを選んでいた方も、お得かつ便利に毎月の支払いを行うことが可能です。

ただし、自治体によってクレジットカード払いへの対応状況は異なるため、利用可能かどうかチェックしておくことをおすすめします。

Q、クレジットカード1,000円で何ポイント貯まる?

A、1,000円で何ポイント貯まるかはクレジットカードのポイント付与率によって異なります。

例えば、ポイント付与率1%のクレジットカードの場合。1,000円で貯まるポイントは10ポイントです。

もし、ポイント付与率2%のクレジットカードの場合だと、1000円で20ポイント貯まります。

Q、クレジットカードの還元率の計算方法は?

A、クレジットカードの還元率の計算方法は、以下の通りです。

クレジットカード還元率の計算方法

- 0.5%の還元率

→200円につき1ポイント貯まる(1ポイント=1円相当)

→1ポイント÷200円=0.005=0.5% - 1.0%の還元率

→1,000円につき1ポイント貯まる(1ポイント=10円相当)

→(1×10円相当)÷1,000円=0.01=1.0%

Q、法人向けの還元率が高いクレジットカードは?

A、NTTファインンスBizカードがおすすめです。

年会費永年無料ながら基本ポイント還元率は1.0%。年会費有料の法人カードがほとんどである中、NTTファイナンスBizカードは非常にお得だと言えます。

ポイントの使い道も非常に豊富で、現金に還元したり、景品・ギフト券に交換したりと、好きな使い方ができる点もメリットです。

また、ビジネス向けの特典も付帯。Web明細を編集できるサービスやAmazon Businessに無料で登録できます。

おおよそ、上記の方法で計算ができます。還元率を導き出すには、何円につき何ポイント貯まるのか、1ポイント何円相当の価値があるのか、という情報が必要です。

Q、普段使いにおすすめの還元率が高いクレジットカードは?

A、JCB カード Wがおすすめです。

JCB カード Wはスターバックスやセブン-イレブンなど様々なお店でポイントアップします。さらに、ポイントアップモールを経由すればネットショッピングでもポイントアップ。

普段のお買い物で効率よくポイントを貯めることが可能です。お買い物だけでなく、水道料金やガス代などの固定費の支払いでもポイントが貯まります。年会費永年無料なので、所持コストをかけたくない方にもおすすめです。

おおよそ、上記の方法で計算ができます。還元率を導き出すには、何円につき何ポイント貯まるのか、1ポイント何円相当の価値があるのか、という情報が必要です。

Q、ポイントの二重取りがお得な還元率が高いクレジットカードは?

A、楽天カードがおすすめです。

楽天は、ショッピングサイト「楽天市場」のほかにも「楽天トラベル」「楽天モバイル」など幅広くサービスを展開。使うサービスを楽天系で統一し、楽天カードで支払えば効率よくポイントを二重取りできるでしょう。

また、楽天は「楽天ペイ」という決済サービスも提供しています。提携店で楽天ポイントカードを提示し、楽天カードでチャージをした楽天ペイで支払うことで、ポイントの三重取りも可能です。

Q、コンビニでお得になるおすすめクレジットカードは?

A、三井住友カード (NL)がおすすめです。

対象のコンビニで利用することで、最大で7%ものポイント還元を受けられます。※通常のポイント分を含んだ還元率です。

決済もタッチするだけでスピーディーに完了するので、メインカードとして普段使いできるカードを探している方にも適しているでしょう。

おおよそ、上記の方法で計算ができます。還元率を導き出すには、何円につき何ポイント貯まるのか、1ポイント何円相当の価値があるのか、という情報が必要です。

まとめ

ここまで、ポイント還元率の高いおすすめクレジットカードを紹介しました。どれも年会費無料で発行できる高還元率クレジットカードです。

高還元率クレジットカードを選ぶポイントは、おもに以下の通りです。

選ぶポイント

- 年会費の有無

- ポイントの種類・ポイントアップ店舗

- 付帯保険・サービス

- 付帯保険電子マネー・キャッシュレス

使いやすさや特典、対応電子マネーなどを比較しながら、自分に合ったクレジットカードを見つけ出しましょう。ぜひこの記事を参考にして、ポイントをザクザク貯められるクレジットカードを作成してみてください。

参考文献

制作チーム

制作チームの願い

お金に関するトラブルを抱えると、精神的にやられて苦しくなってしまうことも多いです。そんなお金周りで悩んでいる方向けに、誰にでも分かりやすく情報をまとめることを意識して、日々記事の執筆・編集を行っています。